3 страховые взносы

Содержание

- Правила отчислений

- Объекты обложения

- Ставки и вычеты

- Расчет сумм

- Страховые взносы 2020 – что нового?

- Читайте самое актуальное!!! Отмена страховых взносов за 2 квартал 2020 года. 172-ФЗ от 08.06.2020 Пониженные страховые взносы для СМСП с 1 апреля 2020 года Перенос сроков уплаты налогов и сдачи налоговой отчетности 2020

- Общие тарифы страховых взносов на 2020 год

- Пониженные тарифы страховых взносов в 2020 году

- Фиксированные страховые взносы для фермеров, ИП и частнопрактикующих лиц в 2020 году

- Подтверждение освобождения от уплаты страховых взносов для ИП и частнопрактикующих лиц

- Новая форма расчета по страховым взносам (РСВ) в 2020 году

- РСВ 2020 – что новенького?

- Сроки сдачи расчета по страховым взносам (РСВ) в 2020 году

- Как регистрационный номер в ПФР по ИНН узнать юридическому лицу?

- Как узнать по ИНН предпринимателя (ИП) его рег. номер в ПФР онлайн?

- Итоги

ПОРЯДОК УПЛАТЫ СТРАХОВЫХ ВЗНОСОВ В ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ РФ

ВНИМАНИЕ

с 01.01.2017 администратором страховых взносов на обязательное социальное страхование на случай временной не трудоспособности и в связи с материнством является ФНС России. Перечислять данный вид страховых взносов необходимо в ФНС России по новым реквизитам и новым КБК

КОГДА ПЛАТИТЬ?

В соответствии с п.4 со ст. 22 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». Страхователь уплачивает страховые взносы ежемесячно в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы. Если указанный срок уплаты приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным или нерабочим праздничным днем, днем окончания срока считать ближайший за ним рабочий день.

· С ЧЕГО НАЧАТЬ?

Шаг первый. Начислить заработную плату за календарный месяц.

Шаг второй. Начислить страховые взносы с учетом тарифа.

Шаг третий. ВАЖНО! Правильно оформить платежные документы.

Шаг четвертый. Своевременно направить платежные документы в банк.

К сведению! Вся задолженность страхователя, подлежащая уплате в Фонд социального страхования РФ, кроме начисленной в последнем месяце квартала, по результатам отчетного периода считается просроченной.

Пример: По состоянию на 1 июля 2011 года страхователем должны быть перечислены страховые взносы за январь-май 2011 года.

По состоянию на 15 июля должны быть перечислены страховые взносы за январь-июнь 2011 года.

КАК ПРАВИЛЬНО ОФОРМИТЬ ПЛАТЕЖНЫЕ ДОКУМЕНТЫ?

Реквизиты для перечислений страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний:

расчетный счет:

Банк получателя:

Отделение Омска

Получатель:

УФК по Омской области (Государственное учреждение – Омское региональное отделение Фонда социального страхования Российской Федерации)

Назначение платежа:

КБК: 393 1 02 020 5 007 1000 160

Очередность платежа: 03″

НАШИ ДОБРЫЕ СОВЕТЫ

· Проверяйте реквизиты платежа.

· Обязательно правильно указывайте его назначение.

· Не забывайте, сумма страховых взносов, подлежащая уплате в Фонд, требует уменьшения на сумму произведенных страхователем расходов на выплату социального обеспечения.

Отчисления с заработной платы — это страховые взносы или налоги, которые работодатели перечисляют в пользу страхового обеспечения трудящихся граждан. Все выплаты с 2017 года администрирует Федеральная налоговая служба (кроме взносов на травматизм).

В феврале 2020 года в прессе появились сообщения о планах правительства уменьшить налоги по зарплате в 2020 году, точнее, ставки страховых платежей (примерно на 5-7 процентных пунктов, то есть в сумме нагрузка на работодателей должна уменьшиться с нынешних 30% до 23-25%).

Пока решений не принято, посмотрим, как рассчитываются взносы в 2020 году.

Правила отчислений

Обновленный Налоговый кодекс, а именно введенная в 2017 году 34 глава, регулирует взаимоотношения между российскими работодателями и фондами: таблица отчислений в фонды в 2020 году покажет их значения и коды КБК, по которым производятся перечисления.

Действующее фискальное законодательство устанавливает, что наниматель, будь то организация или индивидуальный предприниматель, который использует в своей деятельности наемный труд, обязан исчислять и уплачивать страховые взносы в бюджет государства. Платежи и налоги с зарплаты в 2020 году, в зависимости от их назначения, направляются в соответствующие внебюджетные фонды. Затем денежные средства направляются в качестве финансирования:

- пенсий и пенсионных накоплений российских граждан;

- бесплатной медицинской помощи;

- пособий и выплат по временной нетрудоспособности трудящихся, в том числе и по материнству.

Отметим, что взносы от несчастных случаев и профзаболеваний работодатели должны зачислять в Фонд социального страхования. Особенности применения этого вида страхового обеспечения закреплены в законе № 255-ФЗ.

Помимо страхового обеспечения, наниматели исчисляют в ФНС подоходный налог с зарплаты в 2020 году. Налог на доходы физических лиц, или НДФЛ, имеет фиксированную ставку — 13%.

Объекты обложения

Несмотря на различность понятий, многие граждане считают, что налог на заработную плату в 2020 году — это не только НДФЛ, но и все страховые отчисления. Но чиновники довольно жестко разграничили эти термины.

Отметим, что ключевое отличие НДФЛ и страхового обеспечения в том, что подоходный налог удерживают непосредственно из суммы зарплаты. А вот страховые взносы работодатель уплачивает в бюджет за счет собственных средств, то есть начисляет их «сверх» сумм заработной платы.

Объектом обложения в обоих случаях являются суммы вознаграждений за труд. К примеру, налог на зарплату касается не только должностного оклада, но и всех видов компенсационных и стимулирующих выплат. Например, премии, доплата за труд в ночное время, оплата сверхурочных часов и праздничных дней.

Ставки и вычеты

В настоящее время работодатели удерживают со всех доходов своих сотрудников НДФЛ по единой ставке. Мы отметили, сколько процентов налог с заработной платы 2020: НДФЛ равен 13%. Чиновники предусмотрели ряд налоговых вычетов для трудящихся специалистов.

Так, работник вправе претендовать на детский вычет — самый распространенный в России. Также законодатели предусмотрели профессиональные, имущественные, инвестиционные и социальные налоговые льготы. Подробнее — в статье «Как гражданину получить налоговый вычет».

Расчет сумм

Теперь определим, сколько обязаны отчислять наниматели в ФНС: таблица ставок зарплатных налогов в 2020 году представляет базовые показатели. Сразу оговоримся, что чиновники определили ряд льгот для российских организаций и индивидуальных предпринимателей. Эти категории страхователей вправе применять пониженные тарифы страховых взносов. О том, кто может снизить платежи в бюджет, мы рассказали в специальном материале «Кому положены пониженные тарифы страховых взносов».

Таблица отчисления с зарплаты в 2020 году в процентах

|

Вид страхового обеспечения |

Показатель в % |

Код бюджетной классификации |

|

Обязательное пенсионное страхование (ОПС) |

Установлен лимит! 1 150 00 рублей! При превышении суммы дохода процентная ставка понижается до 10%. |

182 1 02 02010 06 1010 160 |

|

Обязательное медицинское страхование (ОМС) |

5,1 |

182 1 02 02101 08 1013 160 |

|

Взносы на оплату пособий по временной нетрудоспособности или по материнству (ВНиМ) |

2,9 Установлен лимит! 865 000 рублей! При превышении суммы дохода платежи не начисляются (ставка 0%) |

182 1 02 02090 07 1010 160 |

|

Взносы НС и ПЗ |

От 0,2 до 8,5 |

393 1 02 02050 07 1000 160 |

В данной статье мы рассматриваем следующие вопросы:

- общая актуальная в 2020 году информация по страховым взносам (предельная величина базы, стандартные и пониженные тарифы);

- фиксированные страховые взносы для фермеров, ИП и частнопрактикующих лиц;

- форма РСВ: сроки сдачи с учетом переноса, заполнение.

Страховые взносы 2020 – что нового?

Читайте самое актуальное!!! Отмена страховых взносов за 2 квартал 2020 года. 172-ФЗ от 08.06.2020 Пониженные страховые взносы для СМСП с 1 апреля 2020 года Перенос сроков уплаты налогов и сдачи налоговой отчетности 2020

Увеличение предельных баз по сумме выплат в пользу работника

Теперь лимиты установлены в новом размере (постановление Правительства РФ от 06.11.2019 № 1407)

| Вид страхования | Предельный размер базы |

|---|---|

| Пенсионное | 1 292 000 рублей |

| Социальное | 912 000 рублей |

| Медицинское | Взносы взимаются со всех облагаемых выплат в пользу работника без ограничения |

Общие тарифы страховых взносов на 2020 год

Общие тарифы страховых взносов

| Наименование тарифа | Код тарифа | Код тарифа c 1 квартала 2020 | Пенсионное | Медицинское | Социальное | Налоговая нагрузка |

|---|---|---|---|---|---|---|

| Общий режим | 01 | 01 | 22 % | 5,1 % | 2,9* % | 30 % |

| Плательщики на УСН | 02 | |||||

| Плательщики на ЕНВД | 03 | |||||

| Общие тарифы при превышении базы | 10 % | 5,1 % | – | 15,1 % |

* На социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы – 1,8 %.

Пониженные тарифы страховых взносов в 2020 году

С 2020 года вступили в силу новые льготы по страховым взносам, а некоторые отменены.

Пониженные тарифы по взносам не продлили для компаний трех категорий.

- для хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и предпринимателей, которые заключили соглашения о технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства в кластер.

С 2020 года эти компании и ИП будут применять общий тариф по страховым взносам (п. 2 ст. 425 НК).

| Код тарифа в 2019 году | Кто применяет | Тарифы в 2020 году | Код тарифа в 2020 году |

|---|---|---|---|

|

04 |

Хозяйственные общества и партнерства, занимающиеся внедрением результатов интеллектуальной деятельности (ХО / ВЖХО / ВПХО) |

|

01 |

|

05 |

Организации и ИП, заключившие с органами управления ОЭЗ соглашения о технико-внедренческой деятельности или о туристско-рекреационной деятельности (ТВЭЗ / ВЖТЗ / ВПТЗ) |

Частичное освобождение от взносов не продлили для компаний трех категорий. Указанные компании, начиная с первого квартала 2020 года, переходят на общий режим уплаты взносов.

| Код тарифа в 2019 году | Кто применяет | Тарифы в 2020 году | Код тарифа в 2020 году |

|---|---|---|---|

|

08 |

Компании и ИП в определенных отраслях, перечисленных в пп.5 п.1 ст.427 НК РФ |

|

01 |

|

09 |

Компании на ЕНВД, занятые фармацевтической деятельностью |

||

|

12 |

ИП на патенте с одним из видов деятельности, перечисленных в пп. 19, 45-48 п.2 ст.346,43 НК РФ |

Пониженные тарифы страховых взносов в 2020 году доступны следующим компаниям.

| Наименование тарифа | Код тарифа | Пенсионное | Медицинское | Социальное | Налоговая нагрузка |

|---|---|---|---|---|---|

| Российские IT-компании: которые разрабатывают и продают программы для ЭВМ и баз данных; оказывают услуги по разработке, адаптации, модификации программ для ЭВМ и баз данных; устанавливают, тестируют и сопровождают программы. | 06 | 8 % | 4 % | 2 % | 14 % |

| Российские организации, которые производят и продают свою анимационную аудиовизуальную продукцию | 18 | ||||

| Плательщики страховых взносов, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна (кроме судов для хранения и перевалки нефти и нефтепродуктов в морских портах РФ) | 07 | Полностью освобождены от уплаты взносов до 2027 года | |||

| Плательщики страховых взносов, получившие статус участника специального административного района в соответствии с Федеральным законом от 03.08.2018 № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов, за исполнение трудовых обязанностей члена экипажа судна | 19 | ||||

| НКО на УСН с деятельностью в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства и массового спорта (за исключением профессионального) (АСБ / ВЖСБ / ВПСБ) | 10 | 20 % | 0 % | 0 % | 20 % |

| Благотворительные организации на УСН (АСБ / ВЖСБ / ВПСБ) | 11 | ||||

| Организации – участники проекта «Сколково” (ИЦС / ВЖЦС / ВПЦС) в течение 10 лет после получения статуса резидента «Сколково» |

13 | 14 % | 0 % | 0 % | 14 % |

| Организации и ИП – участники СЭЗ Крым и Севастополь (КРС / ВЖКС / ВПКС) в течение 10 лет после получения статуса |

14 | 6 % | 0,1 % | 1,5 % | 7,6 % |

| Организации и ИП – резиденты территории опережающего социально-экономического развития ( ТОР / ВЖТР / ВПТР) в течение 10 лет после получения статуса |

15 | ||||

| Организации и ИП – резиденты свободного порта Владивосток (СПВЛ / ВЖВЛ / ВПВЛ) в течение 10 лет после получения статуса |

16 | ||||

| Организации, включенные в реестр резидентов ОЭЗ в Калининградской области в течение 10 лет после получения статуса |

17 | ||||

Новый расчет суммы дохода для применения пониженных тарифов страховых взносов

Напомним, что согласно ст. 427 НК РФ, использовать пониженные тарифы по страховым взносам могут организации и индивидуальные предприниматели:

- применяющие УСН,

- осуществляющие определенные виды деятельности,

- получающие доход от основного вида деятельности свыше 70% от общего дохода компании.

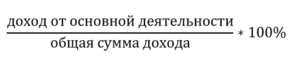

Формула расчета по доходам осталась прежняя:

Однако, в состав общего дохода компании теперь включаются гранты и кредиты. Таким образом, доля дохода от основного вида деятельности может уменьшиться и компания может лишиться права применения пониженных тарифов по страховым взносам.

Фиксированные страховые взносы для фермеров, ИП и частнопрактикующих лиц в 2020 году

Кто уплачивает фиксированные страховые взносы?

Крестьянские (фермерские) хозяйства, индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся частной практикой, не производящие выплаты и иные вознаграждения физическим лицам.

Правила применения фиксированных страховых взносов для ИП и частнопрактикующих лиц

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей – уплачивается фиксированная сумма страховых взносов на пенсионное страхование;

- если величина дохода плательщика за расчетный период превышает 300 000 рублей – уплачивается фиксированная сумма страховых взносов на пенсионное страхование плюс 1,0 процент от суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов не может быть больше 8-ми кратного фиксированного размера;

- страховые взносы на медицинское страхование уплачиваются в фиксированном размере независимо от доходов.

Правила применения фиксированных страховых взносов для крестьянских (фермерских) хозяйств

- сумма страховых взносов на пенсионное и медицинское страхование в целом по крестьянскому (фермерскому) хозяйству определяется как произведение фиксированного взноса на количество членов в КФХ, включая главу.

| Платеж | Сумма за 2020 год | Срок уплаты |

|---|---|---|

| Пенсионный обязательный за 2020 год | 32 448 при уровне доходов не более 300 000 руб. | 31.12.2020 |

| 20 318 при уровне доходов не более 300 000 руб. Для ИП из пострадавших отраслей, согласно 172-ФЗ от 08.06.2020 |

31.12.2020 | |

| Пенсионный дополнительный за 2019 год | 1% от доходов более 300 000 руб., максимум – 259 584 руб. | 01.07.2020 |

| Пенсионный дополнительный за 2019 год | 1% от доходов более 300 000 руб., максимум – 259 584 руб. | 01.11.2020 Для ИП из пострадавших отраслей, включенных в реестр СМП, согласно Постановлению №409 от 02.04.2020 |

| Пенсионный дополнительный за 2020 год | 1% от доходов более 300 000 руб., максимум – 259 584 руб. | 01.07.2021 |

| Медицинский за 2020 год | 8 426 | 01.07.2021 |

Подтверждение освобождения от уплаты страховых взносов для ИП и частнопрактикующих лиц

Ранее существовавшая практика теперь закреплена законом: п. 7 ст. 430 НК РФ уточняет, что ИП и частнопрактикующие лица, не имеющие наемных работников и не осуществляющие деятельность по ряду нижеуказанных причин, освобождаются от уплаты страховых взносов при условии представления ими в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающих документов.

Приостановка деятельности может быть связана с:

- прохождением военной службы по призыву;

- уходом за каждым ребенком до достижения им 1,5 лет, но не более 6 лет в общей сложности;

- уходом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживанием вместе с супругами военнослужащих, проходящих военную службу по контракту, в местностях, где не было возможности трудиться, но не более 5 лет в общей сложности;

- проживанием за границей в качестве супругов работников диппредставительств, консульских учреждений, постоянных представительств при международных организациях, торговых представительств в иностранных государствах и т.п., но не более 5 лет в общей сложности.

- скидка 50% на годовую лицензию тарифа «Базовый»

- скидка 80% на годовые лицензии тарифов «Базовый» и «Легкий”

- скидка 30% на аналогичную годовую лицензию тарифа «Корпоративный»

НАШИ СПЕЦИАЛЬНЫЕ ПРЕДЛОЖЕНИЯ

|

Никогда не работали в СБИС? Вам скидка! Пользователям Контур-Экстерн, Аргоса и других программ |

🔥 Подключение или продление 1С-Отчетности со скидкой до 80% до конца месяца! 🔥Скидка предоставляется для подключения групп компаний. 👨🚀Оперативное подключение сервиса 1С-Отчетность в день обращения Отправьте заявку на подключение 1С-Отчетности! |

|

Новая форма расчета по страховым взносам (РСВ) в 2020 году

Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить новую форму РСВ нужно при сдаче отчетности за 1 квартал 2020 года.

РСВ 2020 – что новенького?

Появился новый код «Тип плательщика”

В раздел 1 «Сводные данные об обязательствах плательщика страховых взносов” добавлено поле 001 под названием «Тип плательщика (код)”. В нем нужно указать одно из двух значений:

- «1”, если за последние три месяца отчетного (расчетного) периода были выплаты и иные вознаграждения в пользу физлиц;

- «2”, если за последние три месяца отчетного (расчетного) периода выплат и иных вознаграждений в пользу физлиц не было.

- титульный лист,

- раздел 1 без приложений,

- раздел 3 «Персонифицированные сведения о застрахованных лицах”.

Изменены коды тарифов плательщиков

При представлении отчета РСВ за полугодие 2020 года используются дополнительные коды плательщиков, получивших льготы в связи с пандемией коронавируса.

| Новый код тарифа в 2020 году | Для кого предназначен |

|---|---|

| 20 | Для плательщиков страховых взносов, признаваемых СМСП в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации”, применяющие пониженные тарифы страховых взносов на обязательное пенсионное страхование в размере 10,0 процента, в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода. Письмо ФНС России от 07.04.2020 N БС-4-11/5850@ |

| 21 | Для плательщиков страховых взносов, применяющих пониженные тарифы страховых взносов в соответствии с положениями Федерального закона N 172-ФЗ Письмо ФНС России от 09.06.2020 N БС-4-11/9527@ |

Начиная с первого квартала 2020 года, на общий режим уплаты взносов переходят компании, ранее применявшие пониженные тарифы. Соответственно, эти компании указывают в РСВ код общего тарифа «01”, независимо от системы налогообложения.

Актуальные коды тарифов плательщиков изложены в приложении №5 к Порядку заполнения формы расчета по страховым взносам.

| Код тарифа в 2019 году | Наименование тарифа | Код тарифа в 2020 году |

|---|---|---|

| 02 | Плательщики страховых взносов по общему тарифу на упрощенной системе налогообложения | 01 |

| 03 | Плательщики страховых взносов по общему тарифу на ЕНВД | |

| 04 | Хозяйственные общества и партнерства, занимающиеся внедрением результатов интеллектуальной деятельности (ХО / ВЖХО / ВПХО) | |

| 05 | Организации и ИП, заключившие с органами управления ОЭЗ соглашения о технико-внедренческой деятельности или о туристско-рекреационной деятельности (ТВЭЗ / ВЖТЗ / ВПТЗ) | |

| 08 | Компании и ИП в определенных отраслях, перечисленных в пп.5 п.1 ст.427 НК РФ | |

| 09 | Компании на ЕНВД, занятые фармацевтической деятельностью | |

| 12 | ИП на патенте с одним из видов деятельности, перечисленных в пп. 19, 45-48 п.2 ст.346,43 НК РФ |

Есть еще одно новшество. В новом бланке расчета код тарифа плательщика нужно проставлять не только в приложении 1 к разделу 1, но также в приложении 2 к разделу 1 (оно посвящено взносам на соцстрахование на случай временной нетрудоспособности и в связи с материнством).

Показатели за последние три месяца суммировать не нужно

| Было | Начиная с отчетности за 1 квартал 2020 |

|---|---|

| В приложениях к разделу 1 в поле «Всего» указывают цифру, которая получается путем сложения того или иного показателя за последние три месяца расчетного (отчетного) периода. Например, в приложении 1 к разделу 1 в подразделе 1.1 в поле «Всего» строки 050 отражают суммарную базу для исчисления пенсионных взносов за последние три месяца. В разделе 3 есть строки 250 и 300 для суммарного отражения выплат и облагаемой базы работника за последние три месяца периода (по обычному тарифу и по дополнительному тарифу соответственно). |

В новой бланке РСВ эти и подобные строки отсутствуют. В приложениях к разделу 1 остались строки, в которых надо указать суммарный показатель с начала года и показатели за каждый из последних трех месяцев отчетного или расчетного периода в отдельности. В разделе 3 сохранены строки для показателей выплат и облагаемой базы за каждый из трех последних месяцев, но складывать эти показатели не нужно. |

Изменен порядок корректировки персональных данных

| Было | Начиная с отчетности за 1 квартал 2020 |

|---|---|

| Если в фамилии, имени, отчестве, номере СНИЛС или ИНН допущена ошибка, страхователь сдает два раздела 3. В первом разделе 3 указывает все неверные сведения, проставляет номер корректировки «1–» и признак застрахованного лица «2» (не является застрахованным лицом). Во втором разделе 3 указывает верные сведения, проставляет номер корректировки «0–» и признак застрахованного лица «1» или «2». Такой порядок изложен в письме ФНС России от 26.12.18 № БС-4-11/25634. |

В обновленной форме раздела 3 отсутствуют такие показатели, как номер корректировки и признак застрахованного лица. Вместо них добавлено новое поле 010 под названием «Признак аннулирования сведений о застрахованном лице». Именно оно используется при корректировке персональных данных. Если фамилия, имя, отчество, ИНН или СНИЛС отражены с ошибкой, необходимо представить два раздела 3: аннулирующий и исправленный. Первый раздел 3 (аннулирующий)

Второй раздел 3 (исправленный)

|

Если филиал закрыт или лишен полномочий по начислению выплат

Введен новый код для организаций, которые в течение года лишили филиал или другое обособленное подразделение полномочий по начислению выплат физлицам, либо вовсе его закрыли.

Cдавать РСВ за закрытое подразделение или подразделение, лишенное указанных полномочий, должна головная компания. При этом возможны два варианта сдачи:

- Сдать исходный РСВ за период, в котором подразделение было закрыто или лишено полномочий, и по этой причине не успело отчитаться за себя самостоятельно. В расчет включаются сведения по работникам как головной организации, так и упомянутого выше подразделения (письмо ФНС от 29.03.18 № ГД-4-11/6000).

- Сдать уточнения за прошлые периоды, когда подразделение еще само представляло отчетность. В «уточненку» следует включить данные только по этому подразделению.

Нововведения касаются уточненного РСВ, который головная организация сдает за прошлые периоды (когда подразделение еще не было закрыто или лишено полномочий и отчитывалось самостоятельно). При уточнении расчета за первый квартал 2020 года и более поздние периоды на титульном листе необходимо проставлять код «9» (коды форм реорганизации (ликвидации) организации, лишения полномочий (закрытия) обособленного подразделения изложены в приложение № 2 к новому порядку заполнения формы РСВ).

Плюс к этому на титульном листе необходимо проставить ИНН и КПП закрытого или лишенного полномочий подразделения.

Все изменения в форме РСВ в отдельной статье

Сроки сдачи расчета по страховым взносам (РСВ) в 2020 году

| За какой период сдаем | Крайний срок сдачи |

|---|---|

| за 2019 год | 30.01.2020 |

| 1 квартал 2020 | 15.05.2020 Перенос срока сдачи утвержден Постановлением №409 от 02.04.2020 |

| 1 полугодие 2020 | 30.07.2020 |

| 9 месяцев 2020 | 30.10.2020 |

| за 2020 год | 30.01.2021 |

Как регистрационный номер в ПФР по ИНН узнать юридическому лицу?

Каждая организация имеет свой номер в ПФР, который присваивается в процессе ее госрегистрации в качестве юрлица. Узнать регистрационный номер можно обратившись в Пенсионный Фонд, например, сделав звонок или посетив данное учреждение.

Кроме того регистрационный номер ПФР можно найти в выписке из ЕГРЮЛ. ФНС, внося данные о новом юрлице в госреестр, параллельно информирует об этом ПФР и запрашивает у него для соответствующего юрлица индивидуальный номер. Впоследствии он включается в ЕГРЮЛ. Данный документ можно запросить у налоговиков в бумажном варианте, заплатив предварительно госпошлину.Но есть более удобный вариант — регистрационный номер ПФР по ИНН узнать онлайн. Для того чтобы узнать номер в ПФР по ИНН юридического лица, необходимо:

- Зайти на сайт налоговой службы — www.nalog.ru.

- Найти «Электронные сервисы» и перейти по ссылке «Риски бизнеса: проверь себя и контрагента».

- Автоматически выводится чекбокс на поиск фирмы по ИНН или ОГРН. Но система позволяет найти сведения по наименованию юр.лица.

- Вводим ИНН, каптчу в соответствующее поле и нажимаем кнопку «Найти».

- Система выдает pdf-файл, который можно скачать, кликнув левой кнопкой мышки.

- В скачанном файле находим «Сведения о страхователе в Пенсионном фонде»

Следуя данному алгоритму, узнать регистрационный номер в ПФР по ИНН достаточно просто.

Поиск по ИНН юридического лица можно осуществить на сайте ФНС. Как это сделать см. .

Чтобы регистрационный номер узнать в ПФР по ИНН организации, достаточно иметь выход в интернет.

Как узнать по ИНН предпринимателя (ИП) его рег. номер в ПФР онлайн?

Метод получения необходимых сведений в данной ситуации будет тем же, что и в случае с поиском номера в ПФР для фирмы. Чтобы узнать регномер в ПФР по ИНН, необходимо перейти по вышеуказанной ссылке, перейти на вкладку «Индивидуальный предприниматель/КФХ», а затем задействовать его в соответствии с алгоритмом поиска номеров ПФР по ИНН, который мы рассмотрели выше.

Как определить код территориального органа ПФР, узнайте в КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите временный демо-доступ к К+ бесплатно.

Итоги

Регистрационный номер узнать в ПФР по ИНН фирмы или ИП просто. Для этого нужно воспользоваться сайтом налоговой, а именно разделом «Электронные сервисы». После заполнения соответствующих полей, система выдаст выписку из госреестра, в которой можно будет найти не только регистрационный номер в ПФР, но и иные сведения об организации или ИП.