Чистая прибыль на акцию

Содержание

- Экономическая сущность и функции прибыли.

- Распределение и использование прибыли предприятия.

- Формирование и использование прибыли.

- Что такое показатель price-to-earnings ratio

- Как рассчитать коэффициент P/E

- Значение показателя «цена/прибыль на акцию»

- Ссылки

- Прибыль коммерческого банка, порядок ее формирования

Прибыль – это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Она характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Прибыль – один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляется финансирование мероприятий по научно-техническому и социально-экономическому развитию предприятий, увеличение фонда оплаты труда их работников. Она является не только источником обеспечения внутрихозяйственных потребностей предприятия, но приобретает все большее значение в формировании бюджетных ресурсов, внебюджетных и благотворительных фондов.

В условиях рыночных отношений предприятие должно стремиться к получению максимальной прибыли, то есть к такому ее объему, который позволял бы предприятию не только прочно удерживать позиции сбыта на рынке своей продукции, но и обеспечивать динамичное развитие его производства в условиях конкуренции.

Поэтому каждое предприятие, прежде чем начать производство продукции, определяет какую прибыль, какой доход оно сможет получить. Отсюда прибыль является основной целью предпринимательской деятельности, ее конечным результатом.

Важной задачей каждого хозяйствующего субъекта – получить больше прибыли при наименьших затратах путем соблюдения строгого режима экономии в расходовании средств и наиболее эффективного их использования.

Основной источник денежных накоплений предприятия – выручка от реализации продукции, а именно та ее часть, которая остается за вычетом на производство и реализацию этой продукции.

Экономическая сущность и функции прибыли.

В общем виде под прибылью понимается разница между доходами и издержками производства.

На уровне предприятия в условиях товарно-денежных отношений чистый доход принимает форму прибыли. На рынке товаров предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает получение прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции. Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприниматель всегда ставит своей целью прибыль, но не всегда ее получает. Если выручка равна себестоимости, то удалось лишь возместить затраты на производство и реализацию продукции. При реализации без убытков отсутствует и прибыль как источник производственного, научно-технического и социального развития. При затратах, превышающих выручку, предприятие получает убытки – отрицательный финансовый результат, что ставит сто в достаточно сложное финансовое положение, не исключающее и банкротство.

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без налога на добавленную стоимость и акцизами и затратами на производство и реализацию, включаемыми в себестоимость продукции (работ, услуг).

Из приведенного определения следует, что ее происхождение связано с получением валового дохода предприятием от реализации своей продукции (работ, услуг) по ценам, складывающимся на основе спроса и предложения. Валовой доход предприятия – выручка от реализации продукции (работ, услуг) за вычетом материальных затрат – представляет собой форму чистой продукции предприятия, включает в себя оплату труда и прибыль. Связь между ними показана на рис. 1.

Значит, чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты деятельности следует изучать в тесной связи с использованием и реализацией продукции.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции.

Во-первых, характеризует экономический эффект, полученный в результате деятельности предприятия.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что она одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней.

В практическом плане прибыль представляет собой обобщающий показатель результатов хозяйственной деятельности предприятий любой формы собственности.

Различают прибыль бухгалтерскую и экономическую.

Экономическая прибыль – это разница между выручкой и всеми издержками производства (внешними и внутренними).

В бухгалтерском смысле прибыль – это разница между общей выручкой и внешними издержками.

В бухгалтерской практике различают и в процессе анализа хозяйственной деятельности используются следующие показатели прибыли: балансовая прибыль, прибыль от реализации продукции, работ и услуг, прибыль от прочей реализации, финансовые результаты от внереализационных операций, налогооблагаемая прибыль, чистая прибыль.

Распределение и использование прибыли предприятия.

Распределение и использование прибыли является важнейшим хозяйственным процессом, обеспечивающим покрытие потребностей предпринимателей и формирование доходов государства.

Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать повышению эффективности производства. Объектом распределения является балансовая прибыль предприятия. Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии.

Принципы распределения прибыли можно сформулировать следующим образом:

- прибыль, получаемая предприятием в результате производственно-хозяйственной и финансовой деятельности, распределяется между государством и предприятием как хозяйствующим субъектом;

- прибыль для государства поступает в соответствующие бюджеты в виде налогов и сборов, ставки которых не могут быть произвольно изменены. Состав и ставки налогов, порядок их исчисления и взносов в бюджет устанавливаются законодательно;

- величина прибыли предприятия, оставшейся в его распоряжении после уплаты налогов, не должна снижать его заинтересованности в росте объема производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

- прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части – на потребление.

На предприятии распределению подлежит чистая прибыль, то есть прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Из нее взыскиваются санкции, уплачиваемые в бюджет и некоторые внебюджетные фонды.

Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно и направляется на дальнейшее развитие предпринимательской деятельности. Никакие органы, в том числе государство, не имеют права вмешиваться в процесс использования чистой прибыли предприятия. Наряду с финансирование производственного развития прибыль, остающаяся в распоряжении предприятия, направляется на удовлетворение потребительских и социальных нужд. Так, из этой прибыли выплачиваются единовременные поощрения и пособия, уходящим на пенсию, а также надбавки к пенсиям, производятся расходы по оплате дополнительных отпусков сверх установленной законом продолжительности, оплачиваются расходы на бесплатное питание или питание по льготным ценам.

Прибыль используется в случаях нарушения предприятием действующего законодательства для уплаты различных штрафов и санкций.

В случаях утаивания прибыли от налогообложения или взносов во внебюджетные фонды также взыскиваются штрафные санкции, источником уплаты которых является чистая прибыль.

Распределение чистой прибыли – одно из направлений внутрифирменного планирования. В соответствии с уставом предприятия могут составлять сметы расходов.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, культурно-массовых мероприятий и т.п.

Вся прибыль, остающаяся в распоряжении предприятия, подразделяется на две части. Первая увеличивает имущество предприятия и участвует в процессе накопления. Вторая характеризует долю прибыли, используемой на потребление. Нераспределенная прибыль в широком смысле как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет свидетельствуют о финансовой устойчивости предприятия, о наличии источника для последующего развития.

Формирование и использование прибыли.

Экономический анализ – важнейшая стадия работы, предшествующая планированию и прогнозированию ресурсов предприятия, эффективного их использования. Анализ формирования и использования прибыли проводится в несколько этапов:

- анализируется прибыль по составу в динамике;

- проводится факторный анализ прибыли от реализации;

- анализируются причины отклонения по таким составляющим прибыли, как проценты к получению и уплате, прочие операционные доходы, внереализационные доходы и расходы;

- анализируется формирование чистой прибыли на накопление и потребление;

- дается оценка эффективности распределения прибыли на накопление и потребление;

- анализируется использование прибыли на накопление и потребление;

- разрабатываются предложения к составлению финансового плана.

Анализ состава прибыли позволяет выработать необходимую стратегию поведения, направленную на минимизацию потерь и финансового риска от вложений в данное предприятие.

Основными источниками информации при анализе финансовых результатов, прибыли служат данные финансовой отчетности ф. 2 «Отчет о прибылях и убытках».

Предприятия имеют право использовать полученную прибыль по своему усмотрению, кроме той части, которая подлежит обязательным вычетам, налогообложению и другим направлениям в соответствии с законодательством.

Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно и направляется на дельнейшее развитие деятельности предприятия. Никакие органы, в том числе государство, не имеют права вмешиваться в процесс использования, удовлетворения материальных и социальных потребностей трудовых коллективов.

Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать повышению эффективности производства.

Рассчитав приведенные будущие денежные потоки по проекту, необходимо понять, насколько эффективен предлагаемый проект и стоит ли инвестировать в него средства. Также необходимо сравнить основные инвестиционные показатели с данными других проектов. Возможно, они окажутся более привлекательными и быстрее вернут вложенные в них средства, а самое главное — принесут в будущем более высокую стоимость.

Показатели эффективности инвестиционного проекта позволяют определить эффективность вложения средств в тот или иной проект. При анализе эффективности инвестиционных проектов используются следующие показатели эффективности инвестиций:

Период (срок) окупаемости, PP

Дисконтированный период окупаемости, DBP

Период возврата заемных средств, RP

Чистый доход, NV

Чистый дисконтированный (приведенный) доход (денежный поток), чистая приведенная стоимость, NPV

Внутренняя норма доходности (рентабельности), норма возврата инвестиций, IRR

Индекс прибыльности, индекс рентабельности, индекс доходности, PI

Средняя норма рентабельности, ARR

Модифицированная внутренняя норма рентабельности, MIRR

Точка безубыточности проекта, BEP

Коэффициент покрытия ссудной задолженности, DCR

Потребность в дополнительном финансировании

Потребность в дополнительном финансировании с учетом дисконта

Ниже подробно рассмотрим основные показатели эффективности инвестиционного проекта. Некоторые показатели рассчитываются с учетом дисконтирования.

Период окупаемости

Период окупаемости можно определить по-разному. Это и время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Это так же продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и дальнейшем остается неотрицательным. Его можно назвать и минимальным временным интервалом, за пределами которого интегральный эффект становится и дальнейшем остается не отрицательным, или периодом, начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения.

Дисконтированный период окупаемости

Дисконтированный период окупаемости — это продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается не отрицательным.

Чистый доход

Чистый доход — это накопленный эффект (сальдо денежного потока) за расчетный период.

NV и NPV характеризуют превышение суммарных денежных потоков над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности их разновременности. Разница значений NP и NPV, как правило, положительна, ее часто иногда называют дисконтом проекта, но ее не надо путать с нормой дисконта.

Чистый приведенный доход

Чистый приведенный доход — это:

Сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу

Превышение интегральных результатов над интегральными затратами

Абсолютная величина дохода от реализации проекта с учетом ожидаемого изменения стоимости денег и зависит от нормы дисконта

Внутренняя норма рентабельности

Чтобы обеспечить доход от инвестированных средств или хотя бы их окупаемость, необходимо подобрать такую процентную ставку дисконтирования, которая обеспечит получение положительного (или по крайней мере нулевого) значения чистого приведенного дохода. Таким барьерным коэффициентом выступает внутренняя норма рентабельности.

Внутренняя норма рентабельности — это:

Такое положительное число, что при норме дисконта равной этому числу чистый дисконтированный доход проекта превращается в 0

Такая норма дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям

IRR возникает, когда NPV проекта рассматривается как функция от нормы дисконта. Для каких-то проектов IRR может не существовать.

Индекс прибыльности

Индекс прибыльности — это:

Увеличение на единицу отношение NV к накопленному объему инвестиций

Увеличение на единицу отношение NPV к накопленному дисконтированному объему инвестиций

Отношение суммы приведенных эффектов к величине капиалоложений

Индексы доходности могут быть различными, например:

Индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам)

Индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков

Индексы доходности могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. При расчете индексов доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию.

Значения PI:

Для эффективного проекта PI должен быть больше 1

Индексы доходности превышают 1, если для этого потока NV положителен

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока NPV положителен

Средняя норма рентабельности

Средняя норма рентабельности — это отношение между среднегодовыми поступлениями и величиной начальных инвестиций.

ARR интерпретируется как средний годовой доход, который можно получить от реализации проекта.

Модифицированная внутренняя норма рентабельности

Модифицированная внутренняя норма рентабельности опирается на понятие будущей стоимости проекта.

Будущая стоимость проекта, TV — стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций в данном случае означает доход, который может быть получен при реинвестировании поступлений от проекта.

Другими словами, для расчета показателя MIRR, платежи, связанные с реализацией проекта, приводятся к началу проекта с использованием ставки дисконтирования, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций). При этом поступления от проекта приводятся к его окончанию с использованием ставки дисконтирования, основанной на возможных доходах от реинвестиций этих средств (норма рентабельности реинвестиций). После этого модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, уравнивающая две этих величины (приведенные выплаты и поступления).

Потребность в дополнительном финансировании

Потребность в дополнительном финансировании — это максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности.

ПФ отражает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называется еще капиталом риска.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — это максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности.

Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Что такое показатель price-to-earnings ratio

Коэффициент «цена/прибыль» (Price-to-earnings ratio, P/E) – финансовый показатель, который используется при проведении финансового анализа и характеризует уровень доверия к компании на рынке, оценку инвесторами ее перспектив, то есть, какую сумму готовы заплатить инвесторы за 1 у.е. текущей прибыли.

Коэффициент price-to-earnings входит в категорию коэффициентов рыночной стоимости (market value ratios), с помощью которых аналитики соотносят цену акций с прибылью компании, денежным потоком и бухгалтерской стоимостью одной акции. В группу коэффициентов рыночной стоимости включают: отношение цена/прибыль, цена/денежный поток (price / cash flow ratio) и рыночная стоимость / бухгалтерская стоимость (market / book value ratio) акции.

Преимущества использования коэффициента «Цена/Прибыль»

Полезно применять коэффициент P/E для сравнения нескольких компаний одной отрасли – можно получить справедливую информацию, чтобы выявить одну или несколько компаний в отрасли, которые недооценены или переоценены по сравнению с конкурентами. Чтобы сделать максимально выгодные инвестиции, для анализа компаний важно использовать небольшой период (например, год).

Недостатки использования показателя «Цена/Прибыль»

1) P/E не учитывает фактора роста (или снижения) доходности компании в будущем. При расчете срока окупаемости акций предполагается, будто чистая прибыль будет сохраняться на стабильном уровне в течение длительного времени. Однако на практике уровень чистой прибыли каждый последующий год может как вырасти, так и снизиться.

2) Если по итогам работы компания показывает убыток, то коэффициент P/E оказывается отрицательным и его интерпретация теряет всякий смысл.

3) Расчеты коэффициента обычно базируются на прогнозной прибыли, ожидаемой аналитиками в будущем периоде. Показатели разных периодов искажают реальную рыночную ситуацию.

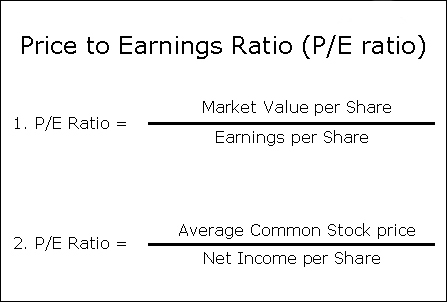

Как рассчитать коэффициент P/E

P/E равен отношению рыночной стоимости компании к ее годовой прибыли.

Формула расчета:

P/E = Рыночная капитализация / Чистая прибыль, что равно: цена акции / EPS

где: Рыночная капитализация – рыночная стоимость компании; EPS – прибыль на акцию.

Коэффициент «Цена/прибыль на акцию» указывает временный период, за который покупка акции полностью окупится. Фактически – это срок окупаемости актива, приобретаемого по текущей рыночной цене. Например, цена актива 200 у.е, а чистая прибыль на одну приобретенную акцию равна 20 у.е. Значит, P/E = 10. Итого, приобретенная акция полностью окупится через 10 лет.

Коэффициент P/E можно рассчитать как относительно одной ценной бумаги, так и суммарно по компании. И в том и в другом случае результат будет одинаковым.

Значение показателя «цена/прибыль на акцию»

Низкое значение коэффициента P/E означает, что для полного возмещения вложенных инвестиций потребуется меньше времени. Вместе с тем низкий показатель P/E может значить, что цена на рынке слишком низкая по сравнению с прибылью, которую генерирует компания. Либо чистая прибыль резко выросла, но это пока не отразилось на стоимости акций. Все это свидетельствует о недооцененности компании.

Высокий коэффициент P/E предполагает:

- завышенную стоимость акций при одновременно низких доходах компании;

- заниженную прибыль компании при адекватной оценке стоимости ее акций;

- более продолжительный временный период, чтобы инвестиции окупились.

В целом, это означает, что компания переоценена.

Ссылки

- Секреты инвестиций, или Как получить реальный доход

- Что такое качество корпоративного управления, и как оно влияет на стоимость акций?

- Доходный метод оценки: как понять, какие акции продавать, а какие покупать

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти

Главной целью создания и ведения любого бизнеса является получение прибыли.

На практике нередко возникают вопросы, связанные с распределением прибыли хозяйственного общества между его участниками. Рассмотрим данную проблему на примере общества с ограниченной ответственностью (ООО).

Общие правила распределения прибыли общества с ограниченной ответственностью между его участниками определены статьей 96 Закона Республики Беларусь от 09.12.1992 № 2020-XII (ред. от 15.07.2010) «О хозяйственных обществах”.

Согласно части первой названной статьи, часть прибыли общества с ограниченной ответственностью, остающаяся в его распоряжении после уплаты налогов и иных обязательных платежей, покрытия убытков текущих периодов, образовавшихся по вине самого общества, и отчислений в фонды этого общества, за исключением случаев, установленных рассматриваемой статьей, может быть распределена между его участниками пропорционально размерам их долей в уставном фонде общества, если иное не установлено его уставом.

Таким образом, по общему правилу прибыль ООО распределяется между его участниками пропорционально размерам их долей в уставном фонде общества. Вместе с тем, в уставе общества могут содержаться оговорки, позволяющие по решению общего собрания участников общества распределить прибыль ООО в ином порядке. Следует отметить, что решение о внесении изменений в устав ООО (ОДО), касающихся порядка распределения прибыли между участниками общества, принимается единогласно (ч. 2 ст. 96 Закона о хозяйственных обществах).

Законодательство не содержит ограничений по периодичности выплаты дивидендов участникам ООО. Решение о распределении прибыли может быть принято в любом периоде календарного года, по итогам месяца, нескольких месяцев, квартала, года. Главным показателем для принятия такого решения служат финансовые показатели деятельности общества. При этом законом установлены ограничения, при которых общество с ограниченной ответственностью не вправе принимать решение о распределении прибыли между участниками общества и ее выплате, а также выплачивать эту прибыль, а именно:

до полной оплаты всего уставного фонда общества;

до выплаты действительной стоимости доли (части доли) участника общества в случаях, установленных законом;

если общество с ограниченной ответственностью имеет устойчивый характер неплатежеспособности в соответствии с законодательством об экономической несостоятельности (банкротстве) или если указанный характер приобретается этим обществом в результате такой выплаты;

если на момент принятия такого решения либо на момент выплаты прибыли стоимость чистых активов общества меньше суммы его уставного фонда и резервных фондов или станет меньше их суммы в результате такой выплаты.

В случае прекращения указанных обстоятельств общество с ограниченной ответственностью обязано выплатить участникам часть прибыли, решение о распределении между его участниками и выплате которой было принято (ч. 4 ст. 96 Закона о хозяйственных обществах).

Прибыль в обществе распределяется как минимум раз в год при проведении годового общего собрания участников хозяйственного общества (ч. 3 ст. 36 Закона о хозяйственных обществах). Вместе с тем, если в случае выплаты дивидендов стоимость чистых активов ООО станет меньше суммы его уставного фонда и резервных фондов, либо в иных случаях, указанных в ч. 3 ст. 96 Закона, общество вправе не объявлять и не выплачивать дивиденды за календарный год.

Пример оформления решения общего собрания участников общества о невыплате дивидендов:

СЛУШАЛИ:

Петрову Екатерину Ивановну, главного бухгалтера, которая сообщила, что в случае выплаты дивидендов стоимость чистых активов Общества станет меньше суммы его уставного фонда и резервных фондов

Иванова Ивана Ивановича, который предложил дивиденды за 2013 год не объявлять и не выплачивать.

РЕШИЛИ:

Руководствуясь абз. 3 ч. 5 ст. 72 Закона Республики Беларусь от 09.12.1992 № 2020-XII «О хозяйственных обществах», дивиденды за 2013 год не объявлять и не выплачивать.

ГОЛОСОВАЛИ: «за» – 5 чел.;

«против» – нет;

«воздержались» – нет.

Решение принято единогласно.

Вопрос о распределении прибыли ООО относится к исключительной компетенции общего собрания участников. Не допускается отнесение данного вопроса к компетенции иных органов общества, в том числе к компетенции исполнительного органа общества (директора, управляющего) либо совета директоров (наблюдательного совета).

Распределение прибыли и убытков хозяйственного общества осуществляются при наличии и с учетом заключения ревизионной комиссии (ревизора), а в установленных настоящим Законом случаях – аудиторского заключения.

Таким образом, к протоколу общего собрания участников общества о распределении прибыли ООО следует приложить заключение ревизионной комиссии (ревизора) общества. Также целесообразно приобщить к материалам протокола бухгалтерскую справку.

В протоколе о распределении прибыли ООО должны быть указаны сроки выплаты дивидентов, а также порядок их выплаты (на карт-счет, на текущий счет, наличными денежными средствами через кассу предприятия).

Чтобы решение общего собрания участников было признано правомочным, необходимо соблюсти требования законодательства в отношении формы его проведения, наличия кворума и достаточного количества голосов для принятия такого рода решений. Так, согласно ч. 5 ст. 45 Закона о хозяйственных обществах вопрос о выплате дивидендов не может быть принят путем проведения заочного голосования без непосредственного присутствия лиц, имеющих право на участие в общем собрании участников.

Кворум и наличие достаточного количества голосов определяется в соответствии с учредительными документами общества и Законом о хозяйственных обществах. Согласно ч. 2 ст. 43 Закона о хозяйственных обществах по общему правилу общее собрание участников признается правомочным (имеет кворум), если его участники обладают в совокупности более чем пятьюдесятью процентами голосов от общего количества голосов, принадлежащих участникам общества. Однако в учредительных документах общества может быть предусмотрено большее число голосов для кворума.

Согласно ч. 2 ст. 45 Закона о хозяйственных обществах решения общего собрания участников принимаются простым большинством голосов лиц, принявших участие в этом собрании, за исключением случаев, предусмотренных Законом о хозяйственных обществах и учредительными документами общества, когда для принятия решений по отдельным вопросам требуется квалифицированное большинство (не менее двух третей) от числа голосов указанных лиц или от общего количества голосов участников общества либо когда решение указанными лицами или всеми участниками общества принимается единогласно.

Таким образом, вопрос распределения прибыли ООО между его участниками решается на общем собрании участников при соблюдении следующих требований:

1) общее собрание участников проводится в очной форме;

2) общее собрание участников признано правомочным (имеется кворум);

3) решение принимается, если за него проголосовали участники ООО, обладающие в совокупности необходимым количеством голосов в соответствии с уставом общества для принятия такого рода решений, но не менее чем большинством (пятьдесят процентов плюс один голос), присутствующих на данном собрании;

4) имеется заключение ревизионной комиссии (ревизора), а в установленных Законом о хозяйственных обществах случаях – аудиторское заключение.

При распределении прибыли ООО важным является вопрос своевременной и полной уплаты налоговых платежей.

В случае выплаты дивидендов учредителю, являющемуся юридическим лицом-резидентом Республики Беларусь, организация должна исчислить, удержать и перечислить в бюджет налог на прибыль с дивидендов по ставке 12% (п. 4 ст. 141, п. 5 ст. 142 НК). Данное правило касается как организаций-учредителей, применяющих общую систему налогообложения, так и тех, которые применяют УСН. Это связано с тем, что для организаций, применяющих упрощенную систему, сохраняется общий порядок исчисления и уплаты налога на прибыль в отношении дивидендов и приравненных к ним доходов, признаваемых таковыми в соответствии с п. 1 ст. 35 НК (подп. 3.10 п. 3 ст. 286 НК).

Иностранные организации, не осуществляющие деятельность в Республике Беларусь через постоянное представительство, получающие доход из источников в Республике Беларусь, уплачивают налог по дивидендам по ставке 12% (подп. 1.4 ст. 146, п. 1 ст. 149 НК). При этом обязанности по исчислению, удержанию и перечислению в бюджет налога возложены на организацию, начисляющую дивиденды.

Таким образом, при выплате дивидендов учредителю, являющемуся юридическим лицом-нерезидентом, организация также должна исчислить, удержать и перечислить в бюджет налог на прибыль с дивидендов по ставке 12%.

При выплате дивидентов учредителю-физическуму лицу организация, выплачивающая дивиденды, обязана исчислить, удержать у плательщика и перечислению в бюджет подоходный налог по ставке 12% (п. 1 ст. 153, подп. 1.1 ст. 154, ст. 23 НК). При этом не имеет значения, является учредитель налоговым резидентом Республики Беларусь или нет.

Подоходный налог перечисляется в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дивидендов и (или) дня перечисления дивидендов со счетов налоговых агентов в банке на счета плательщика либо по его поручению на счета третьих лиц в банках; при выплате дивидендов в натуральной форме — не позднее дня, следующего за днем фактического удержания исчисленных сумм подоходного налога с физических лиц (абз. 3, 4 ч. 2 п. 9 ст. 175 НК). Если дивиденды выплачиваются в денежной форме, подоходный налог перечисляется не позднее дня, следующего за днем фактического получения плательщиком дохода (абз. 2 ч. 2 п. 9 ст. 175 НК).

При начислении обществом дивидендов физическим лицам независимо от наличия трудовых и (или) гражданско-правовых отношений с ним обязательные страховые взносы в ФСЗН и Белгосстрах не исчисляются. Это объясняется тем, что такие лица не относятся к категории застрахованных по данным видам страхования (п. 272 Положения о страховой деятельности в Республике Беларусь, утвержденного Указом Президента Республики Беларусь от 25.08.2006 N 530, ст. 7 Закона Республики Беларусь от 31.01.1995 N 3563-XII «Об основах государственного социального страхования”).

При начислении дивидендов своим участникам организация, применяющая УСН, признается налоговым агентом по налогу на прибыль, подоходному налогу и налогу на доходы на общих основаниях (подп. 4.3 п. 4 ст. 286 НК). Таким образом, порядок ее действий при удержании этих налогов будет таким же, что и у организации – налогового агента, применяющей общий режим налогообложения.

ЛОСЕВА Ольга Александровна

юридическая компания «ЛегПрактис”

материал подготовлен 1 октября 2014 года

Основная цель деятельности любой кредитной организации как коммерческой структуры — получение максимальной прибыли в долгосрочной перспективе. Это включает в себя потенциальный рост объема банковских операций, увеличение собственного капитала, стабильные дивиденды, приемлемый уровень риска для кредиторов и вкладчиков, повышение имиджа в глазах потенциальных клиентов.

Поскольку вся деятельность коммерческого банка нацелена на получение прибыли в условиях постоянно усиливающейся конкуренции, главной задачей становится поиск малейшей возможности получения дополнительного дохода без того, чтобы не подвергать банк неоправданному риску. Получение максимальных доходов достигается, как правило, за счет наиболее эффективного использования банковских ресурсов.

Прибыль коммерческого банка, порядок ее формирования

Конечный финансовый результат деятельности коммерческого банка (прибыль или убыток) выявляется путем сравнения доходов и расходов, полученных банком за отчетный период. Если совокупные доходы банка превышают его совокупные расходы, то банк имеет положительный финансовый результат — прибыль.

Исходя из вышеприведенной классификации доходов и расходов коммерческого банка, можно условно выделить финансовые результаты по различным видам деятельности банка.

Финансовые результаты, полученные банком от банковских операций, называются операционной прибылью (убытком). Это основной источник прибыли банка.

Финансовые результаты, полученные банком от небанковской деятельности, называются неоперационной прибылью (убытком). Неоперационные результаты, как правило, отрицательны, т.е. убыточны. Они должны покрываться за счет операционной прибыли банка.

В соответствии с приведенной выше группировкой доходов и расходов прибыль банка подразделяется на операционную прибыль, прибыль от побочной деятельности, прочую прибыль.

Операционная прибыль (чистый операционный доход) определяется как разница между суммой операционных доходов и расходов. Она складывается:

- из прибыли (убытка) по кредитным операциям — разницы между процентами, полученными за размещенные средства, и процентами, уплаченными за привлеченные ресурсы;

- из прибыли (убытка) по операциям с ценными бумагами — разницы между доходами, полученными от вложений в ценные бумаги, и расходами по операциям с ценными бумагами;

- из прибыли (убытка) по операциям с иностранной вааю- той — разницы между доходами, полученными от продажи инвалюты, и расходами, связанными с ее приобретением;

- из прибыли (убытка) по другим банковским операциям.

Таким образом, основными составляющими операционной прибыли выступают:

- процентная прибыль — превышение полученных банком процентных доходов над процентными расходами;

- комиссионная прибыль -превышение комиссионных доходов над комиссионными расходами;

- прочая операционная прибыль — разница между прочими операционными доходами и прочими операционными расходами.

Прибыль от побочной деятельности — доходы от побочной деятельности за вычетом затрат на ее осуществление.

Прочая прибыль — разница между прочими доходами и прочими расходами.

Основными статьями доходов и расходов коммерческого банка являются проценты; соответственно, главной составляющей, формирующей операционную прибыль банка, является процентная маржа (чистый процентный доход), определяемая как превышение процентного дохода над процентным расходом. На долю этой составляющей приходится не менее 70% прибыли банка.

Другие составляющие операционной прибыли банка зависят от развитости услуг, предоставляемых банком своим клиентам.

Непроцентная маржа, определяемая как разница между непроцентным доходом и непроцентным расходом, выступает второстепенным слагаемым прибыли, причем, как правило, отрицательным. Это означает, что непроцентный расход не покрывается непроцентным доходом и этот убыток («бремя») поглощает часть процентной маржи.

Модель формирования финансовых результатов зарубежных банков выглядит следующим образом:

- Суммарные процентные доходы.

- Суммарные процентные расходы.

- Чистый процентный доход, или процентная маржа (стр. 1 — стр. 2).

- Резервы на покрытие убытков по кредитам.

- Чистый процентный доход после вычета отчислений в резервы (стр. 3 — стр. 4).

- Всего непроцентных доходов.

- Всего непроцентных расходов.

- Чистый непроцентный доход, или непроцентная маржа (стр. 6 — стр. 7).

- Доход (убыток) до уплаты налогов (стр. 5 + стр. 8).

- Налоги.

- Чистый доход после уплаты налогов (стр. 9 — стр. 10).

Последовательность формирования финансового результата путем суммирования процентной и непроцентной маржи является наиболее распространенной за рубежом.

Таким образом, балансовая прибыль коммерческого банка складывается из процентной и непроцентной маржи.

Налогооблагаемая прибыль не всегда совпадает с балансовой прибылью, поскольку часть прибыли в связи с льготированием может не облагаться налогом на прибыль.

Чистая прибыль — это прибыль, остающаяся в распоряжении банка после уплаты налогов и других обязательных платежей. Расчет чистой прибыли коммерческих банков в отечественной практике производится в следующем порядке:

- Чистый процентный доход (процентная маржа) формируется из процентного дохода за вычетом процентного расхода.

- Сумма чистого процентного дохода и непроцентного дохода представляет собой текущий доход.

- Текущий доход за вычетом непроцентного расхода формирует текущий результат за вычетом резерва на покрытие возможных потерь.

- Прибыль до выплаты налога на прибыль складывается из текущего результата, доходов, убытков от операций с ценными бумагами за вычетом резерва на покрытие возможных потерь.

- Прибыль за вычетом налогов с учетом непредвиденных доходов и расходов формирует чистую прибыль (убыток).

Чистая прибыль — это конечный финансовый итоговый показатель, отражающий результат всех направлений работы банка, остающийся в его распоряжении после уплаты налогов и других обязательных платежей. В ее росте заинтересован как сам банк — собственники и сотрудники, так и его партнеры — вкладчики.

кредиторы, другие коммерческие банки, ЦБ РФ. государство. Вопросы распределения чистой прибыли коммерческого банка относятся к исключительной компетенции общего собрания акционеров (участников).

Чистая прибыль, остающаяся в распоряжении банка, используется им самостоятельно и направляется на дальнейшее развитие своей коммерческой деятельности. Развитие банковской конкуренции определяет приоритетные направления использования собственной прибыли и вызывает необходимость расширения банковского производства, его совершенствования, удовлетворения материальных и социальных потребностей трудового коллектива.

Основными направлениями использования прибыли банком являются:

- уплата налогов и иных обязательных платежей;

- выплата дивидендов акционерам (пайщикам);

- отчисления в различные фонды банка: уставный, резервный, специального назначения и др.;

- благотворительные и иные цели.

Первостепенное значение имеет соблюдение банками налогового законодательства, т.е. полнота и своевременность начисления и уплаты налогов. В случаях нарушения банком действующего законодательства штрафные санкции выплачиваются за счет чистой прибыли.

После уплаты налогов и иных обязательных платежей из прибыли выплачиваются дивиденды его акционерам. Дивиденды — часть прибыли банка, распределяемая между акционерами по решению общего собрания. Различают преференциальные дивиденды, выплачиваемые держателям привилегированных акций (они являются заранее фиксированными в головом исчислении), и обычные дивиденды, выплачиваемые владельцам обыкновенных акций.

Величина чистой прибыли, направленной на выплату дивидендов, имеет громадное значение для управления банком. Установленная на слишком высоком уровне, она снижает возможности увеличения собственного капитала и потенциал дальнейшего развития банка. Проблема наращивания собственных средств стоит сейчас практически перед всеми отечественными коммерческими банками, поэтому они стараются направлять основную часть чистой прибыли на капитализацию. Порядок образования фондов и использования прибыли на иные цели регулируется учредительными документами кредитной организации и нормативными документами Банка России.

Обеспечивая производственные, материальные и социальные потребности за счет чистой прибыли, банк должен стремиться к установлению оптимального соотношения между фондом накопления и потребления с тем, чтобы учитывать условия рыночной конъюнктуры, цели финансового менеджмента банка, интересы собственников и сотрудников банка.