Декларация по процентам

Содержание

- Программа заполнения налоговой декларации 3-НДФЛ за 2019 год

- Программа заполнения налоговой декларации 3-НДФЛ за 2018 год

- Как заполнить налоговую декларацию 3-НДФЛ с помощью программы «Декларация 2019»

- Раздел «Задание условий»

- Раздел «Сведения о декларанте»

- Раздел «Доходы, полученные в РФ»

- Раздел «Вычеты»

- Программа заполнения налоговой декларации 3-НДФЛ за 2016 год

- Программа заполнения налоговой декларации 3-НДФЛ за 2015 год

- Программа заполнения налоговой декларации 3-НДФЛ за 2014 год

- Скачать бесплатно программу «Декларация 2013» для заполнения декларации 3-НДФЛ и 4-НДФЛ за 2013 год

- Полезные ссылки по теме «Программа для заполнения декларации 3-НДФЛ за 2019 год»

- Возврат процентов по ипотеке

- Общий порядок заполнения 3-НДФЛ для вычета по процентам

-

Программа заполнения налоговой декларации 3-НДФЛ за 2019 год

-

Описание программы для заполнения декларации

-

Программа заполнения налоговой декларации 3-НДФЛ за 2018 год

-

Программа заполнения налоговой декларации 3-НДФЛ за 2017 год

-

Как заполнить налоговую декларацию 3-НДФЛ с помощью программы

-

Раздел «Задание условий»

-

Раздел «Сведения о декларанте»

-

Раздел «Доходы, полученные в РФ»

-

Раздел «Вычеты»

Ошибки при заполнении налоговой декларации 3-НДФЛ

Программа заполнения налоговой декларации 3-НДФЛ за 2016 год

Программа заполнения налоговой декларации 3-НДФЛ за 2015 год

Программа заполнения налоговой декларации 3-НДФЛ за 2014 год

Закажите у нас подготовку пакета документов для получения вычета по разумной цене

Новая форма 3-НДФЛ (утв. Приказом ФНС России № ММВ-7-11/506@ от 7 октября 2019 года) и предназначенная для заполнения отчета по доходам, полученным в 2019 году, имеет несущественные отличия от предыдущей формы, поэтому описанный мной 08.12.2014 ниже алгоритм вполне подходит для работы с программой по заполнению декларации по доходам, полученным в 2015, 2016, 2017 и 2018 году.

Программа заполнения налоговой декларации 3-НДФЛ за 2019 год

Программа заполнения деклараций о доходах физических лиц за 2019 год — «Декларация 2019» предназначена для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ и 4-НДФЛ, в соответствии с Приказом ФНС России от Приказом ФНС № ММВ-7-11/506@ от 7 октября 2019 года:

1) программа установки (файл InsD2019.exe):

-

версия 1.1.0;

-

версия 1.0.1;

-

версия 1.0.0;

2) инструкция по установке;

3) аннотация.

Описание программы для заполнения декларации

Самым удобным и простым способом заполнения декларации является использование программы «Декларация 2019», предназначенной для автоматизированного заполнения декларации по налогу на доходы физических лиц за соответствующий год.

Для использования программы «Декларация 2018» налогоплательщику достаточно внести исходные данные, на основании которых программа не только автоматически сформирует листы декларации по всем налогооблагаемым доходам, полученным от источников в Российской Федерации и полученным от источников за пределами Российской Федерации, но и произведёт расчёт сумм налога к уплате или возврату из бюджета.

Программа заполнения налоговой декларации 3-НДФЛ за 2018 год

Приказом ФНС от 03.10.2018 № ММВ-7-11/569@ утверждена новая форма налоговой декларации по НДФЛ, порядок ее заполнения и формат представления в электронном виде, в связи с чем ожидается новая версия программы заполнения деклараций о доходах физических лиц за 2018 год — «Декларация 2018» для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ.

Программа заполнения деклараций о доходах физических лиц за 2018 год — «Декларация 2018» предназначена для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ и 4-НДФЛ, в соответствии с Приказом ФНС России от 03.10.2018 № ММВ-7-11/569@:

Программа подготовки налоговой декларации о доходах физических лиц предназначена для заполнения налоговых деклараций по формам 3-НДФЛ и 4-НФДЛ, распространяется бесплатно в виде 3 составляющих:

1) программа установки (файл InsD2018.exe):

-

версия 1.0.0 (от 29.12.2018)

-

версия 1.1.0 (от 25.01.2019)

-

версия 1.2.0 (от 04.04.2019)

-

версия 1.2.2 (от 16.08.2019)

2) инструкция по установке;

3) аннотация.

Программа «Декларация» позволяет автоматически формировать налоговую декларацию по форме 3-НДФЛ. В процессе заполнения Вами данных, программа автоматически проверяет их корректность, что уменьшает вероятность появления ошибки.

Программа заполнения налоговой декларации 3-НДФЛ за 2017 год

Программа заполнения деклараций о доходах физических лиц за 2017 год — «Декларация 2017» предназначена для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ и 4-НДФЛ, в соответствии с Приказом ФНС России от 25.10.2017 № ММВ-7-11/822@:

1) программа установки (файл InsD2017.exe):

-

версия 1.0.0 (от 28.12.2017);

-

версия 1.0.1 (от 17.01.2018);

-

версия 1.1.0 (от 05.02.2018);

-

версия 1.1.1 (от 11.04.2018);

-

версия 1.2.0 (от 15.05.2018);

2) инструкция по установке;

3) аннотация.

Как заполнить налоговую декларацию 3-НДФЛ с помощью программы «Декларация 2019»

После установки программы на Вашем компьютере для заполнения декларации Вам потребуется:

-

номер Вашего ИНН;

-

сведения о документе, удостоверяющем личность;

-

сведения о доходах (справка 2-НДФЛ);

-

сведения о квартире, которые неоходимо взять из свидетельства о регистрации права собственности и договора купли-продажи.

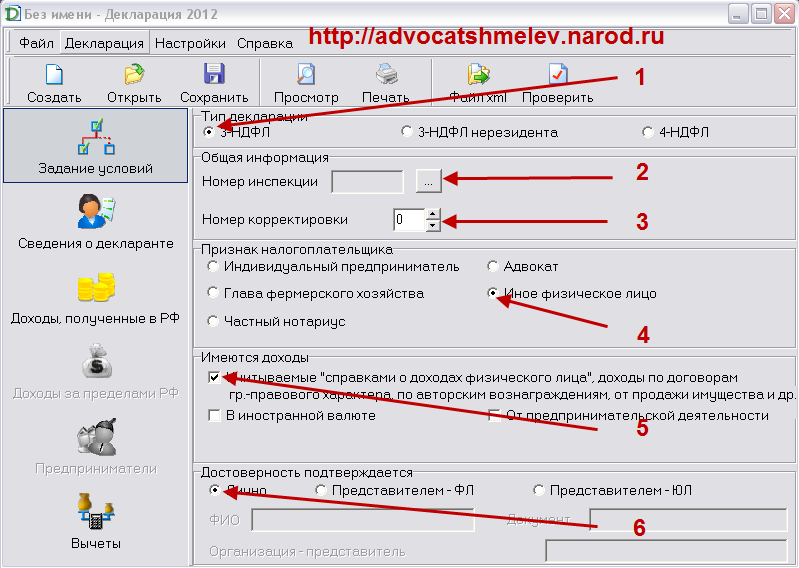

Раздел «Задание условий»

Сначала программе необходимо задать условия заполнения декларации:

-

Тип декларации – 3-НДФЛ;

-

Номер инспекции по месту Вашей постоянной регистрации — код налогового органа можно выбрать в выпадающем (при нажатии на указанный прямоугльник с точками) меню и нажать «Да», а также уточнить на стенде или сайте инспекции;

-

«Номер корректировки» – 0 (если подается первичная декларация, если подается уточняющая декларация, то в данном поле нужно указать номер корректировки: в случае подачи в налоговый орган первой уточняющей декларации – указываете 1, в случае подачи второй уточняющей – 2 и так далее);

-

«Признак налогоплательщика» – иное физическое лицо (установлено по умолчанию);

-

«Имеются доходы» – выбираем свои доходы (для большинства — это только первый пункт);

-

«Достоверность подтверждается» – лично (в том случае, если Вы сами сдадите свою декларацию в инспекцию или направите ее по почте).

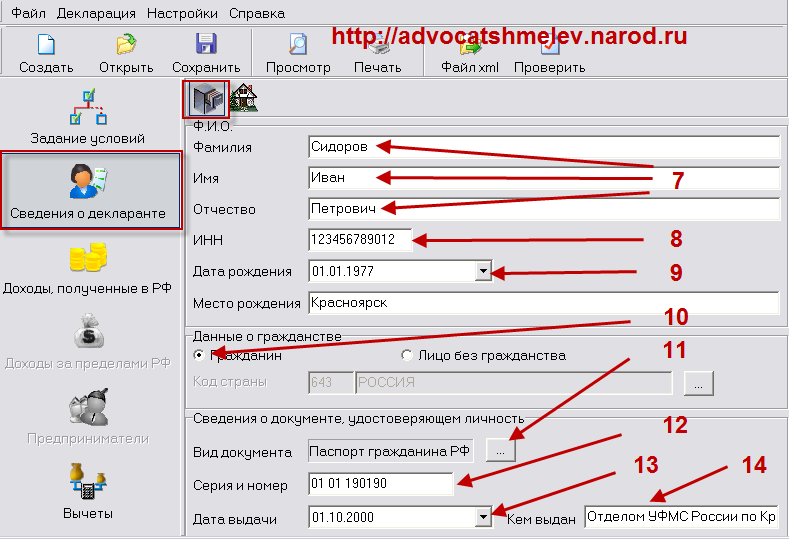

Раздел «Сведения о декларанте»

Данный раздел содержит два экрана, переключение между которыми происходит при помощи кнопок  . Последовательно выбирая экраны, введите необходимую информацию. При этом заполнится 2 лист декларации.

. Последовательно выбирая экраны, введите необходимую информацию. При этом заполнится 2 лист декларации.

Заполняем сведения о декларанте и вписываем сведения о себе:

-

Фамилию, имя, отчество;

-

ИНН;

-

Дату рождения;

-

Данные о гражданстве код страны для России – 643. При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей

документ, удостоверяющий личность; -

Вид документа, удостоверяющего личность (необходимо выбрать из выпадающего при нажатии меню);

-

Серию и номер документа, удостоверяющего личность;

-

Дату выдачи документа, удостоверяющего личность;

-

Кем выдан документ, удостоверяющего личность.

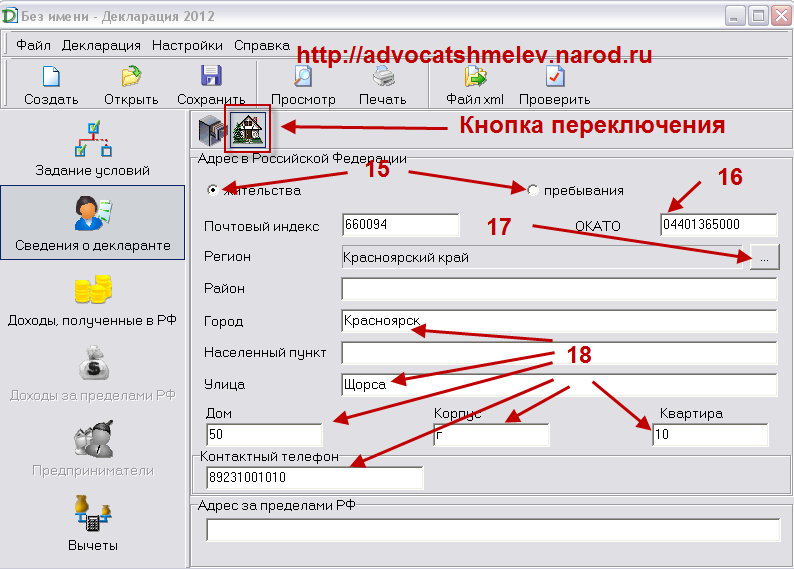

После этого, необходимо нажать на кнопку переключения (как указано на рисунке ниже), перейти на следующую вкладку, где необходимо:

-

Выбрать статус нахождения в России (место жительства или место пребывания;

-

Указать номер ОКТМО Вашего муниципального образования. Ранее в декларациях 2010, 2011 годов указывался вместо данного кода — код ОКАТО. Значение этого поля можно узнать в вашей инспекции или на сайте ФНС;

-

Выбрать из выпадающего меню регион;

-

Заполнить все необходимые поля о Вашем месте жительства (пребывания).

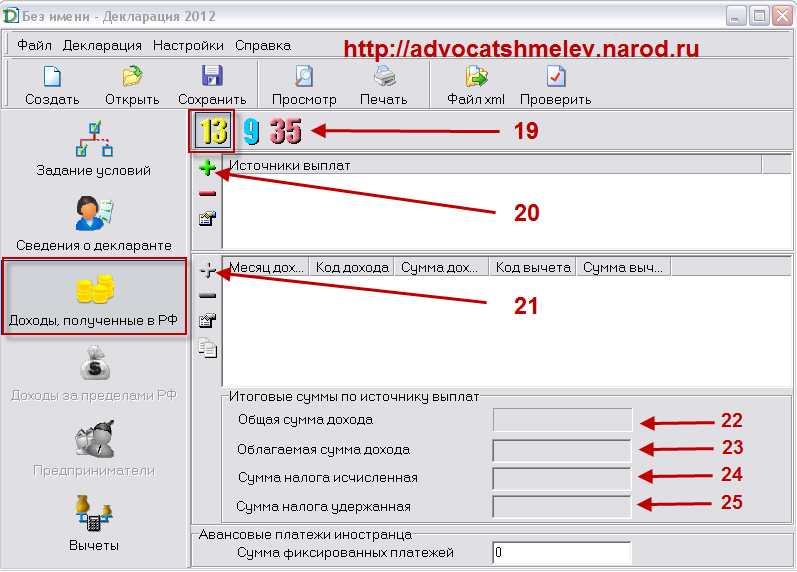

Раздел «Доходы, полученные в РФ»

Далее — переходим на вкладку «Доходы, полученные в РФ» и:

-

Выбираем ставку налога (9%; 13%; 35%) путем переключения между экранами кнопками

-

Добавляем сведения об источнике выплат (налоговом агенте), для чего необходимо нажать на + слева от со слов «Источники выплат». В выпадающем меню необходимо заполнить поля (сведения надо взять из справки 2-НДФЛ):

-

«Наименование источника выплаты» — название работодателя;

-

ИНН, КПП, и ОКТМО (ОКАТО);

-

поставьте галочку, чтобы программа могла вести расчет вычетов по вашим доходам с этого рабочего места;

Этот список предназначен для ввода доходов по виду источника выплат. Добавляем сведения о ежемесячных доходах за календарный год, для чего необходимо нажать на + слева от слов «Месяц, дох.». Дла удаления ошибочно введенных данных необходимо использовать «-«. В выпадающем меню необходимо заполнить поля (сведения надо взять из справки 2-НДФЛ).

Если за год вы меняли работу, то нужно вводить доходы, полученные у каждого работодателя отдельно. Для этого необходимо добавить новый источник выплат, и заполнить аналогично описанному выше порядку.

Сверяем общую сумму дохода со сведениями, указанные в справке 2-НДФЛ;

Сверяем облагаемую сумму дохода со сведениями, указанные в справке 2-НДФЛ;

Сверяем исчисленную сумму налога со сведениями, указанные в справке 2-НДФЛ;

Сверяем удержанную сумму налога со сведениями, указанные в справке 2-НДФЛ;

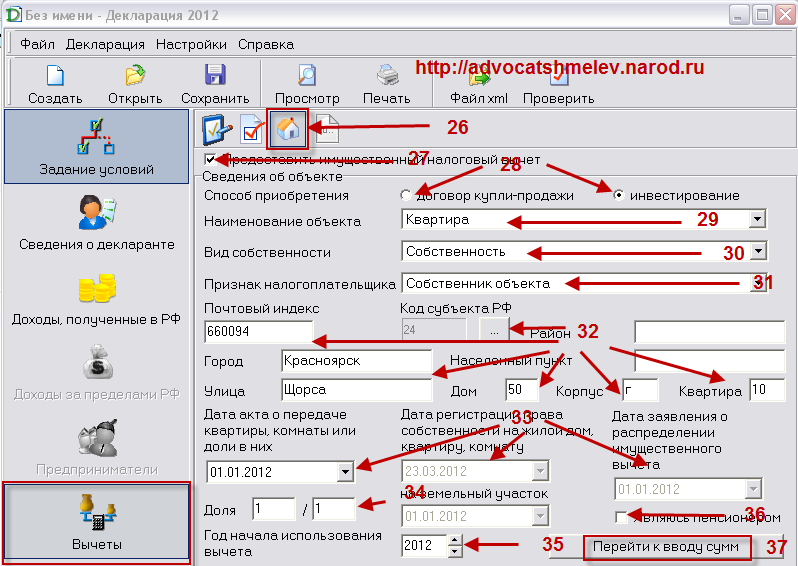

Раздел «Вычеты»

Теперь переходим к самому интересному – вкладке «Вычеты». Ввод осуществляется на четырех вкладках  , предназначенных для:

, предназначенных для:

-

стандартных налоговых вычетов (лист Ж);

-

социальных налоговых вычетов (лист Ж2 и Ж3);

-

имущественных налоговых вычетов (лист И);

-

отражения убытков по операциям с ценными бумагами.

Ниже приведен пример заполнения декларации для получения имущественного налогового вычета при покупке жилья:

-

Открываем вкладку «Имущественные налоговые вычеты»;

-

Ставим галочку напротив слов «Предоставить имущественный налоговый вычет»;

-

Выбираем способ приобретения: при покупке на вторичном рынке — у собственника — выбираем «договор купли-продажи», если же вы купили новостройку или долевое, нужно ставить галочку на «инвестирование»;

-

Выбираем из выпадающего меню наименование объекта недвижимости;

-

Выбираем из выпадающего меню вид собственности;

-

Выбираем из выпадающего меню признак налогоплательщика;

-

Далее — указываем необходимые данные: код субъекта федерации, почтовый индекс, адрес приобретенной недвижимости;

-

Далее — указываем дату заключения договора или акта передачи

-

Далее — указываем размер доли;

-

Далее — указываем год начала использования вычета;

-

Опция «Являюсь пенсионером» позволяет обойти реализованный в программе контроль дат. Воспользоваться этой возможностью имеют право налогоплательщики, попадающие под действие пункта 10 статьи 220 НК.

-

Далее — переходим к вводу сумм.

-

Не забываем ставить галочку в поле «Предоставить имущественный налоговый вычет».

-

В поле «Стоимость объекта (доли)» указываются произведенные затраты. При этом надо иметь ввиду, что в итоговый расчет на

листе И в п.1.11 программа укажет сумму не более:-

1 000 000 рублей (умноженного на долю собственности) — при дате регистрации собственности до 2008 года;

- 2 000 000 рублей (умноженных на долю собственности) при дате регистрации права собственности в 2008 году и позднее.

-

-

В поля «Вычет по предыдущим годам по декларации» указываются суммы имущественных вычетов на строительство и погашение кредита из деклараций за прошлые годы. Если Вы впервые подаете декларацию на вычет, то данные поля не заполняются. Если вы получаете имущественный вычет на строительство и погашение кредитов более двух лет, то Вам придется сложить соответствующие суммы, взяв их из листа Л (И) деклараций прошлых лет, и итог внести в соответствующее поле в программе.

-

Сведения для заполнения окна «Вычет по предыдущим годам у налогового агента» за прошлые года, берутся из справок 2-НДФЛ. Если они там не указаны, то данные вычеты у налогового агента Вам не предоставлялись.

-

В полях «Сумма, перешедшая с предыдущего года» указываются суммы из деклараций год. Если декалрация подается впервые, то данные поля не заполняются.

-

Сведения в окно «Вычет у налогового агента в отчетном году» берутся из справки 2-НДФЛ. Если таких данных там нет, то данные вычеты у налогового агента Вам не предоставлялись.

В поле «Проценты по кредитам за все годы» указываются суммы, потраченные на уплату процентов по целевым кредитам, т.к. порядок поменялся и теперь в это поле нужно вносить сумму уплаченных процентов по кредитам за все годы, а не только за отчетный год.

Далее декларацию необходимо проверить на корректность заполнения, нажав на иконку «Проверить».

Перед тем, как распечатать декларацию, ее можно посмотреть на экране, нажав на иконку «Просмотр».

Программа заполнения налоговой декларации 3-НДФЛ за 2016 год

Программа заполнения деклараций о доходах физических лиц за 2015 год — «Декларация 2016» предназначена для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ и 4-НДФЛ, в соответствии с Приказом ФНС России от 10.10.2016 №ММВ-7-11/552@:

1) программа установки (файл InsD2016.exe):

-

версия 1.0.0 (от 20.12.2016);

-

версия 1.1.0 (от 16.01.2017);

-

версия 1.2.0 (от 21.02.2017);

-

версия 1.3.0 (от 30.05.2017)

-

версия 1.5.0 (от 18.05.2018)

2) инструкция по установке;

3) аннотация.

Программа заполнения налоговой декларации 3-НДФЛ за 2015 год

1) программа установки (файл InsD2015.exe):

-

версия 1.0.0 (от 30.12.2015);

-

версия 1.1.0 (от 19.01.2016)

-

версия 1.2.0 (от 19.02.2016)

-

версия 1.3.1 (от 10.06.2016)

-

версия 1.5.0 (от 09.06.2018)

2) инструкция по установке;

3) аннотация.

Программа заполнения налоговой декларации 3-НДФЛ за 2014 год

Программа заполнения деклараций о доходах физических лиц за 2014 год — «Декларация 2014» (применяется с 14.02.2015 в соответствии Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@, которым утверждена новая форма налоговой декларации 3-НДФЛ и порядок ее заполнения):

1) программа установки (файл InsD2014.exe):

2) инструкция по установке;

3) аннотация.

Примечание: версия 1.1.0 выпущена в соответствии с письмом ФНС России от 25.12.2014 № БС-4-11/26833@.

Скачать бесплатно программу «Декларация 2013» для заполнения декларации 3-НДФЛ и 4-НДФЛ за 2013 год

(версия 1.0.1 от 30.07.2014)

(версия 1.2.0 от 19.03.2015)

Правообладателем программы «Декларация 2013» является Федеральное государственное унитарное предприятие «Главный научно – исследовательский вычислительный центр Федеральной налоговой службы», который распространяет программу бесплатно.

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Программа для заполнения декларации 3-НДФЛ за 2019 год»

-

Налог на проценты по вкладам

-

Налоговый контроль счетов

-

Почему льготы носят заявительный характер

-

НДФЛ с наследства

-

Налоговая ответственность за непредставление документов

-

Ошибки при заполнении налоговой декларации 3-НДФЛ

-

Подтверждение статуса налогового резидента РФ

-

Когда и о чем надо сообщать в ФНС

-

Порядок исчисления и уплаты НДФЛ при продаже доли в уставном капитале ООО, акций ОАО, ценных бумаг

-

НДФЛ с выплат по решению суда

-

Как заполнить налоговую декларацию (форма 3-НДФЛ) и получить имущественный налоговый вычет

-

Образец заполнения налоговой декларации 3-НДФЛ за 2019 год:

-

титульный лист, разделы 1, 2

-

доходы от источников в РФ (Приложение 1);

-

расчет имущественного налогового вычета по расходам на покупку недвижимого имущества (Приложение 7)

-

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

-

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

-

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Как получить отсрочку (рассрочку) по уплате налога?

Как уплатить налоги через интернет

Как получить имущественный вычет при покупке жилья в кредит

Как получить вычет при улучшении жилищных условий

Когда можно получить вычет в размере 2 000 000 рублей при покупке команты или доли квартиры.

Вправе ли неработающий пенсионер получить имущественный налоговый вычет в связи с приобретением квартиры?

НДФЛ — налог на доходы физических лиц

Налог на имущество физических лиц

Полный перечень (список) лиц, которые обязаны подать налоговую декларацию

Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета

Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета (утвержден Постановлением Правительства РФ от 19.03.2001 № 201)

Налог на доходы физических лиц (НДФЛ)

Налог на имущество физических лиц

Транспортный налог

Имущественные налоговые вычеты

Инвестиционные налоговые вычеты

Социальные налоговые вычеты

Стандартные налоговые вычеты

Профессиональные налоговые вычеты

Льготы по налогам пенсионерам — порядок предоставления и образец заявления

Ключевые слова: бесплатная, программа, для заполнения, подготовки, декларации, 3-НДФЛ

Российский гражданин вправе получить вычет после приобретения жилища в ипотеку. Чтобы получить средства, резиденту нужно оформить декларацию. Заполнение 3-НДФЛ при возврате процентов по ипотеке требует соблюдения нюансов, описанных в статье.

Возврат процентов по ипотеке

Государство предлагает людям вернуть часть процентов с ипотеки, потраченных на приобретение квартиры или дома. Имущественный вычет может уменьшить базу по налогу, который предъявлен к уплате либо резидент вправе получить средства в наличной форме. Для возврата денег оформляется формуляр 3-НДФЛ при покупке квартиры в ипотеку, документация сдается в налоговую или работодателю.

Для получения средств от работодателя гражданин обращается за компенсацией в течение налогового года. А если требуется получить вычет через ФНС, то по окончании налогового промежутка. Возвращая часть процентов через начальство, гражданину нужно предварительно получить разрешение у налоговиков на компенсацию по приобретению собственности.

Учесть проценты, которые затрачены на выплату кредитования жилища, можно только в году, идущим за годом, в котором квартира была приобретена. Это отразится в соответствующем приложении бланка 3-НДФЛ. Возврат процентов по ипотеке возможен только после выплаты всей суммы кредитования.

Общий порядок заполнения 3-НДФЛ для вычета по процентам

С 2019 года формуляр 3-НДФЛ (КНД 1151020) изменился. Сократилось количество листов: осталось только два раздела, восемь приложений и две страницы для подсчета суммы прибыли от продажи собственности и социальной компенсации. Оформление титульной страницы осталось по-прежнему обязательным.

Чтобы правильно оформить декларацию КНД 1151020 для получения процентной части от кредитования для приобретения жилища, разработаны соответствующие нормы. Пять главных правил:

- Оформляется титульник, первый раздел и седьмое приложение.

- Для отправки при ручном оформлении ячейки заполняют заглавными печатными цифрами и буквами слева направо: каждой клеточке соответствует один символ.

- Цвет ручки — черный или синий.

- Расчет показателей должен быть верным, иначе бланк вернут на исправление.

- Исправлять сведения в формуляре запрещено. Если допущена ошибка, то оформляется новый бланк с указанием номера корректировки вверху титульника. Для этого есть соответствующие ячейки.

Чтобы не допустить ошибок, налоговики рекомендуют использовать специальные программы, которые устанавливаются на ПК либо оформлять КНД 1151020 в личном кабинете сайта ИФНС, выбрав вкладку 3-НДФЛ. Налоговый вычет по ипотеке система подсчитает автоматически.

Какие листы нужно заполнять

После перемен в содержании 3-НДФЛ, проценты по ипотеке гражданин получит, заполнив Приложение 7, а раньше для этого заполняли лист Д1. Кроме этого параграфа, резидент заполняет титульную страницу, первый, второй раздел и первое приложение в бланке КНД 1151020. Порядок оформления влияет на верный расчет возвращаемых процентов. Сначала заполняют титульник, потом первое, седьмое приложение, второй и первый разделы.

Титульный лист

Первая страница включает информацию о плательщике: паспортные сведения и личные данные. Титульник состоит из четырех блоков, три из которых оформляет резидент, а последний — налоговики.

- о себе: Ф.И.О, адрес, дату и место рождения, шифр страны, тип резидента;

- о документации: код документа, данные паспорта с первых страниц;

- в статусе прописывает информацию о том резидент ли гражданин или нет;

- контактный номер.

В левой нижней части подтверждает то, что информация верна, а правый нижний блок заполняют сотрудники ИФНС.

Приложение 1

В этом параграфе гражданин указывает на источники прибыли, который получает на территории России. Эта прибыль должна облагаться 13%-ым НДФЛ. Ячейки, обязательные к заполнению:

- ИНН, КПП, ОКТМО фирмы, где трудится человек;

- полное название компании с расшифровкой организационно-правовой формы;

- суммарная прибыль за налоговый промежуток.

В случае возмещения ипотечных процентов в строке о суммарном размере удержанного сбора пишут ноль.

Приложение 7

Теперь заполняется главная страница — седьмой раздел, отражающий информацию о приобретенной собственности и деньгах, которые затрачены на покупку. В ячейках указывают:

- шифр наименования жилища: квартира, комната, дом или другое;

- признак плательщика, который затребовал возврат процентов;

- выбирают разновидность нумерации объекта: кадастровый, условный или инвентарный;

- непосредственно номер жилищ по документации.

Ниже гражданин предоставляет сведения о деньгах и регистрации:

- дата передачи и регистрации собственности;

- стоимость жилья;

- суммарный размер процентов, выплаченных за весь срок кредитования.

Если формуляр заполняют в программе или в личном кабинете, то ПО самостоятельно подсчитает компенсацию.

По закону максимальная сумма к имущественному возмещению по процентам — 3 млн рублей, или (3 млн руб * 13) = 390 000 рублей. Поэтому если процентов уплачено более 2 млн руб., то больше 390 000 рублей гражданин не получит за один раз. Но остаток можно вернуть в последующие годы.

Раздел 2

Во втором параграфе фиксируется сумма базы по сбору и другие начисления, которые облагаются по 13%-ой тарифной ставке: прибыль от зарплаты, продажи и других источников.

Так как главные сведения есть, их указывают на этой странице и подсчитывают базу по налогу: из суммарной прибыли с учетом налога вычитают компенсацию по процентам за жилищное кредитование.

После этого во втором блоке в ячейке 070 подсчитывается сбор, который гражданин должен оплатить. А в графе 080 отражается сумма, удержанная у того, кто выплачивает прибыль резиденту — руководителя.

В последней строке 160 вычисляется сумма возмещения, которую гражданин получит в итоге по уплаченным процентам.

Раздел 1

В разделе первом гражданин указывает суммарный размер сбора к уплате, а также суммы, предъявленные к возврату. Оформляются строки:

- КБК, ОКТМО;

- сбор к оплате и ниже размер налога к возмещению.

Так как главная задача гражданина в данном случае — возмещение денег и уменьшение базы по налогу, то здесь отражается только сумма к возврату. Цифру прописывают в строке 050 первого блока в разделе 1, причем эта сумма равна сумме, которая указана в ячейке 160 параграфа номер два.

На 2019 год в России возмещение части денег, потраченных на стоимость жилища и на кредитные процентные — это разные понятия. По законодательству гражданин вправе подавать заявку либо на возврат процентов, либо частичное возмещение цены квартиры. Процентные вычеты можно запрашивать ежегодно, в то время как за жилье — раз в три года.