Индекс доходности это показатель

Содержание

действует Редакция от 31.03.1994 Подробная информация

| Наименование документ | «МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И ИХ ОТБОРУ ДЛЯ ФИНАНСИРОВАНИЯ» (утв. Госстроем РФ, Минэкономики РФ, Минфином РФ, Госкомпромом России 31.03.94 N 7-12/47) |

| Вид документа | методические рекомендации |

| Принявший орган | минфин рф, минэкономики рф, госстрой рф, госкомпром рф |

| Номер документа | 7-12/47 |

| Дата принятия | 01.01.1970 |

| Дата редакции | 31.03.1994 |

| Дата регистрации в Минюсте | 01.01.1970 |

| Статус | действует |

| Публикация |

|

| Навигатор | Примечания |

«МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И ИХ ОТБОРУ ДЛЯ ФИНАНСИРОВАНИЯ» (утв. Госстроем РФ, Минэкономики РФ, Минфином РФ, Госкомпромом России 31.03.94 N 7-12/47)

«МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И ИХ ОТБОРУ ДЛЯ ФИНАНСИРОВАНИЯ» (утв. Госстроем РФ, Минэкономики РФ, Минфином РФ, Госкомпромом России 31.03.94 N 7-12/47)

4. БЮДЖЕТНАЯ ЭФФЕКТИВНОСТЬ

В настоящем разделе определяется состав доходов и расходов бюджета и приводятся методы оценки бюджетной эффективности, в частности, с использованием методов и формул раздела 2.

4.1. Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета.

4.2. Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной, региональной финансовой поддержки, является бюджетный эффект.

Бюджетный эффект (Бt) для t-го шага осуществления проекта определяется как превышение доходов соответствующего бюджета (Дt) над расходами (Рt) в связи с осуществлением данного проекта:

Бt = Дt — Рt. (4.1)

Интегральный бюджетный эффект Бинт рассчитывается по формуле (2.4) как сумма дисконтированных годовых бюджетных эффектов или как превышение интегральных доходов бюджета (Динт) над интегральными бюджетными расходами (Ринт).

4.3. В состав расходов бюджета включаются:

средства, выделяемые для прямого бюджетного финансирования проекта*;

* См. постановление Правительства РФ от 21.03.94 N 220.

кредиты Центрального, региональных и уполномоченных банков для отдельных участников реализации проекта, выделяемые в качестве заемных средств, подлежащих компенсации за счет бюджета;

прямые бюджетные ассигнования на надбавки к рыночным ценам на топливо и энергоносители;

выплаты пособий для лиц, остающихся без работы в связи с осуществлением проекта (в том числе — при использовании импортного оборудования и материалов вместо аналогичных отечественных);

выплаты по государственным ценным бумагам;

государственные, региональные гарантии инвестиционных рисков иностранным и отечественным участникам;

средства, выделяемые из бюджета для ликвидации последствий возможных при осуществлении проекта чрезвычайных ситуаций и компенсации иного возможного ущерба от реализации проекта*.

* Эти средства не могут включаться в размер инвестиций априори, а подлежат финансированию и учету в исполнительских сметах фактических расходов по осуществлению проекта.

4.4. В состав доходов бюджета включаются:

налог на добавленную стоимость, специальный налог и все иные налоговые поступления (с учетом льгот) и рентные платежи данного года в бюджет с российских и иностранных предприятий и фирм-участников в части, относящейся к осуществлению проекта;

увеличение (со знаком «минус» — уменьшение) налоговых поступлений от сторонних предприятий, обусловленное влиянием реализации проекта на финансовое положение;

поступающие в бюджет таможенные пошлины и акцизы по продуктам (ресурсам), производимым (затрачиваемым) в соответствии с проектом;

эмиссионный доход от выпуска ценных бумаг под осуществление проекта;

дивиденды по принадлежащим государству, региону акциям и другим ценным бумагам, выпущенным с целью финансирования проекта;

поступления в бюджет подоходного налога с заработной платы российских и иностранных работников, начисленной за выполнение работ, предусмотренных проектом;

Поступления в бюджет платы за пользование землей, водой и другими природными ресурсами, платы за недра, лицензии на право ведения геологоразведочных работ и т.п. в части, зависящей от осуществления проекта;

доходы от лицензирования, конкурсов и тендеров на разведку, строительство и эксплуатацию объектов, предусмотренных проектом;

погашение льготных кредитов на проект, выделенных за счет средств бюджета, и обслуживание этих кредитов;

штрафы и санкции, связанные с проектом, за нерациональное использование материальных, топливно-энергетических и природных ресурсов.

К доходам бюджета приравниваются также поступления во внебюджетные фонды — пенсионный фонд, фонд занятости, медицинского и социального страхования — в форме обязательных отчислений по заработной плате, начисляемой за выполнение работ, предусмотренных проектом.

4.5. На основе показателей годовых бюджетных эффектов определяются также дополнительные показатели бюджетной эффективности:

внутренняя норма бюджетной эффективности, рассчитываемая по принципам, изложенным в разделе 2;

срок окупаемости бюджетных затрат;

степень финансового участия государства (региона) в реализации проекта, рассчитываемая по формуле:

\r\n Ринт\r\n d = —— , (4.2)\r\n Зинт

где Ринт — интегральные бюджетные расходы,

Зинт — интегральные затраты по проекту, рассчитываемые на уровне государства и региона — в соответствии с рекомендациями раздела 2.

4.6, По проектам, предусматривающим бюджетное покрытие расходов в иностранных валютах и/или валютные поступления в бюджет, определяются показатели валютного бюджетного эффекта (годового и интегрального). Расчет производится в соответствии с п.4.2. с учетом расходов и доходов только в иностранных валютах, пересчитываемых в валюту РФ по установленным курсам.

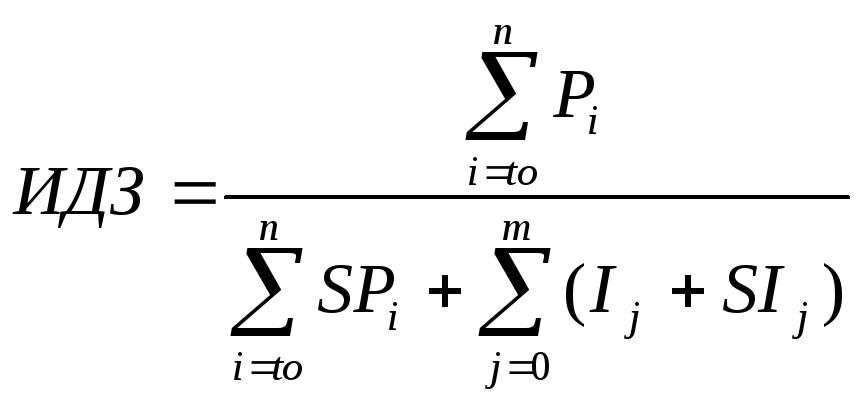

Индекс доходности затрат (ИДЗ) – отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам). Он рассчитывается по формуле:

, (2.11)

, (2.11)

Pt – годовой доход t-го года;

SPt– текущие затраты t-го года связанные с получением доходов;

Ij – инвестиция j-го года;

SIj – затраты j-го года, сопутствующие инвестициям;

t, j – текущие порядковые номера года;

t0 – порядковый номер года начала получения дохода;

n – период эксплуатации объекта инвестирования;

m – период, в течение которого производятся инвестиции;

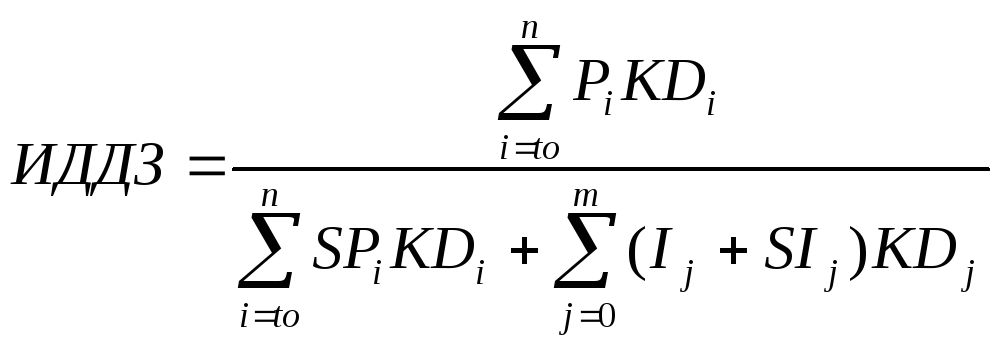

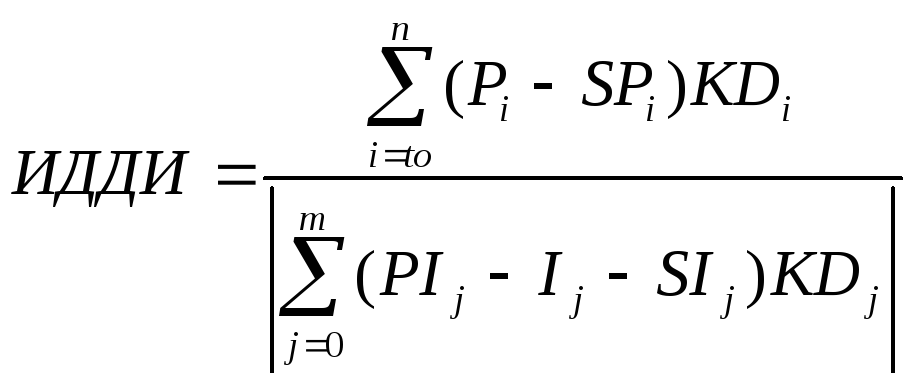

2.2.7.7. Индекс доходности дисконтированных затрат

Индекс доходности дисконтированных затрат (ИДДЗ) – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.Данный индекс рассчитывается по формуле:

, (2.12)

, (2.12)

KDi ,KDj – коэффициенты дисконтирования.

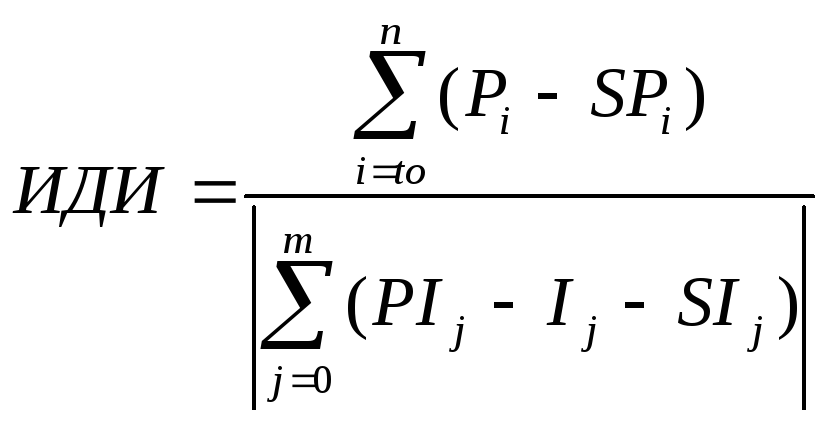

2.2.7.8. Индекс доходности инвестиций

Индекс доходности инвестиций (ИДИ) – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. ИДИ рассчитывается по формуле:

, (2.13)

, (2.13)

PIj – прибыль от инвестиционной деятельности в j-ом году (ликвидная стоимость выбывающих фондов при их замещении новыми).

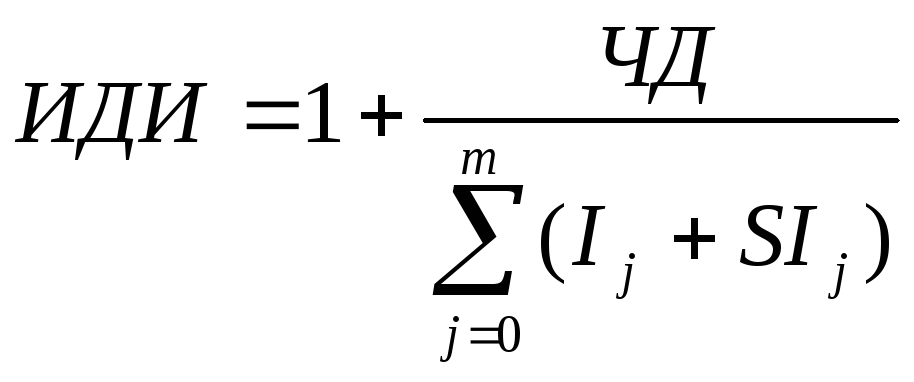

Данный индекс также равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций и рассчитывается по формуле:

. (2.14)

. (2.14)

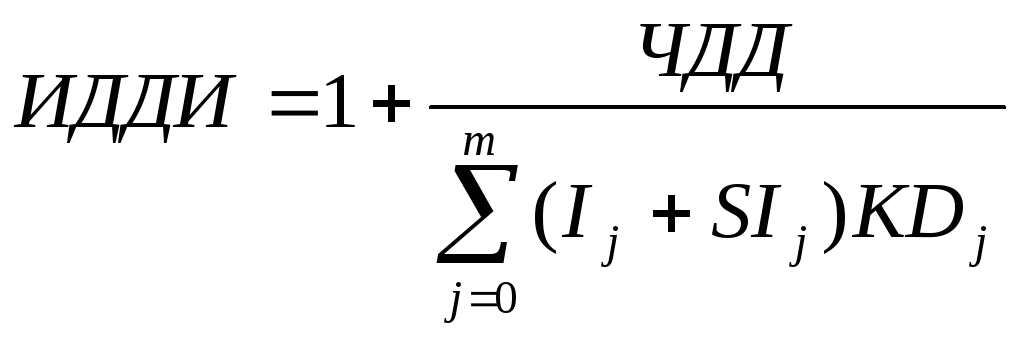

2.2.7.9. Индекс доходности дисконтированных инвестиций

Индекс доходности дисконтированных инвестиций (ИДДИ) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. Он рассчитывается по формуле:

(2.15)

(2.15)

ИДДИ также равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций, которое может быть выражено следующей формулой:

(2.16)

(2.16)

При расчете ИДИ и ИДДИ могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Индексы доходности затрат и инвестиций превышают 1, если и только если для такого потока ЧД положителен.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для такого потока ЧДД положителен.

2.2.7.10. Этапы оценки эффективности проекта

Оценка эффективности проекта выполняется в три этапа:

1. Расчет денежных потоков по годам.

2. Расчет показателей экономической эффективности.

3. Анализ полученных результатов.

Пример.

Рассмотрим проект, денежные потоки которого имеют вид, приведенный в таблице 2.1.

Чистый доход (ЧД) и чистый дисконтированный доход (ЧДД), указанные в последнем столбце (m = 7) строк 6 и 9 таблицы соответственно равны: ЧД = 109,63, ЧДД = 27,64. Эти величины значительно больше нуля, следовательно, данный инвестиционный проект эффективный.

Пользуясь формулами (2.8) и (2.10) определим текущий срок окупаемости (СОИ) и дисконтированный срок окупаемости (СОДИ).

![]()

![]() = 4 + 0,37 = 4,37

= 4 + 0,37 = 4,37

Таблица 2.1.

Индекс доходности инвестиций, расчет рентабельности любого проекта, оценка его финансовой прочности, прогнозирование роста прибыли и отбор инвестиционного портфеля – это обязательные для любого инвестора умения. Если вкладчик не планирует проводить вливания средств в рамках дарения их третьим лицам без гарантий или с неоправданными рисками – ему просто необходимо научиться считать потенциальную прибыль не со слов того, кто просит вложить деньги в его проект, а исходя из математических формул, которые более трезво оценят потенциальную прибыль и риски. Индекс доходности инвестиций имеет несколько международных формулировок, в зависимости от глубины изучения вопроса и может быть подсчитан достаточно просто.

Как посчитать доходность инвестиций и вывести ее индекс?

Индекс доходности инвестиций – это широкое понятие, которое показывает сразу несколько сторон потенциального вклада. Математическое значение индекса стоит понимать, как показатель соотношения двух и более величин, выводящий определенные свойства одной или более из них. С помощью выведения индекса доходности инвестиций можно проанализировать объект для вкладов на предмет его убыточности, сравнить прирост прибыли и принять правильное решение по вкладам.

Наиболее простой формулой выведения индекса доходности инвестиций является соотношение чистого дисконтированного дохода на определенный момент и расходов на инвестиции, в том числе и тела вклада. Иными словами это Доходы/Расходы за определенный период. Это является общей формулой, которая показывает суть индекса прибыльности инвестиций. Говоря еще проще, если данная цифра выше единицы — проект принято считать рентабельным и он рассматривается вкладчиками, если же цифра 1 и менее – он убыточен в любом случае. Именно единица является международной принятой точкой безубыточности проекта, очень многие фирмы начинают свою деятельность, предоставив управлению именно такой индекс. Имея определенную расстановку доходов и расходов, которые приводят к нулевому капиталу – т.е. равны, ( индекс 1), можно увеличить конкретные статьи доходов или урезать расходы средств, тем самым создав прибыль. Практическое применение индекса доходности инвестиций – определение конкретного факта прибыльности проекта, а также получение данных для поиска возможностей поднятия прибыли.

Разобрать на примере упрощенной формулы индекса доходности инвестиций понятный пример – одно из ключевых мероприятий в пути к пониманию азов аналитики вкладов. К примеру, для инвестирования в недвижимость определенного города необходим один миллион условных единиц. Прогнозируемая минимальная прибыль через 5 лет удержания вкладов составляет 50%. Из них 5% придется отдать в виде налога, еще 5% — для оплаты ухода за недвижимостью, земельных и прочих налогов, коммунальных услуг объекта в режиме простоя. Итого, итоговая прибыль составит 50%-5%-5%=40%, или 1.4 миллиона условных единиц будет получено на руки. 1.4/1=1.4 – именно эта цифра является простым общим индексом доходности инвестиции на данном примере.

О чем говорит и какой бывает индекс прибыли от инвестиции

На вышеуказанном примере выведения индекса прибыльности инвестиции, который равен 1.4 (индекс не имеет единиц измерения, так как он – условное понятие), показывает, что проект – прибыльный. Если копнуть немного глубже, он доказывает, что, при прочих равных обстоятельствах ( верном понимании суммы налогов и расходов на удержание инвестиционной недвижимости, верном понимании суммы годичного прироста стоимости и т.д.) проект является стабильным в течение указанного срока. Это говорит о том, что вклады в аналогичные проекты, а также сумма, вложенная в этот, является полностью ликвидной, не подвергается рискам и т.д. Процесс формирования данного индекса очень чувствительный к тому, насколько верно проанализированы расходы, показатели возможного минимального дохода — тут стоит обратиться к специалистам и при серьёзной разнице между реальными данными и теми, что предлагает приемщик вкладов, задуматься о целесообразности сотрудничества с ним.

На основе аналитики актуальных предложений рынка инвестиций можно подойти к более широкому пониманию понятия «индекс прибыльности инвестиций». Тут стоит включить формулу вида: Сумма за период х всех финансовых потоков в сфере операционной деятельности деленная на сумму всех финансовых потоков по инвестициям за этот же период. Соответственно, сумма всех потоков может быть представлена в виде уравнения сложения, где числителем будет прибыль за период, а знаменателем – расходы за период. Данная величина в периоде Хо должна стремиться к единице, как крайний факт – достигать ее. Это очень важно проверить – иначе возникает сомнение в правдивости данных от приемщика вкладов или возможна ошибка в расчетах.

Как и где применять индекс прибыльности инвестиций

Индекс прибыльности инвестиций, согласно данных компании Лондон Консалтинг, является одним из самых универсальных и простых инструментов управления и оценки вкладов. За счет того, что для его подсчета используется минимальное количество критических факторов, он, однако, имеет ряд погрешностей, потому и принятых упреждений.

Лондон Консалтинг озвучила индекс прибыльности инвестиций «1.2» как стартовый, ниже которого неопытному инвестору не стоит ввязываться в проект. Компания отмечает, что для мировой аналитики данный индекс является «хорошим», если выше 1, однако, он не учитывает десятки мелких факторов, которые могут увести прибыль в отрицательное поле, особенно при отсутствии умения оперировать вкладами. Индекс 1.2, в свою очередь, гарантирует простоту управления вкладами – он дает определенный запас % прибыльности, который позволит оплатить внешние факторы риска и расходы, не учтенные в формировании индекса.

Примерами таких факторов являются, на примере недвижимости в Лондоне, разовые комиссии за перевод средств от банка и обслуживание счета, мелкий ремонт объекта, разовая оплата всевозможных налогов и сборов, отклонения на несколько 0.1% от прогнозируемого прироста стоимости – все это фиксируется и окупается тем упреждением в индексации, которое дано в индексе доходности инвестиций 1.2. Правильно выбранное упреждение и запас прибыльности проекта – это ключ к выгодным вкладам, особенно, если планируется удерживать вклады в состоянии инвестиции 5 лет и более ( больший запас даст большую прибыль, при прочих равных).

Однако, для правильного управления инвестициями, не говоря уже про учет рисков и работу с ними, увеличение прибыльности внутренними факторами и мероприятиями, стоит обратиться к специалистам, которые могли бы правильно провести прогноз инвестиции и вывести верный индекс доходности инвестиций. Только специалисты, да и то не все, могут вывести точный индекс, а также дополнить его рекомендациями по текущему капиталу, источникам прибыли и расходов – именно эти данные, которые вместе со специалистами могут быть устранены или увеличены, по необходимости, актуализируют аналитику вкладов, как таковую.

Вернуться на методику инвестиционный анализ

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

Формула для расчета дисконтированного индекса доходности:

Определяется: как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует: эффективность (рентабельность) инвестиции, в относительных значениях.

Синонимы: Дисконтированный индекс рентабельности, ТС-индекс, PV-index, Present value index, Discounted Profitability Index, PVI.

Акроним: DPI

Недостатки: не явно подразумевается что средства полученные в результате проекта инвестируются по барьерной ставке (Rбар), нельзя сравнивать денежные потоки разной длительности.

Критерий приемлемости: DPI >= 1,0 (чем больше, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки:

DPI = (6066,82 + 4204,52 + 4643,23) / 12800 = 1,20739

Ответ: дисконтированный индекс доходности равен 1,207.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности. Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий — положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

Дисконтированный индекс доходности как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании дисконтированного индекса доходности, не представляют, как его применять.

Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош. Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать. Поскольку дисконтированный индекс доходности определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы. Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0. Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Являясь основой развития экономики предприятий, инновационная деятельность связана с вложением денежных средств в реализацию проектов, которые в дальнейшем обеспечат получение выгод в течение достаточно длительного периода времени. Результатом таких проектов могут стать разработка и выпуск определенной продукции для удовлетворения рыночного спроса, совершенствование производства выпускаемой продукции на базе использования более современных технологий и оборудования, экономия производственных ресурсов, улучшение качества выпускаемой продукции, повышение экологической безопасности. Однако в сложившихся условиях хозяйствования, т. е. в условиях финансово-экономического кризиса, предприятия республики должны более внимательно подходить к направлениям вложения денежных средств. Средства должны вкладываться в проекты, дающие эффект в ближайшие годы, а не в отдаленной перспективе. Вследствие этого тема оценки эффективности инвестиций выходит на первый план.

В основу оценок эффективности инвестиционных проектов положены следующие основные принципы:

• рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода);

• моделирование денежных потоков, включающих все связанные с осуществлением проекта притоки и оттоки денежных средств за расчетный период;

• сопоставимость условий сравнения различных вариантов проекта;

• принцип положительности и максимума эффекта;

• учет фактора времени.;

• учет только предстоящих затрат и поступлений;

r^r: IT ttmw,¡totte 1910

-2 (51), 2009 / fclU

f N

The evaluation of efficiency of investment projects at RUP «BMZ» is given.

V_)

УДК 669.

• учет наиболее существенных последствий проекта;

• учет наличия различных участников проекта;

• многоэтапность оценки;

• учет влияния неопределенности и рисков, сопровождающих реализацию проекта.

Оценка эффективности инвестиционных проектов проводится в два этапа. На первом этапе рассчитываются показатели эффективности проекта в целом. Цель этого этапа — агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. Для локальных проектов оценивается только их коммерческая эффективность и если она оказывается приемлемой, то можно переходить ко второму этапу оценки. Если источник и условия финансирования уже известны, оценку коммерческой эффективности проекта можно не производить. Второй этап осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяется финансовая реализуемость и эффективность участия в проекте каждого из них. Для локальных проектов на этом этапе определяется эффективность участия в проекте отдельных организаций-участников.

Эффективность инвестиционных проектов оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения. Расчетный период разбивается на шаги-отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансово-экономических показателей. При оценке эффективности проектов используются денежные потоки инвестиционного проекта. Наряду с денежными потоками при оценке эффективности проектов используется также накопленный (кумулятивный) денежный поток. Характеристиками данного потока являются нако-

в. м. мачулин, ю. Н. батус, с. в. одинец, руп «бмз»

ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

91 а I /т ггттг<^ г: п^штптп

Л 14/ 2 (51), 2009-

пленный приток, накопленный отток и накопленное сальдо (накопленный эффект), которые определяются на каждом шаге расчетного периода как их сумма за данный и все предшествующие шаги.

Оценка эффективности проектов осуществляется на следующих стадиях:

• поиск инвестиционных возможностей (определение возможностей, инвестиционное предложение, бизнес-проспект);

• предварительная подготовка проекта (стадия предварительного выбора, обоснование инвестиций);

• окончательная подготовка проекта (стадия проектирования, технико-экономическое обоснование);

• реализация инвестиционного проекта (экономический мониторинг).

Принципы оценки эффективности инвестиционных проектов одинаковы на всех стадиях. Оценка может различаться по видам эффективности, а также по набору и степени достоверности исходных данных и подробности их описания. На стадиях поиска инвестиционных возможностей и предварительной подготовки проекта, как правило, ограничиваются оценкой эффективности проекта в целом, при этом расчеты денежных потоков производятся в текущих ценах. На стадии окончательной подготовки проекта оцениваются все приведенные выше виды эффективности. При этом должны использоваться реальные исходные данные, в том числе и по схеме финансирования, а расчеты производиться в текущих и прогнозных ценах. В процессе экономического мониторинга проекта необходимо оценивать и сопоставлять с исходным расчетом фактические показатели эффективности реализации проекта. Если обнаруживается, что показатели эффективности, полученные при исходном расчете, не достигаются, необходимо рассмотреть вопрос о целесообразности продолжения проекта, введение в него изменений и т. д., затем принимать решение о продолжении.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения денежных средств. При всех прочих благоприятных характеристиках проекта он никогда не будет принят к реализации, если не обеспечивает возмещение вложенных средств за счет доходов от реализации товаров или услуг; получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для предприятия уровня; окупаемости инвестиций в пределах срока, приемлемого для предприятия.

Определение реальности достижения именно таких результатов инвестиционной деятельности и является ключевой задачей оценки финансово-экономических параметров любого проекта вложения средств в реальные активы. Проведение такой оценки всегда является достаточно сложной задачей, что объясняется рядом факторов: во-первых, инвестиционные расходы могут осуществляться либо разово, либо неоднократно на протяжении достаточно длительного периода времени (иногда до нескольких лет); во-вторых, длителен и процесс получения результатов от реализации инновационных проектов (во всяком случае, он превышает один год); в-третьих, осуществление длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций и к риску ошибки.

Наличие этих факторов явилось причиной разработки специальных методов оценки эффективности инвестиционных проектов, позволяющих принимать достаточно обоснованные решения с минимально возможным уровнем погрешности. Одна из основных причин возникновения специальных методов оценки инвестиционных проектов — неодинаковая ценность денежных средств во времени. Практически это означает, что рубль сегодняшний не равен рублю через год. Причина такого разного отношения к одной и той же денежной сумме даже не инфляция, хотя мысль о ней может возникнуть в первую очередь. Куда более фундаментальной причиной является то, что рубль, вложенный в любого рода коммерческие операции (включая и простое помещение его на депозит в банке), способен через год превратиться в большую сумму за счет полученного с его помощью дохода. Эта истина — аксиома финансовых операций и предопределяет весь механизм экономического обоснования и анализа эффективности инвестиционных проектов.

Экономическая оценка любого инвестиционного проекта должна обязательно учитывать особенности функционирования рынка, в частности подвижность многих характеризующих проект параметров, неопределенность достижения конечного результата, субъективность интересов различных участников проекта и, как следствие, множественность критериев его оценки.

В соответствии с «Правилами по разработке бизнес-планов инвестиционных проектов», утвержденными постановлением Министерства экономики Республики Беларусь от 31.08.2005 г. № 158, оценка эффективности инвестиций в республике базируется на сопоставлении ожидаемого чистого дохода от реализации проекта с инвестированным

в проект капиталом. В основе метода лежит вычисление чистого потока наличности, определяемого как разность между чистым доходом по проекту и суммой общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту. На основании чистого потока наличности рассчитываются основные показатели оценки эффективности инвестиций: чистый дисконтированный доход, индекс рентабельности (доходности), внутренняя норма доходности, динамический срок окупаемости. Для расчета этих показателей применяется коэффициент дисконтирования, который используется для приведения будущих потоков и оттоков денежных средств за каждый расчетный период (год) реализации проекта к начальному периоду времени. При этом дисконтирование денежных потоков осуществляется с момента начала финансирования инвестиций.

Коэффициент дисконтирования в расчетном периоде (году) (К) определяется следующим образом:

К =

\t

(1 + ДГ

где Д — ставка дисконтирования (норма дисконта); t — период (год) реализации проекта.

Коэффициент дисконтирования рассчитывается исходя из средневзвешенной нормы дисконта с учетом структуры капитала.

Выбор средневзвешенной нормы дисконта (Дер) для собственного и заемного капитала определяется по формуле:

Д = Рск • СК + Рзк • ЗК

Мср

г^г:г: ктмттг. /oíс

-2 (51),2009 / fclU

проекта и определяется как величина, полученная дисконтированием (при постоянной ставке процента отдельно для каждого года) разницы между годовыми оттоками и притоками реальных денег, накапливаемых в течение горизонта расчета проекта:

т П

ЧДД = I-^-Vr, t=1(1 + Д)f

где nt — чистый поток наличности за период (год) t = 1, 2, 3,…, T ; T — горизонт расчета; Д — ставка дисконтирования.

ЧДД можно рассчитать в следующим образом:

ЧДД = П(0) + П(1) • Ki + П(2) • K2 +… + П(Т) • K,

где ЧДД показывает абсолютную величину чистого дохода, приведенную к началу реализации проекта, и должен иметь положительное значение, иначе инвестиционный проект нельзя рассматривать как эффективный.

Внутренняя норма доходности (ВНД) — интегральный показатель, рассчитываемый нахождением ставки дисконтирования, при которой стоимость будущих поступлений равна стоимости инвестиций (ЧДД = 0).

ВНД определяется исходя из соотношения:

т П

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

I-П

t=1(1 + ВНД)t-1

=0.

где Рск — процентная ставка на собственные средства; СК — доля собственных средств в общем объеме инвестиционных затрат; Рзк — процентная ставка по кредиту; ЗК — доля кредита в общем объеме инвестиционных затрат.

Процентная ставка для собственных средств принимается на уровне не ниже средней стоимости финансовых ресурсов на рынке капитала.

Допускается принятие ставки дисконтирования на уровне ставки рефинансирования Национального банка Республики Беларусь при проведении расчетов в национальной валюте или фактической ставки процента по долгосрочным валютным кредитам банка при проведении расчетов в условных единицах. В необходимых случаях может учитываться надбавка за риск, которая добавляется к ставке дисконтирования для безрисковых вложений.

Чистый дисконтированный доход (ЧДД) характеризует интегральный эффект от реализации

При заданной инвестором норме дохода на вложенные средства инвестиции оправданы, если ВНД равна или превышает установленный показатель. Этот показатель также характеризует «запас прочности» проекта, выражающийся в разнице между ВНД и ставкой дисконтирования (в процентном исчислении).

Индекс рентабельности (доходности) (ИР) рас-

считывается так:

ИР =

ЧДД+ДИ ДИ

где ДИ — дисконтированная стоимость общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту, за расчетный период (горизонт расчета).

Инвестиционные проекты эффективны, когда индекс рентабельности (доходности) более 1.

Основной целью инноваций на Республиканском унитарном предприятии «Белорусский металлургический завод» является развитие высокотехнологичных производств с глубокой степенью переработки сырья, замена устаревшего оборудования и внедрение новых прогрессивных технологий, отвечающих мировому уровню раз-

91 й in ггттгп г: гсшгк /лтгг гт

£IU/ 2 (51),2009-

вития металлургической промышленности. При этом должен обеспечиваться переход на выпуск продукции принципиально нового качества и потребительских свойств, соответствующей европейским и американским стандартам и лучшим мировым аналогам, снижение удельной энергоемкости производства, повышается экологическая чистота технологии и производства в целом. Оценка эффективности инвестиций инновационных проектов выполняется путем составления таблицы потока денежной наличности (cash flow) в каждый год рассматриваемого расчетного периода (на базе основных показателей) и определения на ее основе итоговых показателей, позволяющих учесть разновременность затрат и доходов по проектам.

В качестве итоговых показателей используются: простой и дисконтированный срок окупаемости инвестиций (Payback Period), т. е. период, в течение которого все затраты, связанные с осуществлением проекта, будут полностью возмещены его доходами;

внутренняя норма доходности (Internal Rate of Return, IRR), характеризующая эффективность вложения инвестиций в данное мероприятие и отражающая уровень отдачи каждого вложенного в осуществление проекта рубля или доллара;

чистый доход или накопленные средства (Net Value, NV), т. е. масса денежных накоплений, полученных инициатором проекта за рассматриваемый период сверх суммарных за этот же период затрат, связанных с осуществлением проекта;

чистый дисконтированный доход (Net Present Value, NPV), т. е. накопленный дисконтированный (учитывающий обесценивание денег за период от момента вложения средств до начала получения прибыли) эффект от осуществления проекта за весь расчетный период;

точка безубыточности, безубыточность -это состояние, при котором предприятие не приносит ни прибыли, ни убытков. Другими словами, выручка от реализации продукции за определенный период покрывает все затраты, возникающие за данный период;

запас финансовой прочности определяется как разница между выручкой, получаемой при планируемом объеме продаж, и выручкой, рассчитываемой на базе «точки безубыточности».

Итоговые показатели инвестиционных проектов приведены в таблице.

В 2008 г. был проведен мониторинг инвестиционных проектов РУП «БМЗ». Целью мониторинга было проведение сравнительного анализа основных финансово-экономических показателей

Основные технико-экономические показатели инвестиционных проектов

Наименование показателей Значение

Годовой объем производства, млн. т

Общая стоимость строительства, млн. $

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

кроме того НДС, млн. $

Итого объем инвестиций в строительство, млн. $

Капитальные затраты, млн. $

кроме того НДС, млн. $

Прирост чистого оборотного капитала, млн. $

Итого общие инвестиционные затраты, млн. $

Год выхода на проектную мощность, год

Выручка от реализации продукции, млн. $

Среднесписочная численность работающих, чел.

Выручка от реализации продукции без учета НДС на одного работающего, млн. $

Удельный вес экспортных поставок, %

Себестоимость производимой продукции, млн. $

Прибыль от реализации, млн. $

Чистая прибыль, млн. $

Чистый доход, млн. $

Оборотный капитал, всего, млн. $

Итоговые показатели эффективности:

Срок окупаемости с момента ввода производственных мощностей:

простой, лет

динамический, лет

Внутренняя норма доходности, %

Накопленный чистый денежный поток, млн. $

Чистый дисконтированный доход, млн. $

Индекс рентабельности, раз

Уровень безубыточности, %

Коэффициент текущей ликвидности

Коэффициент обеспеченности собственными оборотными средствами

Рентабельность продаж, %

Рентабельность продукции, %

эффективности, рассчитанных по бизнес-плану, и показателей, пересчитанных в условиях фактически отработанного времени с начала осуществления инвестиционных проектов. Мониторинг показал незначительное отклонение в сторону ухудшения количественных показателей эффективности реализованных инвестиционных проектов.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Реализация любого инвестиционного проекта всегда объективно связана с рисками. Очевидно, что разные характеристики инвестиционных проектов могут прогнозироваться с различной точностью. Обычно ошибки при оценке будущих затрат ниже по сравнению с ошибками в определении сроков осуществления проектов. Степень риска в момент принятия решения о начале реализации проекта может быть различной. Сама степень приемлемости риска является важной стратегической характеристикой каждого проекта. Важно отдавать себе отчет в том, что риск всегда неизбе-

_п^г: г глгтгг/тгтгггггг /017

-2 (51), 2009 / ьИ

жен. С целью выявления и снижения риска вложений денежных средств проводится анализ устойчивости (чувствительности) проекта в отношении его параметров и внешних факторов. В обязательном порядке проводится многофакторный анализ чувствительности проекта к изменениям входных показателей (цены, объема производства, элементов затрат, условий финансирования, инфляционных процессов и иных факторов). Исходя из специфики проекта, выбираются наиболее подверженные изменениям параметры. Анализ чувствительности проводится и в процессе реализации проекта с целью его переоценки и внесения необходимых корректировок.

Реализация инвестиционных проектов РУП «БМЗ» сопряжена с определенными организационными, технологическими и финансовыми рисками. Поэтому в бизнес-плане инвестиционных проектов разрабатывается имитационная экономическая модель предприятия, которая базируется на использовании для расчетов технико-экономических показателей и анализа эффективности сценарного подхода, что обеспечивает проведение при необходимости многовариантных альтернативных расчетов, получение объективных оценок возможного развития проектов в конкретной экономической ситуации.

Особенностью реализации инвестиционных проектов на предприятии было то, что они выпол-

25 —

О -1-1-1-1-1-1-

300 400 500 600 700 800 900 1 000

Уровень цены металлопродукции

Рис. 1. Динамика нормы доходности при изменении стоимости металлопродукции

нялись на действующем предприятии, обладающим достаточным опытом эксплуатации технологического оборудования и строительства новых производственных мощностей, поэтому влияние организационных, технических и технологических рисков считали незначительным. Высокий профессионализм специалистов предприятия, использование в производстве современных технологических, организационных и управленческих решений гарантировали высокую эффективность и устойчивость реализуемых проектов к возможным непредвиденным обстоятельствам.

Для минимизации и учета влияния вероятных рисков в рамках бизнес-плана инвестиционных проектов РУП «БМЗ» были выполнены многовариантные расчеты финансовых результатов и показателей эффективности в зависимости от различных варьируемых факторов (цена сбыта, переменные и постоянные издержки и тенденции их изменения, требуемый объем инвестиций, привлечение заемного капитала). Приведенные ниже результаты оценки экономической эффективности проектов получены при базовых стоимостных условиях, сложившихся к моменту подготовки бизнес-плана. Однако в ходе реализации проектов эти стоимостные условия могли меняться в связи с изменениями в мировой экономике. В этих условиях очень важным и необходимым было выполнение анализа надежности (чувствительности),

218 /

дотм и мтшмия

2 (51), 2009-

600 700

Уровень цены металлопродукции

Рис. 2. Динамика простого срока окупаемости при изменении стоимости металлопродукции

•Производственные издержи Капитальные затраты ■ ■ Затраты на оборудование

Рис. 3. Динамика нормы доходности при изменении затрат по проекту

ЛГГТТгг; г: ггшггтсп

-2 (51), 2009

!009 /219

‘Производственные издержки Капитальные затраты ■ ■ Затраты на оборудование

Рис. 4. Динамика простого срока окупаемости при изменении затрат по проекту

О 10 20 30 40 50

Доля заемных средств, %

Рис. 5. Динамика внутренней нормы доходности при изменении доли собственных средств

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

целью которого является оценка влияния возможных последствий изменений внешних факторов на эффективность проекта, а также определение допустимых и опасных границ этих изменений.

При выполнении анализа чувствительности рассматривалось возможное изменение следующих основных факторов, которые оказывают наиболее заметное влияние на экономические показатели.

1. Цена реализации как фактор, наиболее подверженный изменениям в связи с колебаниями на рынке металлов.

2. Величина производственных издержек, зависящая от уровня цен на шихтовые материалы, энергоресурсы и другие используемые в технологическом процессе материалы и услуги.

3. Размер инвестиций, величина которых в большой степени зависит от уровня контрактных цен на оборудование.

АОТМ гг ггшпглгш

2 (51), 2009-

10 20 30 40 50

Доля заемных средств,%

Рис. 6. Динамика простого срока окупаемости при изменении доли собственных средств

4. Соотношение доли собственного и заемного капитала.

При выполнении анализа чувствительности оценивалось влияние изменения указанных факторов на два основных показателя эффективности -простой срок окупаемости и внутреннюю норму доходности.

Влияние изменения названных выше факторов на итоговые показатели эффективности показано на рис. 1-4.

Для того чтобы определить влияние привлечения заемных средств на эффективность, выполнены расчеты тех же показателей (внутренняя норма доходности и срок окупаемости) при различном размере заемных средств на указанных

выше условиях его предоставления. Влияние изменения стоимости строительства на итоговые показатели эффективности показано на рис. 5, 6.

Сложность, комплексный характер инвестиционных проектов приводит к тому, что учесть все факторы, условия и характеристики реализации проекта невозможно, тем более строго в формализованном виде. Это приводит к необходимости использования в ходе экономической оценки нескольких критериев. Считаем, что основным критерием экономической эффективности инвестиционных проектов является срок окупаемости инвестиций при внутренней норме доходности выше процентной ставки банка по долгосрочным кредитам.

Литература

1. Правила по разработке бизнес-планов инвестиционных проектов, утвержденные постановлением Министерства экономики Республики Беларусь от 31.08.2005г. № 158.

2. Инструкция о порядке функционирования информационной аналитической системы мониторинга бизнес-планирования и финансового положения организаций, составе информации, необходимой для ее функционирования, утвержденная постановлением Министерства экономики Республики Беларусь от 13 августа 2007г. № 146.

3. Н е п о м н я щ и й Е. Г. Инвестиционное проектирование: Учеб. пособ. Таганрог: ТРТУ, 2003.

4. С а в ч у к В. П. Оценка эффективности инвестиционных проектов. М.: Аланс, 2002.

5. Ш а р п У., А л е к с а н д е р Г., Б е й л и Д. Инвестиции. М.: Инфра, 1997.

6. В о р о п а е в Ю. Н. Оценка риска аудита и бизнеса // Бухгалтерский учет. 1996. № 6.