Контролируемая задолженность

Содержание

- Что такое контролируемая задолженность перед иностранным лицом?

- Как учитываются проценты по контролируемой задолженности?

- Особый порядок: 3 шага к учету процентов

- Новая терминология

- Что изменилось

- Комментарий эксперта

- Заем от иностранной организации

- ОСНО: налог на прибыль

- Проценты при получении валютного займа

- ОСНО: НДС

- УСН

- ЕНВД

- ОСНО и ЕНВД

Добавить в «Нужное»

Актуально на: 15 мая 2019 г.

В силу разного рода причин, в т.ч. нехватки собственных средств, компании прибегают к заимствованиям. Эти заимствования могу быть в различных формах, например, в виде кредитов и займов, товарных и коммерческих кредитов. При определенных условиях, когда в заимствованиях российской организации участвуют иностранные компании, возникает контролируемая задолженность, учет расходов по которой для целей налогообложения прибыли производится по особым правилам.

Что такое контролируемая задолженность перед иностранным лицом?

Контролируемая задолженность — это непогашенная задолженность российской организации по ее долговому обязательству (п. 2 ст. 269 НК РФ):

1) перед иностранным лицом, взаимозависимым с ней согласно пп. 1, 2, 9 п. 2 ст. 105.1 НК РФ;

2) перед лицом, которое согласно пп. 1 — 3, 9 п. 2 ст. 105.1 НК РФ является взаимозависимым по отношению к иностранцу, указанному в п.1 (исключение предусмотрено п. 8 ст. 269 НК РФ при соблюдении требований п. 10 ст. 269 НК РФ);

3) перед иными лицами, но по этому обязательству любое из лиц, указанных в п.1 и (или) п.2 выступает поручителем, гарантом или иным образом обеспечивают его исполнение (исключение предусмотрено п. 9 ст. 269 НК РФ при соблюдении требований п. 10 ст. 269 НК РФ).

Как учитываются проценты по контролируемой задолженности?

Для того чтобы ответить на этот вопрос, необходимо на последнее число отчетного (налогового периода) сравнить собственный капитал организации-заемщика (т. е. разницу между активами и обязательствами по данным бухучета) и размер контролируемой задолженности. Нужно иметь в виду, что при расчете собственного капитала в обязательствах не учитываются суммы задолженности по налогам и сборам, в т.ч. текущая задолженность по уплате налогов и сборов, суммы отсрочек, рассрочек и инвестиционного налогового кредита (Письмо Минфина от 27.12.2017 № 03-03-06/1/87340 (п. 1)).

Если величина собственного капитала окажется отрицательной или равной нулю, то проценты по займу вообще не учитываются в составе «прибыльных» расходов, а приравниваются к дивидендам (Письма Минфина от 26.06.2017 N 03-08-05/40069, от 10.08.2016 N 03-03-06/1/46720). При их выплате надо удержать налог на прибыль и перечислить его в бюджет в качестве налогового агента (п. 3 ст. 284, п. 2 ст. 310 НК РФ).

Если контролируемая задолженность не превышает собственный капитал либо превышает его, но не более чем в 3 раза (для банков и лизинговых компаний – не более чем в 12,5 раза), то для учета процентов бухгалтер использует общие правила (п. 1 ст. 269 НК РФ) – в расходах можно учесть фактически начисленные проценты. В противном случае применяется особый порядок.

Особый порядок: 3 шага к учету процентов

На последнее число каждого отчетного (налогового) периода по контролируемой задолженности, которая превышает более чем в 3 раза собственный капитал организации, бухгалтеру нужно выполнить следующие действия.

Шаг 1: Найти величину собственного капитала, которая соответствует доле прямого или косвенного участия иностранной организации в уставном капитале заемщика (СКд):

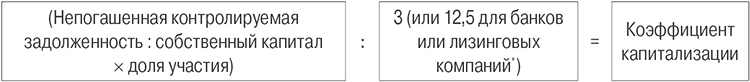

Шаг 2: Определить коэффициент капитализации (КК):

Шаг 3: Определить предельную величину процентов (ПП), учитываемых при налогообложении прибыли (п. 4 ст. 269 НК РФ):

В качестве препятствий для вывода денежных средств за границу законодателем были предусмотрены нормы о контролируемой задолженности (ст. 269 НК РФ). Например, если российская компания выплачивает иностранной фирме деньги в виде процентов по займам, то к расходам, уменьшающим налог на прибыль, в некоторых случаях она может отнести только часть выплаченных процентов.

В настоящее время согласно изменениям, внесенным в статью 269 Налогового кодекса, которые вступили в силу с 1 января 2017 года, под контролируемой задолженностью стала пониматься непогашенная задолженность российской компании: перед иностранной организацией, которая прямо или косвенно участвует в деятельности российской фирмы и является взаимозависимой с ней, а также перед лицом (юридическим или физическим), которое взаимозависимо с иностранным лицом и по долговому обязательству, по которому любое из названных выше лиц выступает поручителем, гарантом или иным образом обязуется обеспечить исполнение долгового обязательства российской компании (если п. 9 ст. 269 НК РФ не предусмотрено иное). Согласно пункту 13 статьи 269 Налогового кодекса суд может признать в качестве контролируемой и другую непогашенную задолженность российского предприятия, если установит, что конечной целью окажутся выплаты, перечисленные выше. Например, кипрская компания владеет российским обществом (доля – 45%), задолженность отечественного предприятия перед иностранной организацией является контролируемой, поскольку кипрская компания взаимозависима с российской (доля участия – более 25%).

Новая терминология

С 1 января 2017 года нормы пункта 2 статьи 269 НК РФ содержат ссылки на статьи раздела V.1 НК РФ, регулирующие положения о взаимозависимых лицах, например, на подпункты 1, 2, 3 и 9 пункта 2 статьи 105.1 НК РФ. В этих нормах речь идет о том, что под взаимозависимыми понимаются физическое или юридическое лицо, у которого доля прямого или косвенного участия в стороннем бизнесе составляет больше 25 процентов (подп. 1 и 2 п. 2 ст. 105.1 НК РФ), либо одно и то же лицо прямо или косвенное владеет долей более 25 процентов в каждой из организации (подп. 3 п. 2 ст. 105.1 НК РФ), либо доля участия каждого предыдущего лица в каждой последующей организации составляет 50 процентов (подп. 9 п. 2 ст. 105.1 НК РФ). Напомню, ранее, до изменений, начавших свое действие с 1 января 2017 года, речь в пункте 2 статьи 269 Налогового кодекса шла об аффилированных лицах.

Читайте также «Контролируемая задолженность в 2017 году»

Что изменилось

Теперь согласно пункту 3 статьи 269 Налогового кодекса при определении размера контролируемой задолженности учитываются все суммы долга, возникшего по всем обязательствам налогоплательщика в совокупности.

Кроме этого, при возникновении контролируемой задолженности нужно всегда помнить о предельных величинах, то есть о сумме процентов, которые можно отнести на расходы, уменьшающие налог на прибыль, так как не всегда на такие расходы можно отнести всю сумму начисленных процентов по задолженности, полученной от иностранного лица, признанного взаимозависимым с заемщиком.

Обратите внимание

Обратите внимание еще на одно существенное изменение. Теперь согласно новой редакции пункта 2 статьи 269 НК РФ под контролируемой задолженностью понимается задолженность перед иностранным «лицом», которым в свою очередь может быть как компания, так и иностранец. Это расширяет сферу применения норм о контролируемой задолженности.

Например, если сумма контролируемой задолженности превышает более чем в три раза (а для банков и организаций, занимающихся лизинговой деятельностью – в 12,5 раза) собственный капитал (разницу между суммой активов и величиной обязательств) российской организации-заемщика, то налогоплательщик обязан рассчитать сумму предельных процентов. Та часть начисленных по договору займа процентов, которая окажется больше предельной суммы процентов, должна быть переквалифицирована организацией под дивиденды, при выплате которых российская компании обязана удержать налог у источника.

Этот налог может быть в свою очередь снижен, если между Россией и иностранным государством (куда будут выплачены проценты, переквалифицированные под дивиденды) заключено соглашение об избежании двойного налогообложения (см., например, письмо Минфина России от 14 марта 2017 г. № 03-08-05/14396).

Подробно порядок расчета предельных процентов закреплен в пунктах 4–6 статьи 269 НК РФ.

ПРИМЕР. РАСХОДЫ В ВИДЕ ПРОЦЕНТОВ ПО КОНТРОЛИРУЕМОЙ ЗАДОЛЖЕННОСТИ

Российская компания получила от иностранной организации займ. Сумма процентов по договору составляет 100 000 руб. Сумма предельных процентов, рассчитанных по правилам пунктов 4–6 статьи 269 НК РФ, составила 40 000 руб. Значит, на расходы, уменьшающие налог на прибыль, компания может отнести только 40 000 руб. С 60 000 руб. фирма должна удержать налог как с дивидендов.

Предельные проценты рассчитываются по следующей формуле.

Формула расчета предельных процентов

Размер предельных процентов, как мы видим, зависит от коэффициента капитализации. Коэффициент капитализации рассчитывается, в свою очередь, по следующей формуле (см. абз. 2 п. 4 ст. 269 НК РФ).

Формула расчета коэффициента капитализации

* под лизинговыми компаниями согласно пункту 3 статьи 269 НК РФ подразумеваются организации, у которых доходы от лизинговой деятельности составляют не менее 90 процентов прибыли.

Как видим из формулы, коэффициент капитализации зависит от суммы непогашенной задолженности, суммы собственного капитала и доли участия иностранной компании в российской. Соответственно коэффициент капитализации может изменяться.

В налоговом законодательстве с 1 января 2017 года закреплено, что если коэффициент капитализации изменился в последующем периоде по сравнению с предыдущим, то расходы по контролируемой задолженности не пересчитываются, так сказано в пункте 4 статьи 269 Налогового кодекса.

Комментарий эксперта

Тенгиз Бурсулая, ведущий аудитор ООО «Юринформ-аудит»:

«Рассмотрим пример:

Иностранная организация заключила договор займа с российской компанией «А”. При этом иностранной организации принадлежит:

— 60% организации «Б”, которая владеет 15% организации «А”;

— 50% организации «В”, которая владеет 20% организации «А”;

— 10% организации «Г”, которая владеет 70% организации «А”.

Доля косвенного участия иностранной фирмы в организации «А” составит:

— через организацию «Б” – 9% (0,6 × 0,15 × 100%);

— через организацию «В” – 10% (0,5 × 0,2 × 100%);

— через организацию «Г” – 7% (0,1 × 0,7 × 100%).

Суммарное произведение долей равно 26% (9 + 10 + 7).

Таким образом, иностранная фирма косвенно владеет 26% организации «А”, что составляет более 25%. Следовательно, иностранная компании и организация «А” в целях применения НК РФ признаются взаимозависимыми. Долговое обязательство по договору займа организации «А” перед иностранной фирмой будет считаться контролируемой задолженностью.

Положительная разница между начисленными и предельными процентами считается дивидендами. С 2017 года дивиденды будут облагаться налогом либо по пункту 3 статьи 224 НК РФ, либо по пункту 3 статьи 284 НК РФ. Согласно подпункту 3 пункта 3 статьи 284 НК РФ для налогообложения доходов, полученных иностранной организацией в виде дивидендов, предусмотрена ставка 15%.

По новым правилам статьи 269 НК РФ под указанным иностранным лицом будет пониматься и иностранное физическое лицо. При выплате иностранцу, не являющемуся налоговым резидентом, получившему дивиденды от долевого участия в деятельности российских компаний, обложение налогом будет производиться в соответствии с пунктом 3 статьи 224 НК РФ по ставке 15%. Отмечу, что иностранец в целях исчисления НДФЛ может оказаться резидентом РФ. А в пункте 3 статьи 224 НК РФ указано лишь, какую ставку применять к иностранцу, не являющемуся налоговым резидентом, получившему дивиденды от долевого участия в деятельности российских компаний (15%). Поэтому на законодательном уровне ответ на вопрос, какую ставку применять к процентам-дивидендам, выплаченным иностранцу – налоговому резиденту РФ, остается неясным».

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

7 выпусков издания доступно подписчикам бератора бесплатно.

Получить издание

Порядок учета процентов по контролируемой задолженности в целях налогообложения зависит от ее размера на последнее число отчетного (налогового) периода.

Если размер контролируемой задолженности на последнее число отчетного (налогового) периода превышает собственный капитал организации не более чем в три раза, то проценты, начисленные за этот период, учитывайте в общем порядке. Организация, которая занимается исключительно лизинговой деятельностью, вправе применять общий порядок учета процентов, если размер контролируемой задолженности превышает ее собственный капитал не более чем в 12,5 раза. При этом под «исключительно лизинговой деятельностью» следует понимать, что организация осуществляет только ту деятельность, которая связана с приобретением и передачей имущества в лизинг (ст. 2 Закона от 29 октября 1998 г. № 164-ФЗ, письмо Минфина России от 23 января 2012 г. № 03-03-06/1/25).

Если размер контролируемой задолженности на последнее число отчетного (налогового) периода превышает собственный капитал организации более чем в три раза, то проценты, начисленный за этот период, учитывайте в особом порядке. Организация, которая занимается исключительно лизинговой деятельностью, обязана применять особый порядок учета процентов, если размер контролируемой задолженности превышает ее собственный капитал более чем в 12,5 раза.

При этом в 2016 году непогашенная задолженность не признается контролируемой в случае, когда обязательство российских организаций возникло перед независимыми банками, даже если она обеспечена гарантией или поручительством иностранного взаимозависимого лица.

Это следует из положений пункта 2 статьи 269 Налогового кодекса РФ, статей 2 и 3 Закона от 15 февраля 2016 г. № 25-ФЗ и разъяснений контролирующих ведомств (письма Минфина России от 29 апреля 2008 г. № 03-03-06/1/297, от 9 сентября 2008 г. № 03-03-06/1/515, УФНС России по г. Москве от 9 февраля 2010 г. № 16-15/012742).

Заем от иностранной организации

Ситуация: является ли контролируемой задолженность российской организации, учредителем которой является другая российская организация? Заем получен от иностранной компании. При этом у иностранной компании и учредителя заемщика есть общие акционеры (участники).

Нет, не является, при условии отсутствия признаков аффилированности между заимодавцем и заемщиком.

Обычно контролируемая задолженность возникает у организации-заемщика в следующих случаях:

- если заем получен от иностранной компании, которой прямо или косвенно принадлежит более 20 процентов уставного капитала организации-заемщика;

- если заем получен от российской организации, аффилированной с иностранной компанией, которой прямо или косвенно принадлежит более 20 процентов уставного капитала организации-заемщика.

Это следует из положений пункта 2 статьи 269 Налогового кодекса РФ.

Прямое владение долей в уставном капитале означает непосредственное участие одной организации (например, иностранной организации – заимодавца) в другой организации (например, российской организации – заемщика).

Косвенное владение долей в уставном капитале означает участие одной организации (заимодавца) в другой (заемщика) через последовательную цепочку организаций, которые являются дочерними или зависимыми по отношению к заимодавцу. Доля косвенного участия в уставном капитале последнего звена цепочки (которым является заемщик) определяется как произведение долей прямого участия каждой из организаций, входящих в цепочку, в уставном капитале следующего звена. Например, для цепочки, в которую последовательно входят четыре организации («А» (заимодавец), «Б», «В» и «Г» (заемщик)), долю участия организации «А» в организации «Г» можно определить по формуле:

| Доля косвенного участия организации «А» в организации «Г» | = | Доля прямого участия организации «А» в организации «Б» | × | Доля прямого участия организации «Б» в организации «В» | × | Доля прямого участия организации «В» в организации «Г» |

Такой порядок следует из положений статьи 105.2 Налогового кодекса РФ.

Проверять, является ли задолженность контролируемой, нужно по состоянию на конец каждого отчетного периода по налогу на прибыль. Это следует из положений пункта 2 статьи 269 и статьи 285 Налогового кодекса РФ.

Определять аффилированность российской организации-заимодавца с иностранной компанией, которая участвует в уставном капитале заемщика, нужно по нормам российского законодательства (п. 1 ст. 11, п. 2 ст. 269 НК РФ, письмо Минфина России от 11 июля 2007 г. № 03-03-06/1/480).

Понятие «аффилированные лица» раскрывается в статье 4 Закона от 22 марта 1991 г. № 948-1 и в статье 9 Закона от 26 июля 2006 г. № 135-ФЗ. Согласно этим нормам аффилированными лицами являются организации и граждане, которые в силу своего имущественного (должностного) положения могут оказывать влияние на деятельность организации или контролировать ее.

В рассматриваемой ситуации условия для признания задолженности контролируемой не выполняются. Заем получен от иностранной компании, которая ни прямо, ни косвенно не участвует в уставном капитале организации-заемщика. Поэтому, несмотря на аффилированность иностранной компании – заимодавца с российским учредителем организации-заемщика (через общих акционеров (участников)), основания для применения особых правил признания в расходах процентов по заемным обязательствам отсутствуют.

ОСНО: налог на прибыль

При расчете налога на прибыль проценты по контролируемой задолженности учтите в составе внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ).

Если организация применяет метод начисления, то начисленные проценты включите в состав расходов на последнее число отчетного (налогового) периода (абз. 2 п. 2 ст. 269 НК РФ, письмо УФНС России по г. Москве от 9 февраля 2010 г. № 16-15/012742).

Если организация применяет кассовый метод, то начисленные проценты включите в состав расходов на последнее число того отчетного (налогового) периода, в котором они были выплачены (абз. 2 п. 2 ст. 269, п. 3 ст. 273 НК РФ).

При налогообложении прибыли проценты по контролируемой задолженности можно учесть только в пределах норм (п. 2 ст. 269, подп. 2 п. 1 ст. 265 НК РФ). Для определения предельного уровня процентов применяйте следующие правила.

На последнее число каждого отчетного (налогового) периода рассчитайте предельную величину процентов по контролируемой задолженности, учитываемых при расчете налога на прибыль. При этом руководствуйтесь формулой:

| Предельная величина процентов по контролируемой задолженности, учитываемых при налогообложении | = | Сумма процентов, начисленных в отчетном (налоговом) периоде, по контролируемой задолженности | : | Коэффициент капитализации |

Под суммой процентов, начисленных в отчетном (налоговом) периоде, понимаются проценты, начисленные в последнем квартале (месяце) отчетного (налогового) периода. Таким образом, предельный размер процентов определяйте отдельно по итогам каждого отчетного периода, а не нарастающим итогом. При изменении соотношения суммы непогашенной контролируемой задолженности и величины собственного капитала в последующем отчетном периоде по сравнению с предыдущим пересчитывать сумму процентов, учитываемую при расчете налога на прибыль, не нужно. Такой вывод сделан в письмах Минфина России от 21 мая 2010 г. № 03-03-06/1/343 и ФНС России от 10 апреля 2012 г. № ЕД-4-3/6008.

Коэффициент капитализации рассчитайте следующим образом:

| Коэффициент капитализации | = | Сумма непогашенной контролируемой задолженности | : | Величина собственного капитала | × | Доля участия иностранной организации в уставном (складочном) капитале (фонде) российской организации | : | 3 (12,5) |

Коэффициент капитализации рассчитайте отдельно исходя из суммы непогашенной контролируемой задолженности перед каждой организацией, по отношению к которой имеется долговое обязательство. Это следует из положений пункта 2 статьи 269 Налогового кодекса РФ и подтверждается письмом Минфина России от 3 августа 2010 г. № 03-03-06/1/511.

Указанный порядок определения значений коэффициента капитализации и предельной величины процентов по контролируемой задолженности распространяется на организации, применяющие как метод начисления, так и кассовый метод (п. 2 ст. 269 НК РФ). То есть при кассовом методе рассчитывать показатели нужно также на последнее число каждого отчетного (налогового) периода, независимо от того, в каком периоде проценты были выплачены (учтены в составе расходов) (письмо Минфина России от 19 августа 2010 г. № 03-03-06/1/559).

Предельную величину процентов, полученную по расчету, сравните с фактически начисленной (уплаченной) суммой процентов по займу (кредиту).

Если фактически начисленные (уплаченные) проценты меньше предельной величины, учтите их в налоговых расходах в полной сумме. Если больше – учесть при расчете налога на прибыль можно только предельную величину (п. 3 ст. 269 НК РФ).

Оставшаяся сумма (положительная разница между суммой начисленных (уплаченных) процентов и предельной величиной) для целей налогового учета считается дивидендами. С этой суммы организация должна удержать налог на прибыль по ставке 15 процентов.

Если величина собственного капитала организации отрицательна или равна нулю, то определить коэффициент капитализации невозможно. В этом случае проценты по контролируемой задолженности в расходах не учитывайте (предельные проценты равны нулю). Другими словами, вся сумма процентов будет признана дивидендами.

За рубежом признание процентов (части процентов) дивидендами в таких случаях называют «правилом недостаточной капитализации».

Это следует из пункта 4 статьи 269, подпункта 3 пункта 3 статьи 284 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 16 июля 2010 г. № 03-03-06/1/465, ФНС России от 10 апреля 2012 г. № ЕД-4-3/6008, УФНС по г. Москве от 18 апреля 2006 г. № 20-12/31077. Суды также указывают на то, что при недостаточной капитализации учесть «избыточные проценты» при расчете налога на прибыль нельзя и они признаются дивидендами (см., например, постановления Президиума ВАС РФ от 15 ноября 2011 г. № 8654/11, Арбитражного суда Московского округа от 26 января 2015 г. № Ф05-16095/2014).

Внимание: по долговым обязательствам, которые возникли до 1 октября 2014 года, на период с 1 июля 2014 по 31 декабря 2015 года есть особые правила определения предельной величины процентов.

Для определения предельного уровня процентов учтите следующие особенности:

- величину контролируемой задолженности в иностранной валюте определите по курсу Банка России на последнюю отчетную дату соответствующего отчетного (налогового) периода. Если такой курс превышает курс иностранной валюты, установленный на 1 июля 2014 года, то примените курс Банка России на 1 июля 2014 года;

- величину собственного капитала на последнее число каждого отчетного (налогового) периода определите без учета положительных (отрицательных) курсовых разниц, которые возникли вследствие переоценки валютных требований (обязательств). Это правило действует с 1 июля 2014 года по последнее число отчетного (налогового) периода, на которое определяется коэффициент капитализации. При определении величины собственного капитала из расчета исключите курсовые разницы не только по конкретному долговому обязательству, но и курсовые разницы от пересчета стоимости иных активов или обязательств в иностранной валюте за расчетный период. В данном случае курсовые разницы рассчитывайте по правилам бухучета.

Это следует из пункта 1 статьи 2 Закона от 8 марта 2015 г. № 32-ФЗ и разъяснено в письме Минфина России от 16 июня 2015 г. № 03-03-06/2/34579.

Ситуация: как рассчитать величину собственного капитала для определения предельной величины процентов по контролируемой задолженности, учитываемых при расчете налога на прибыль?

Величину собственного капитала определяйте как разницу между суммой активов и величиной обязательств. Величину собственного капитала определите на основании данных бухучета на последнее число отчетного (налогового) периода, за который рассчитываете налог на прибыль.

При этом учтите, что некоторые суммы обязательств из расчета исключают.

Задолженность и переплата по налогам и сборам

Задолженность по налогам и сборам не влияет на величину собственного капитала. То есть такие суммы при расчете исключают из обязательств. То же относится и к отсрочкам, рассрочкам и инвестиционным налоговым кредитам. Это следует из пункта 2 статьи 269 Налогового кодекса РФ.

Переплату же по налогам при расчете собственного капитала, наоборот, учитывают. Ведь излишне уплаченные суммы налогов в бухучете отражают в составе дебиторской задолженности. А значит, переплата будет включена в активы Бухгалтерского баланса по строке 1230 «Дебиторская задолженность». При этом исключений как для задолженности в этом случае главой 25 Налогового кодекса РФ не предусмотрено.

А как быть с задолженностью по страховым взносам? Такие суммы учитывайте в составе обязательств. Ведь взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний к налогам или сборам не относят (ст. 12−15 НК РФ, письмо Минфина России от 7 марта 2013 г. № 03-03-06/1/6908).

Таким образом, собственный капитал определяйте по формуле:

| Собственный капитал | = | Активы : строка «Баланс» | – | Обязательства : (Строка «Итого по разделу IV» + Строка «Итого по разделу V» – Задолженность по налогам и сборам (кредитовые остатки по соответствующим субсчетам счета 68)) |

Такие же разъяснения приведены в письмах Минфина России от 26 января 2007 г. № 03-03-06/1/36, от 31 октября 2005 г. № 03-03-04/1/322. Этим же методом налоговые инспекторы оценивают величину собственного капитала при выездных проверках (письмо ФНС России от 10 апреля 2012 г. № ЕД-4-3/6008).

Задолженность участников и доходы будущих периодов

В более поздних письмах финансовое ведомство указало на то, что для расчета величины собственного капитала активы и обязательства нужно определять согласно Порядку определения стоимости чистых активов. В этом документе указано, что из активов следует исключать дебиторскую задолженность участников, акционеров по взносам в уставный капитал (п. 5 Порядка, утвержденного приказом Минфина России от 28 августа 2014 г. № 84н).

Кроме того, указано, что из обязательств исключают доходы будущих периодов. То есть те суммы, которые признаны организацией в связи с получением госпомощи или имущества, которое передано ей безвозмездно (п. 6 Порядка, утвержденного приказом Минфина России от 28 августа 2014 г. № 84н).

Если у организации таких активов или обязательств нет, то разница в методах расчета собственного капитала не возникнет.

Такие указания есть в письмах Минфина России от 7 марта 2013 г. № 03-03-06/1/6908, от 20 марта 2012 г. № 03-03-06/1/138, от 17 декабря 2008 г. № 03-03-06/1/696. Порядок определения величины чистых активов утвержден приказом Минфина России от 28 августа 2014 г. № 84н.

При наличии таких специфических активов и обязательств собственный капитал рассчитывайте по следующей формуле:

| Собственный капитал | = | Активы : (строка «Баланс» – Задолженность участников по вкладам в уставный капитал (дебетовое сальдо субсчета «Расчеты по вкладам в уставный (складочный) капитал счета 75)) | – | Обязательства : (Строка «Итого по разделу IV» + Строка «Итого по разделу V» – Задолженность по налогам и сборам (кредитовые остатки по соответствующим субсчетам счета 68) – Доходы будущих периодов (кредитовое сальдо субсчетов «Безвозмездные поступления» и «Госпомощь» счета 98)) |

Антикризисные меры

Кроме того, по долговым обязательствам, возникшим до 1 октября 2014 года на период с 1 июля 2014 по 31 декабря 2015 года, учтите особенности расчета величины собственного капитала.

Проценты при получении валютного займа

При получении валютного займа (кредита) обязательство по контролируемой задолженности, в том числе по процентам, нужно пересчитать по официальному курсу рубля, установленному Банком России. При изменении курса валюты у организации, получившей валютный заем (кредит), возникают курсовые разницы (положительные или отрицательные). Датой пересчета будет наиболее ранняя из дат:

- дата совершения операции в иностранной валюте;

- последний день текущего месяца.

Эта обязанность действует для организаций, применяющих метод начисления.

Такой вывод следует из пункта 8 статьи 271, пункта 10 статьи 272 Налогового кодекса РФ.

При расчете предельной величины процентов по контролируемой задолженности, учитываемых при налогообложении, курсовые разницы не учитывайте (письмо Минфина России от 21 октября 2010 г. № 03-03-06/1/656).

Пример включения в расчет налога на прибыль процентов по валютному займу, задолженность по которому признается контролируемой

15 января ООО «Альфа» получило денежный заем от иностранной организации, имеющей в России постоянное представительство. Ее доля в уставном капитале «Альфы» составляет 51 процент. Заем получен в сумме 50 000 евро под 6 процентов годовых сроком до 28 февраля. Проценты рассчитываются исходя из количества дней в году – 365. По условиям договора «Альфа» платит проценты в последний день месяца.

«Альфа» платит налог на прибыль ежемесячно, применяет метод начисления.

Для отражения операций по займу к счету 66 бухгалтер организации открыл следующие субсчета:

- «Расчеты по основному долгу»;

- «Расчеты по процентам».

Размер собственного капитала «Альфы» на отчетные даты составляет:

- на 31 января – 500 000 руб.;

- на 28 февраля – 510 000 руб.

Курс евро (условно) составляет:

- на 15 января – 43,50 руб./EUR;

- на 31 января – 43,26 руб./EUR;

- на 28 февраля – 43,25 руб./EUR.

По состоянию на 31 января бухгалтер «Альфы» рассчитал отношение суммы долговых обязательств к размеру собственного капитала:

50 000 EUR × 43,26 руб./EUR : 500 000 руб. = 4,33.

Контролируемая задолженность более чем в три раза больше собственного капитала. Поэтому бухгалтер рассчитал предельную величину процентов исходя из коэффициента капитализации.

Коэффициент капитализации по состоянию на 31 января составил:

(50 000 EUR × 43,26 руб./EUR) : (500 000 руб. × 51%) : 3 = 2,83.

Сумма процентов за январь составила:

50 000 EUR × 6% : 365 дн. × 16 дн. × 43,26 руб./EUR = 5689 руб.

Предельная величина процентов, признаваемых при налогообложении прибыли в январе, составила:

5689 руб. : 2,83 = 2010 руб.

По состоянию на 28 февраля бухгалтер «Альфы» также рассчитал отношение суммы долговых обязательств к размеру собственного капитала:

50 000 EUR × 43,25 руб./EUR : 510 000 = 4,24.

Контролируемая задолженность более чем в три раза больше собственного капитала. Поэтому бухгалтер рассчитал предельную величину процентов исходя из коэффициента капитализации.

Коэффициент капитализации составил:

50 000 EUR × 43,25 руб./EUR : (510 000 руб. × 51%) : 3 = 2,77.

Сумма процентов за февраль составила:

50 000 EUR × 6% : 365 дн. × 28 дн. × 43,25 руб./EUR = 9953 руб.

Предельная величина процентов, признаваемых при налогообложении прибыли за февраль, составила:

9953 руб. : 2,77 = 3593 руб.

В учете «Альфы» были сделаны следующие проводки.

15 января:

Дебет 52 Кредит 66 субсчет «Расчеты по основному долгу»

– 2 175 000 руб. (50 000 EUR × 43,50 руб./EUR) – получены денежные средства по договору займа от иностранной организации.

31 января:

Дебет 91-2 Кредит 66 субсчет «Расчеты по процентам»

– 5689 руб. – начислены проценты за пользование заемными средствами за январь.

В налоговом учете в январе можно учесть только 2010 руб. Положительная разница между процентами, начисленными исходя из условий договора и суммой процентов, рассчитанных исходя из предельного уровня процентов, признается в налоговом учете дивидендами. С этой суммы – 3679 руб. (5689 руб. – 2010 руб.) организация должна удержать налог на прибыль по ставке 15 процентов (подп. 3 п. 3 ст. 284 НК РФ):

Дебет 66 субсчет «Расчеты по процентам» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 552 руб. (3679 руб. × 15%) – удержан налог на прибыль с суммы дивидендов за январь.

Поскольку при расчете налога на прибыль можно учесть не всю сумму процентов, в бухучете возникает постоянная разница и постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02):

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 736 руб. (3679 руб. × 20%) – отражено постоянное налоговое обязательство за январь;

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 91-1

– 12 000 руб. (50 000 EUR × (43,50 руб./EUR – 43,26 руб./EUR)) – отражена положительная курсовая разница по основному долгу;

Дебет 66 субсчет «Расчеты по процентам» Кредит 52

– 5137 руб. (5689 руб. – 552 руб.) – уплачены проценты по займу за январь.

28 февраля:

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 91-1

– 500 руб. (50 000 EUR × (43,26 руб./EUR – 43,25 руб./EUR)) – отражена положительная курсовая разница по основному долгу;

Дебет 91-2 Кредит 66 субсчет «Расчеты по процентам»

– 9953 руб. – начислены проценты за пользование заемными средствами за февраль.

В налоговом учете в феврале можно учесть только 3593 руб. Положительная разница между процентами, начисленными исходя из условий договора, и суммой процентов, рассчитанных исходя из предельного уровня процентов, признается в налоговом учете дивидендами. С этой суммы – 6360 руб. (9953 руб. – 3593 руб.) – организация должна удержать налог на прибыль по ставке 15 процентов (подп. 3 п. 3 ст. 284 НК РФ):

Дебет 66 субсчет «Расчеты по процентам» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 954 руб. (6360 руб. × 15%) – удержан налог на прибыль с суммы дивидендов за февраль.

Поскольку при расчете налога на прибыль можно учесть не всю сумму процентов, в бухучете возникает постоянная разница и постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02):

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 1272 руб. (6360 руб. × 20%) – отражено постоянное налоговое обязательство за февраль;

Дебет 66 субсчет «Расчеты по процентам» Кредит 52

– 8999 руб. (9953 руб. – 954 руб.) – уплачены проценты по займу;

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 52

– 2 162 500 руб. (50 000 EUR × 43,25 руб./EUR) – возвращен заем.

Ситуация: можно ли учесть при расчете налога на прибыль курсовые разницы с процентов по займам (кредитам), полученным от иностранной организации, в части суммы процентов, не учитываемых при расчете налога на прибыль? Организация имеет контролируемую задолженность по полученному займу (кредиту).

Нет, нельзя.

Положительная разница между начисленными по условиям договора процентами и рассчитанной предельной величиной процентов является для целей налогообложения дивидендами, уплаченными иностранной организации, в отношении которой имеется контролируемая задолженность (п. 4 ст. 269 НК РФ). При расчете налога на прибыль данная сумма не учитывается (п. 1 ст. 270 НК РФ). Следовательно, курсовые разницы, возникающие при уплате процентов, нужно учесть пропорционально сумме процентов, учитываемых при расчете налога на прибыль в соответствии с пунктом 2 статьи 269 Налогового кодекса РФ. Такой подход согласуется с нормами статьи 252 Налогового кодекса РФ.

Рассчитать сумму курсовой разницы, которую можно учесть при расчете налога на прибыль, можно по формуле:

Cовет: есть аргументы, подтверждающие, что можно отразить в налоговых расходах курсовые разницы с процентов по займам (кредитам), полученным от иностранной организации, в части суммы процентов, не учитываемых при расчете налога на прибыль. Они заключаются в следующем.

Налоговым кодексом РФ предусмотрено нормирование только процентов по полученным займам (кредитам) (п. 2 ст. 269 НК РФ). В отношении курсовых разниц (в т. ч. с процентов) это нормирование не применяется. Курсовые разницы, возникающие при переоценке обязательств, выраженных в иностранной валюте, учитываются в составе внереализационных доходов или расходов (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ). При этом законодательство не ставит в зависимость возможность учета курсовой разницы по процентам при расчете налога на прибыль от того, учитываются ли эти проценты при расчете налоговой базы. К такому выводу пришел Президиум ВАС РФ в постановлении от 29 мая 2012 г. № 16335/11. Анализируя положения подпункта 5 пункта 1 статьи 265 Налогового кодекса РФ в отношении выплаты дивидендов, высшие судьи указали, что при учете курсовых разниц от переоценки обязательств в иностранной валюте каких-либо ограничений нет. Эту же позицию разделяет и ФНС России в письме от 17 июля 2014 г. № ГД-4-3/13838.

Поэтому отрицательная курсовая разница с процентов по займам (кредитам) подлежит учету в составе внереализационных расходов в полном объеме при условии, что переоцениваемые обязательства связаны с деятельностью, направленной на получение дохода.

ОСНО: НДС

Если проценты по контролируемой задолженности выплачиваются в натуральной форме, то у организации возникает объект обложения НДС (подп. 1 п. 1 ст. 146 НК РФ). Этот налог начислите с договорной стоимости имущества, переданного в счет уплаты процентов, или с рыночной стоимости, если она отличается от договорной (п. 1 ст. 154 НК РФ).

УСН

Организации на упрощенке, которые платят единый налог с доходов, на проценты по контролируемой задолженности налоговую базу не уменьшают. Такие организации не учитывают никакие расходы (п. 1 ст. 346.14, п. 1 ст. 346.18 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, проценты по контролируемой задолженности уменьшат налоговую базу в пределах норм (подп. 9 п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ). Норму рассчитайте так же, как и плательщики налога на прибыль (абз. 2 п. 2 ст. 346.16 НК РФ).

При расчете единого налога начисленные проценты учтите в периоде их фактической выплаты (п. 2 ст. 346.17 НК РФ).

ЕНВД

Получение займов (кредитов) для ведения операций, облагаемых ЕНВД, не является самостоятельным видом деятельности (п. 2 ст. 346.26 НК РФ). Проценты по таким займам (кредитам) на расчет единого налога не влияют (ст. 346.29 НК РФ).

ОСНО и ЕНВД

Порядок учета процентов по займу (кредиту), задолженность по которому признается контролируемой, при совмещении ЕНВД с общей системой налогообложения, зависит от целей, на которые израсходованы заемные средства.

Если заем (кредит) получен для ведения операций, облагаемых ЕНВД, проценты на расчет единого налога не повлияют (ст. 346.29 НК РФ). Учесть неустойку (проценты за просрочку) при расчете единого налога также нельзя.

Если заем (кредит) получен для деятельности организации на общей системе налогообложения, проценты учтите при расчете налога на прибыль в составе внереализационных расходов в пределах норм (подп. 2 п. 1 ст. 265, п. 2 ст. 269 НК РФ).

Если назначение займа (кредита) невозможно связать с каким-либо одним видом деятельности, сумму процентов нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Если на момент уплаты процентов цели использования займа (кредита) не известны, считается, что нельзя определить вид деятельности, к которому относится заем (кредит), сумма процентов также распределяется. Об этом сказано в письме Минфина России от 20 февраля 2008 г. № 03-11-04/2/40.

Сумму процентов, которая относится к общей системе налогообложения, учтите при расчете налога на прибыль в составе внереализационных расходов только в пределах норм (подп. 2 п. 1 ст. 265, п. 2 ст. 269 НК РФ).

Что входит в понятие «долговые обязательства» для целей применения ст. 269 НК РФ? Входят ли проценты по займам в расчет контролируемой задолженности для целей применения ст. 269 НК РФ?

11 октября 2019

По данному вопросу мы придерживаемся следующей позиции:

Под долговыми обязательствами для целей ст. 269 НК РФ понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления.

В общем случае размер контролируемой задолженности для целей применения ст. 269 НК РФ рассчитывается исходя из суммы полученного российской организацией займа (без учета начисленных на сумму займа процентов). Исключения составляют случаи, когда по условиям договора сумма займа включает начисленные и неуплаченные проценты.

Обоснование позиции:

Статьей 269 НК РФ установлены особенности учета процентов по долговым обязательствам в целях налогообложения прибыли.

В соответствии с п. 1 ст. 269 НК РФ под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления.

Основания для признания контролируемой задолженностью непогашенной задолженности налогоплательщика — российской организации по долговым обязательствам этого налогоплательщика приведены в п. 2 ст. 269 НК РФ.

Согласно п. 3 ст. 269 НК РФ в случае, если размер контролируемой задолженности налогоплательщика более чем в 3 раза (для банков и организаций, занимающихся лизинговой деятельностью, — более чем в 12,5 раза) превышает разницу между суммой активов и величиной обязательств этого налогоплательщика (далее — собственный капитал) на последнее число отчетного (налогового) периода, при определении предельного размера процентов, подлежащих включению в состав расходов этого налогоплательщика, применяются правила, установленные п.п. 4-6 ст. 269 НК РФ. При определении размера контролируемой задолженности налогоплательщика в целях ст. 269 НК РФ учитываются суммы контролируемой задолженности, возникшей по всем обязательствам этого налогоплательщика, указанным в п. 2 ст. 269 НК РФ, в совокупности.

Предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности исчисляется налогоплательщиком на последнее число каждого отчетного (налогового) периода путем деления суммы процентов, начисленных этим налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода (п. 4 ст. 269 НК РФ).

Коэффициент капитализации в целях ст. 269 НК РФ определяется путем деления величины соответствующей непогашенной контролируемой задолженности на величину собственного капитала, соответствующего доле участия взаимозависимого иностранного лица, указанного в пп. 1 п. 2 ст. 269 НК РФ, в российской организации, и деления полученного результата на 3 (для банков и организаций, занимающихся лизинговой деятельностью, — на 12,5) (п. 4 ст. 269 НК РФ).

Положения НК РФ не устанавливают, включаются ли в состав непогашенной контролируемой задолженности помимо суммы заемных средств и проценты.

В соответствии с положениями ГК РФ (п. 1 ст. 807 ГК РФ) по договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа).

Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов за пользование займом в размерах и в порядке, определенных договором (п. 1 ст. 809 НК РФ).

Заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа (п. 1 ст. 810 НК РФ).

Специалисты налоговых органов с учетом приведенных норм разъясняли, что задолженностью по договору займа является сумма займа, полученная заемщиком, и, следовательно, размер контролируемой задолженности для целей применения ст. 269 НК РФ нужно рассчитывать исходя из суммы полученного российской организацией займа (без учета начисленных на сумму займа процентов) (смотрите письма УФНС по г. Москве от 06.07.2005 N 20-12/47829, УМНС России по г. Москве от 25.05.2004 N 26-12/35083).

В письме Минфина России от 28.04.2014 N 03-08-05/19764 (далее — Письмо Минфина) рассмотрен вопрос об учете процентов, признаваемых частью долга на основании договора процентного займа, при расчете коэффициента капитализации. В нем специалисты указали: Учитывая, что согласно условиям договора сумма займа включает начисленные и неуплаченные проценты, при расчете коэффициента капитализации непогашенная контролируемая задолженность включает не только сумму займа, но и такие проценты, признаваемые частью долга на основании договора процентного займа. Полагаем, из текста письма следует, что условиями договора было предусмотрено начисление сложных процентов (так называемая «капитализация процентов»).

По нашему мнению, из логики Письма Минфина вытекает, что если условиями договора в сумму займа не включаются начисленные и неуплаченные проценты, признаваемые частью долга, то при расчете коэффициента капитализации непогашенная контролируемая задолженность не включает такие проценты (это подтверждает мнение, выраженное в письмах налоговиков, приведенных нами выше). В противном случае специалистам в Письме Минфина целесообразнее было бы указать, что проценты в любом случае включаются в расчет контролируемой задолженности (независимо от того, капитализируются проценты по договору или нет).

Материалов судебной практики по данному вопросу нами не обнаружено.

Рекомендуем обратиться также в Минфин России за получением персональных письменных разъяснений по данному вопросу (пп. 2 п. 1 ст. 21, п. 1 ст. 34.2 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества