Контрольные соотношения

Содержание

- Что включить в поле

- Какие бывают ошибки при заполнении поля 070

- Как самостоятельно проверить, что поле 070 заполнено правильно

- Взаимоувязка показателей внутри формы

- Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

- Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

- РСВ и обособки

- 2-НДФЛ, 6-НДФЛ и обособки

- РСВ , 6-НДФЛ и 2-НДФЛ в электронной форме

- Проверка РСВ и 6-НДФЛ

- Новая РСВ

- Новая 3-НДФЛ

- Срок сдачи 2-НДФЛ и 6-НДФЛ

- 4-НДФЛ

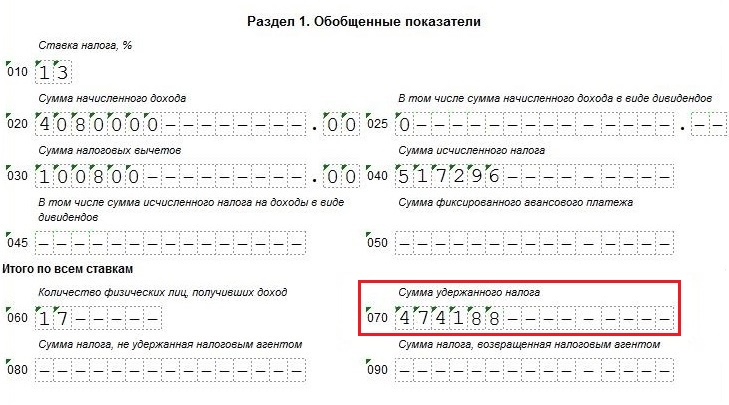

Сумма удержанного налога в 6-НДФЛ — строка 070. В ней отражают суммы, исчисленные и удержанные с физического лица в отчетном периоде. Разберемся, какие показатели должно содержать поле, а какие там лишние.

Все работодатели и иные налоговые агенты отчитываются по доходам, выплаченным физлицам, и налогам, удержанным с них. Предоставление некорректных показателей влечет санкции, поэтому каждому предпринимателю надо знать, как заполнить строку 70 в 6-НДФЛ, чтобы у налоговиков не возникло претензий.

Что включить в поле

Как и остальные графы в разделе 1, заполняется строка 070 6-НДФЛ за 3 квартал 2020 нарастающим итогом с начала года. Допустим, вам надо подготовить расчет за январь-сентябрь (срок сдачи — не позднее 2 ноября, понедельник). Для этого в поле запишите величину денежных средств, удержанную работодателем (налоговым агентом) в течение всего отчетного периода — 9 месяцев. Если отчитываетесь по итогам всего года, указывайте общую сумму удержанного с физического лица подоходного налога в отчетном году.

В качестве примера, что входит в строку 070 6-НДФЛ с нарастающим итогом за 3 квартал 2020 г. Образец актуален и для годовой отчетности.

Учтите: общая сумма удержанного налога в строке 070 6-НДФЛ за 3 квартал 2020 г. не включает в себя данные о фиксированных авансовых платежах. Они (при наличии) отражаются отдельно — в графе 050.

Какие бывают ошибки при заполнении поля 070

Нередко в графе появляются показатели, которых там не должны быть. Обычно это происходит, когда бухгалтер сомневается, как вычислить сумму удержанного налога в 6-НДФЛ, если заработная плата начисляется и выплачивается в разные месяцы.

Если работники компании регулярно получают деньги в начале следующего месяца, к примеру, в 10-х числах, бухгалтер, чтобы не нарушить закон, обязан в расчете указать, что выплатил заработную плату, отпускные и больничные в текущем месяце — в последний его день. Надо ли в таком случае в общую сумму удержанного налога включать данные о тех средствах, которые еще только будут сняты? В письме от 16.05.2016 № БС-4-11/8609, где даны разъяснения ФНС по заполнению строки 070 в 6-НДФЛ, подчеркивается, что делать этого не нужно. Ведь 13% разрешено удерживать исключительно из средств физического лица — получателя непосредственно при выплате.

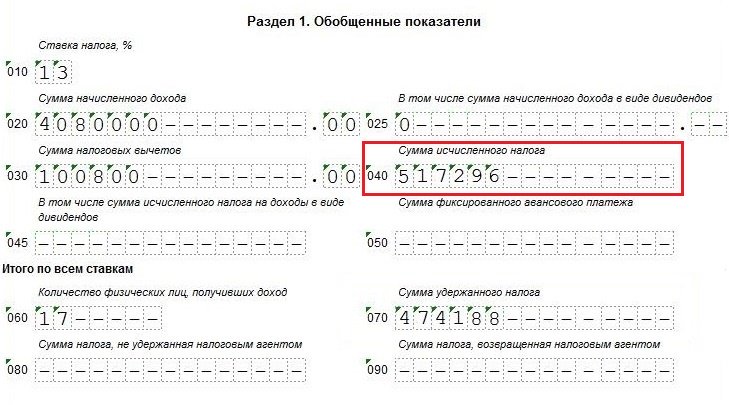

Таким образом, если заработную плату за декабрь 2020 выдадут в январе 2021 года, в поле 070 не должны попасть данные об удержанных суммах с декабрьской зарплаты. Отразить их следует в другой графе — 040 (сумма исчисленного налога на доходы физлиц). Это ответ на вопрос, можно ли менять строку 070 в 6-НДФЛ задним числом, который предоставила ФНС в письме от 29.11.2016 № БС-4-11/22677@.

Если все-таки в поле 070 попали сведения о средствах, которые якобы удержаны с декабрьской зарплаты, компанию заподозрят в неуплате подоходного налога. После проверки инспекторы вправе наказать за ошибки в отчете и(или) за несоблюдение обязанностей налогового агента, если нарушение имело место. Но учитывая, что раздел 1 заполняется нарастающим итогом, лишние показатели все равно появятся в отчете. Но уже в следующем.

Как самостоятельно проверить, что поле 070 заполнено правильно

При подготовке отчета будьте предельно внимательными. Весь раздел 1 расчета заполняется нарастающим итогом, то есть туда попадают данные за весь период с начала года. Одним из самых простых способов узнать, не допущена ли ошибка в графе 070, — проверить заполнение строки 070 6-НДФЛ за предыдущие периоды (первый, второй кварталы). Цифры должны существенно (в разы) отличаться, если организация работала в обычном режиме.

В ИФНС по предоставленным данным в поле 070 проверяют корректность заполнения всей формы. В частности, контрольные соотношения в строке 070 6-НДФЛ (представлены в письме от 10.03.2016 № БС-4-11/3852@) требуют сравнивать разницу между данными, указанными в графах 070 и 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, инспекторы заподозрят, что компания не перечислила подоходный налог в бюджет в полном объеме.

Заполнить 6-НДФЛ в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО: Мое дело, Контур, Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Подробнее об НДФЛ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Дополнения, в частности, связаны с новыми правилами заполнения РСВ по ставкам 15% и 0%, а именно:

- с новым кодом тарифа «20», который предназначен для субъектов МСП, применяющих пониженный тариф взносов 15%. Так, исходя из Порядка заполнения расчета и новых контрольных соотношений субъекты МСП должны будут:

- новым кодом тарифа «21», который используется ко взносам за 2 квартал 2020 года при наличии права на нулевые ставки:

- при указании этого кода в РСВ налоговики должны проверить страхователя на соответствие условиям применения нулевой ставки.

Акутальные контрольные соотношения представлены в таблицах, которые вы можете скачать у нас на сайте.

Скачать контрольные соотношения для РСВ-2020

Скачать контрольные соотношения для РСВ-2020

Скачать контрольные соотношения (ставка 0%)

Скачать контрольные соотношения (ставка 0%)

О более простом и быстром способе проверки РСВ читайте в этой статье.

А посмотреть образец заполнения расчета по страховым взносам вы можете в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п. Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ — налоговики сравнивают показатели данных форм между собой. Любые несовпадения вызовут у ФНС вопросы. Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения легко — они есть в письмах налоговой инспекции № БС-4-11/3852@ и № БС-4-11/4371, датированных 10.03.2016 и 13.03.2017 соответственно. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 020 = > строка 030. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 020 < строка 030. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Верно: строка 040 = ((строка 020 — строка 030) х строка 010): 100. Если данные соответствуют формуле, значит, можно смело отправлять отчет в ФНС.

Ошибка: строка 040 ≠ ((строка 020 — строка 030) х строка 010): 100. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Сравнивая строку 040 с указанной формулой расчета, важно помнить о погрешности округления. Из-за округления строка 040 может немного отличаться от значения, вычисленного по формуле.

Пример: В ООО «Снегирь» трудится 27 человек. Совокупный доход работников ООО «Снегирь» с января по сентябрь (строка 020) — 317 214 рублей. Работникам ООО «Снегирь» предоставлены налоговые вычеты — 32 000 рублей. Исчисленный НДФЛ — 37 070 руб.

НДФЛ, определенный бухгалтером ООО «Снегирь» при проверке отчета, равен 37 078 рублей. ((317 214 — 32 000) х 13 %). Расчетный показатель оказался выше фактического на 8 рублей (37 078 — 37 070). Если ООО «Снегирь» заполнило четыре строки под номером 100 в расчете 6-НДФЛ, приемлемая погрешность составляет 108 рублей (27 чел.× 1 руб. × 4).

8 < 108 — выходит, 6-НДФЛ заполнена без ошибок.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль

Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации. Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № БС-4-11/3852@. Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь две проверочные формулы предлагает компаниям ФНС.

Во-первых, разница строк 020 и 025 расчета 6-НДФЛ не должна быть меньше строки 050 подраздела 1.1 раздела 1 РСВ. Допускается и равенство.

Во-вторых, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. Однако соотношения между двумя разными формами программа проверить не в состоянии — эти действия под силу лишь специалистам, составляющим отчетность. Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой. Есть случаи, когда показатели не будут совпадать с проверочными формулами.

В 2020 году бухгалтеров ждет очень много новшеств. В этом материале рассмотрим изменения, которые касаются отчетов по НДФЛ и страховым взносам: форм РСВ, 2-НДФЛ, 3-НДФЛ, 4-НДФЛ, 6-НДФЛ.

РСВ и обособки

Федеральным законом № 325-ФЗ от 29.09.19 внесены масштабные поправки в НК, в том числе для организаций с обособленными подразделениями.

Со следующего года, чтобы платить взносы и отчитываться по ним по месту нахождения обособленного подразделения, будет недостаточно наделить его правом начисления зарплаты и сообщить об этом в ИФНС.

Вводится дополнительное условие. У обособки должен быть свой счет в банке.

С 01.01.2020 плательщики страховых взносов обязаны сообщать в налоговый орган по месту нахождения организации о наделении обособленного подразделения (включая филиал, представительство), созданного на территории РФ, которому открыт счет в банке, полномочиями (о лишении полномочий) начислять и производить выплаты и вознаграждения в пользу физлиц в течение 1 месяца со дня наделения его соответствующими полномочиями (лишения полномочий).

Аналогично и со сдачей РСВ. Сдавать расчет по месту обособки надо будет только тогда, когда она наделена полномочиями, имеет счет в банке и об этом сообщено в ИФНС.

2-НДФЛ, 6-НДФЛ и обособки

Организации, имеющие несколько обособленных подразделений на территории одного муниципального образования, будут вправе перечислять НДФЛ в бюджет по месту нахождения одного из таких обособленных подразделений, либо по месту нахождения организации, если указанная организация и ее «обособки» имеют местонахождение на территории одного муниципального образования, выбранному налоговым агентом самостоятельно.

Поправки в п.7 ст. 226 НК и п.2 ст. 230 НК внесены Федеральным законом № 325-ФЗ от 29.09.2019.

При этом налоговый агент обязан уведомить о выборе налогового органа не позднее 1-го числа налогового периода налоговые органы, в которых он состоит на учете по месту нахождения каждой «обособки».

Уведомление о выборе налогового органа не подлежит изменению в течение года.

Уведомления представляются в налоговый орган в случае, если изменилось количество обособленных подразделений на территории муниципального образования или произошли другие изменения, влияющие на порядок представления 2-НДФЛ и 6-НДФЛ.

Бланк соответствующего уведомления уже разработан, но пока официально не утвержден.

Соответственно, отчитываться по формам 6-НДФЛ и 2-НДФЛ тоже надо будет в те выбранные обособки.

Обо всех новшествах по НДФЛ и страховым взносам расскажут на семинаре, который состоится 21 ноября.

Записывайтесь!

РСВ , 6-НДФЛ и 2-НДФЛ в электронной форме

Плательщики страховых взносов, у которых численность физлиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физлиц превышает данный предел, представляют РСВ в электронной форме с использованием усиленной квалифицированной электронной подписи по ТКС.

Это правило для РСВ действует начиная с отчетного периода за 1 квартал 2020 года, пояснила ФНС № БС-4-11/21726@ от 23.10.2019.

Аналогичные правила вводятся и для форм 2-НДФЛ и 6-НДФЛ. При численности более 10 человек сдавать отчеты надо будет электронно.

Проверка РСВ и 6-НДФЛ

Двумя письмами ФНС направила два новых контрольных соотношения (№ БС-4-11/21381@ от 17.10.2019 по 6-НДФЛ и № БС-4-11/21382@ от 17.10.2019 по РСВ), которые будут применяться налоговиками для проверки отчетности.

Данные по доходам физлиц, указанные в отчетности, будут сравниваться с МРОТ и со среднеотраслевой зарплатой по региону. При проверке РСВ будут сравнивать доход каждого отдельного работника, указанный в строке 210 подраздела 3.2, а при проверке годового расчета 6-НДФЛ учитывать данные 2-НДФЛ по каждому работнику (в части доходов от оплаты труда).

Если суммы выплат окажутся меньше МРОТ и среднеотраслевой зарплаты, работодателя заподозрят в занижении налоговой базы и ему будут слать требование дать пояснения или внести исправления в отчетность.

Риски новых контрольных соотношений обсудят на семинаре. Приходите, скучно точно не будет.

Новая РСВ

Приказом ФНС от 18.09.2019 № ММВ-7-11/470@ утверждена новая форма РСВ, сдавать которую надо будет с 1 квартала 2020.

В новой форме, в частности,

- исключается лист со сведениями о физлице, не являющимся ИП;

- из раздела 1 убрана строка «Сумма страховых взносов, подлежащая уплате за расчетный (отчетный) период», суммы взносов будет указываться только за три последних месяца расчетного (отчетного) периода;

- в приложение 1 добавлена строка для вычета расходов при расчете взносов с доходов по договорам авторского заказа и др. договоров, указанны в п.2 ст.421 НК.

Новая 3-НДФЛ

Приказом ФНС № ММВ-7-11/506@ от 07.10.2019 утверждена новая форма декларации 3-НДФЛ, которая будет применяться при сдаче отчета за 2019 год.

В новой форме изменены:

- приложение 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)__%»;

- приложение 5 «Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации»;

- приложение 7 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества».

Также заменены штрих-коды страниц декларации.

Ранее в приложении 5 при получении социального вычета на лечение ранее вся сумма указывалась по одной строке, а теперь расходы на лекарства выделены в отдельную строку.

Из нового по 3-НДФЛ — способ ее сдачи. Теперь это можно будет сделать через МФЦ. Такая поправка внесена в НК.

Срок сдачи 2-НДФЛ и 6-НДФЛ

Отчеты за 2020 год надо будет сдавать на месяц раньше. Если сейчас срок сдачи годовых отчетов по НДФЛ — 1 апреля, то по новому правилу срок сдачи будет 1 марта.

4-НДФЛ

Федеральным законом от 15.04.2019 № 63-ФЗ отменена обязанность ИП декларировать предполагаемый доход по форме 4-НДФЛ.

С 2020 года меняется порядок расчета авансовых платежей у ИП на ОСНО. Теперь эти предприниматели будут считать авансы по НДФЛ исходя из реально полученных доходов, а не от предполагаемых.

Приказы ФНС об утверждении форм декларации 4-НДФЛ и уведомления об уплате налога, направляемого предпринимателям, будут отменены.

Авансы надо будет платить по итогам первого квартала, полугодия, девяти месяцев исходя из фактически полученного дохода. При этом можно будет учитывать профессиональные и стандартные налоговые вычеты.

Срок уплаты авансовых платежей, как и при УСН, не позднее 25-го числа первого месяца, следующего соответственно за первым кварталом, полугодием, девятью месяцами налогового периода. При этом никакой квартальной отчетности по НДФЛ со своих доходов у ИП не будет.

Добавим, что изменения по зарплатным отчетам, это далекоооо не все новшества, которые ждут бухгалтеров в 2020 году. Изменений очень много: по НДС, налогу на прибыль, спецрежимам.

Приходите на семинар, где расскажут о предстоящих изменениях.

Тема семинара «Новшества для бухгалтера — 2020».

На мероприятии будут затронуты много тем, в том числе относительно налогов, антиотмывочного законодательства, налогового администрирования и т.д.

Для клерков регистрация на семинар — со скидкой.

Добрый день,

В расчете 6-НДФЛ, сумма строк 140 раздела 2 может не совпадать со строкой 070 раздела 1, так как в строке 070 раздела 1 отражается общая сумма удержанного НДФЛ с начала года, а в строках 140 раздела 2 отражается удержанный НДФЛ по датам выплаты дохода, то есть указывается сумма НДФЛ, крайний срок уплаты которого, приходится на последний квартал периода, за который составлен расчет. Поскольку нередко момент удержания и срок уплаты налога попадают в разные кварталы или годы, то сумма, отраженная в строке 070 раздела 1 может не совпасть с общей суммой, отраженной в строке 140 всех расчетов с начала года (Письма ФНС РФ от 01.11.2017 N ГД-4-11/22216@, от 13.03.2017 N БС-4-11/4440@, от 02.11.2016 N БС-4-11/20829@).

Что касается равенства строк 070 и 040, то в Письме ФНС РФ от 23.03.2016 N БС-4-11/4901, сказано:

Контрольными соотношениями показателей расчета по форме 6-НДФЛ, направленными письмом ФНС РФ от 10.03.2016 N БС-4-11/3852@, не предусмотрено равенство показателей строки 040 «Сумма исчисленного налога» и строки 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ.

Для проверки расчета Вы можете воспользоваться Контрольными соотношениями, установленными Письмом ФНС РФ от 10.03.2016 N БС-4-11/3852@.

Согласно п. 2.1 Контрольных соотношений:

строка 070 — строка 090 <или = уплачено НДФЛ с начала налогового периода

Письмо МФ РФ от 29.11.2016 N БС-4-11/22677@

С уважением, А. Грешкина