Модель сайфуллина кадыкова по новому балансу

Содержание

- Оценка финансового состояния предприятия по модели Селезневой – Ионовой

- Оценка финансового состояния предприятия по модели Сайфуллина-Кадыкова

- Оценка финансового состояния предприятия по модели Постюшкова

- Оценка финансового состояния предприятия по модели Зайцевой

- Оценка финансового состояния предприятия по модели Кондракова

- Оценка финансового состояния предприятия по модели Дронова-Резника-Буниной

- Оценка финансового состояния предприятия по модели Де Паляна

Рассмотрим оценку финансового состояния предприятия с помощью различных моделей, как отечественных, так и западных. В большей степени приведем модели для российской экономики. Будем рассматривать рейтинговые модели оценки финансового состояния предприятия. Представим все это в виде таблицы с выводами

Что такое рейтинговая модель оценки?

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Ключевое отличие рейтинговой модели оценки финансового состояния предприятия от других интегральных моделей заключается в том, что весовые коэффициенты в модели получаются экспертным путем либо с помощью нормирования значения коэффициента. К примеру, для сравнения в интегральных моделях оценки весовые коэффициенты получаются с помощью математического инструментария (множественного дискриминантного анализа, логистической регрессии).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Оценка финансового состояния предприятия по модели Селезневой – Ионовой

Начнем с первой рейтинговой модели оценки финансового состояния предприятия Н.Н. Селезневой и А.Ф. Ионовой.

Формула расчета модели

R = 25*N1 + 25*N2 + 20*N3 + 20*N4 + 10*N5

Примечание:

К1 – коэффициент оборачиваемости запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

K2 – коэффициент текущей ликвидности,

К3 – коэффициент структуры капитала,

К4 – коэффициент рентабельности активов (ROA),

К5 – коэффициент эффективности или рентабельность продаж (ROS).

Модель походит на другую рейтинговую модель оценки финансового состояния предприятия: модель Сайфуллина и Кадыкова. Ее мы рассмотрим следующей. Для того, чтобы рассчитать значения N1-N5 для вычисления рейтингового числа R – необходимо значение коэффициента разделить на его норматив. Нормативные значения для каждого коэффициента приведены в таблице ниже.

|

Коэффициент |

Название | Норматив |

| К1 | Коэффициент оборачиваемости запасов |

3 |

|

К2 |

Коэффициент текущей ликвидности | 2 |

| К3 | Коэффициент отношения собственных и заемных средств |

1 |

|

К4 |

Рентабельность активов по прибыли | 0.3 |

| К5 | Коэффициент рентабельности выручки по прибыли от продаж (эффективность управления предприятием) |

0.2 |

Оценка финансового состояния предприятия по модели

Если R>100, то можно сделать вывод, что предприятие финансово устойчиво. При обратной ситуации необходимо произвести более детальное исследование финансов предприятия для определения узких мест.

Оценка финансового состояния предприятия по модели Сайфуллина-Кадыкова

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Следующая рейтинговая модель оценки финансового состояния предприятия – модель Р.С. Сайфуллина, и Г.Г. Кадыкова.

R = 2*K1 + 0.1*K2 + 0.08*K3 + 0.45*K4 + K5

Примечание:

К1 – коэффициент обеспеченности собственными оборотными средствами,

К2 – коэффициент текущей ликвидности,

К3 – коэффициент оборачиваемости активов запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – рентабельность продаж (ROS)

К5 – рентабельность собственного капитала (ROE).

Модель оценки, по словам разработчиков, может применяться для экспресс-оценки предприятий различных сфер деятельности и отраслей, а также различного масштаба.

По используемым финансовым коэффициентам модель близка к рейтинговой модели Постюшкова А.В. Отличается только коэффициент К3. А также большинство коэффициентов используются в модели Селезневой-Ионовой. Модель Постюшкова мы рассмотрим следующей по списку.

Если значение рейтингового показателя R<1, то финансовое состояние предприятия низкое, если R>1, то финансовое состояние предприятия можно оценить как высокое.

Оценка финансового состояния предприятия по модели Постюшкова

Оценка финансового состояния предприятия по модели А.В. Постюшкова производится по двум моделям: четырех- и пятифакторной.

Формула расчета четырехфакторной модели

R = 0.125*K1 + 2.5*K2 + 0.4*K3 + 1.25*K4

Формула расчета пятифакторной модели

R = 0.1*K1 + 2*K2 + 0.08*K3 + 1*K4 + 0.45*К5

Примечание:

Оценка финансового состояния по модели Постюшкова имеет горизонт прогнозирования наступления банкротства 6 месяцев. Ее можно использовать для предприятий любой отрасли, а также масштаба деятельности. Модель по финансовым коэффициентам близка к модели Сайфуллина-Кадыкова.

К1 – коэффициент текущей ликвидности,

К2 – коэффициент обеспеченности собственными оборотными средствами,

К3– коэффициент оборачиваемости собственного капитала (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – коэффициент рентабельности собственного капитала (ROE),

К5 – рентабельность продаж (ROS).

Если R<1, то финансовое состояние предприятия низкое и есть высокий риск банкротства через 6 месяцев. Если R>1 то финансовое состояние устойчивое. Для пятифакторной модели точно такие же интервалы оценки по рейтинговому числу.

Оценка финансового состояния предприятия по модели Зайцевой

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Еще одна рейтинговая модель для экспресс-диагностики предприятия была предложена профессором О.П. Зайцевой (г. Новосибирск, Сибирский университет потребительской коммерции, кафедра аудита).

Кфакт = 0,25*К1 + 0,1*К2 + 0,2*К3 + 0,25*К4 + 0,1*К5 + 0,1*К6

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0,1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

Оценка финансового состояния предприятия по модели Кондракова

Продолжим рассматривать рейтинговые модели оценки финансового состояния предприятия. Русский экономист Н.В. Кодраков в своих работах предлагает рассчитывать рейтинговую оценку по следующее формуле:

![]()

Примечание:

Хс/тл – стандартизированный коэффициент текущей ликвидности;

Хс/сос – стандартизированный коэффициент обеспеченности оборотных активов собственными источниками.

Формула для определения стандартизированного коэффициента текущей ликвидности и стандартизированного коэффициента обеспеченности оборотных активов собственными источниками следующая:

Хс/тл = Хтл по балансу /2

Хс/сос = Хсос по балансу / 0.1

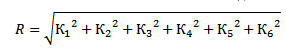

Шестифакторная рейтинговая модель оценки финансового состояния предприятия

Помимо описанной выше формулы в своих научных трудах Кондаков предлагает другую формулу для рейтинговой оценки, с помощью 6 финансовых коэффициентов.

- Коэффициент автономии.

- Коэффициент маневренности собственного капитала.

- Коэффициент обеспеченности оборотных активов собственными источниками.

- Коэффициент устойчивости экономического роста (чистая прибыль / собственный капитал).

- Коэффициент чистой выручки

- Коэффициент соотношения производственных активов

Формула расчета модели

Оценка финансового состояния предприятия по модели Дронова-Резника-Буниной

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Еще одна интересная рейтинговая модель была разработана Дроновым-Резником-Буниной. Рейтинговая оценка строится на финансовых коэффициентах из трех групп: финансовая устойчивость, ликвидность, финансовая деятельность.

Группа показателей финансовой устойчивости

Коэффициент автономии – К1,

Коэффициент соотношения заемных и собственных средств – К2,

Коэффициент обеспеченности запасами и затратами из собственных источников – К3,

Коэффициент реальной стоимости имущества производственного назначения – К4,

Коэффициент структуры капитала – К5,

Коэффициент финансовой зависимости – К6,

Группа показателей ликвидности

Коэффициент текущей ликвидности – К7,

Коэффициент фактической платежеспособности предприятия – К8,

Коэффициент абсолютной ликвидности – К9,

Группа показателей финансовой деятельности

Коэффициент рентабельности продаж – К10,

Коэффициент рентабельности основных средств и прочих внеоборотных активов – К11,

Коэффициент оборачиваемости материальных оборотных средств – К12,

Коэффициент фондоотдачи основных средств и прочих внеоборотых активов – К13.

R = 0.45*(0.25*K1+0.15*K2+0.1*K3+0.2*K4+0.15*K5+0.15*K6) + 0.35*(0.1*K7+0.3*K8+0.6*K9) + 0.2*(0.4*K10+0.2*K11+0.2*K12+0.2*K13)

Из интересных особенностей модели можно выделить весовые значения у групп финансовых коэффициентов. Так наибольший вес имеют показатели из группы финансовой устойчивости (0.45).

Оценка финансового состояния предприятия по модели Де Паляна

Рассмотрим зарубежную модель, в которой весовые значения подбирались экспертно. Будем говорить о модели французского ученого Ж. Де Паляна (Depalyan J.). Иногда в литературе эта модель имеет название метод credit-men.

R = 25*K1 + 25*K2 + 10*K3 + 20*K4 + 20*K5

Примечание:

Расшифровка названий коэффициентов, используемых в модели, представлена ниже.

К1 – коэффициент быстрой ликвидности (Quick Ratio),

К2 – коэффициент кредитоспособности (Debt Ratio),

К3 – коэффициент иммобилизации собственного капитала,

К4 – коэффициент оборачиваемости запасов,

К5 – коэффициент оборачиваемости дебиторской задолженности.

Наибольшие веса имеют первые два коэффициента К1 и К2. Именно они определяют в большей степени рейтинговый показатель.

Если R>100 – финансовая ситуация предприятия не вызывает опасений.

Если R<100 – финансовая ситуация является критической и предприятие в будущем возможно станет банкротом.

Резюме

Давайте подведем итоги разбора рейтинговых моделей оценки финансового состояния предприятия. В статье делался упор на отечественные модели. Связано это с тем, что веса при финансовых коэффициентов получаются экспертным путем (это является одной из отличительных особенностей рейтинговых моделей.) либо с помощью нормирования, и они будут отличаться для стран с различной экономикой. Также для улучшения диагностики финансов предприятия можно помимо точечной прогнозной оценки исследовать динамику изменения данной оценки в времени. Это позволит определить тренд изменения финансового состояния предприятия.

Спасибо за внимание! Удачи!

Жданов Василий Юрьевич, к.э.н.

2. 3 > КТЛ > 2; 1,5 > КБЛ > 1; КАЛ ~ 0,2.

3. КТЛ < 2; КБЛ < 1; КАЛ < 0,2.

Анализируемый год:

1. 1,599 < 3; 0,999 < 1,5; 0,397 > 0,2.

2. 3 > 1,599 < 2; 1,5 > 0,999 < 1; 0,397 ≠ 0,2.

3. 1,599 < 2; 0,999 < 1; 0,397 > 0,2.

Базисный год:

1. 1,852 < 3; 2,169 > 1,5; 0,866 > 0,2.

2. 3 > 1,852 < 2; 1,5 < 2,169 > 1; 0,866 ≠ 0,2.

3. 1,852 < 2; 2,169 > 1; 0,866 > 0,2.

Вывод: в базисном году степень кредитоспособности была 2 степени – средняя. Степень кредитоспособности порта в анализируемом году 2 степени – средняя.

11.3 Уровень самофинансирования

Коэффициент самофинансирования определяем по формуле:

,

,

где Ам – амортизация;

Пфн – прибыль, направляемая в фонд накопления (принимаем в размере 10 – 15% от Пч).

,

,

Вывод: уровень самофинансирования в 2003 году по сравнению с 2001 годом увеличился на 14,26 коп./руб.

12 Диагностика вероятности банкротства

Диагностику выполняем по действующему «Методическому положению оценки финансового состояния предприятий и установлению неудовлетворительной структуры баланса» (№31р от 12.08.1994 г.).

Согласно положению, определяем:

· коэффициент текущей ликвидности (среднегодовые значения были определены выше, дополнительно определяем их на начало и конец базисного и анализируемого гг.);

· коэффициент обеспеченности собственными средствами:

.

.

Если КТЛ > 2, КОСС > 0,1, то структура баланса удовлетворительна, предприятие платежеспособно. В этом случае определяем коэффициент возможной утраты платежеспособности в ближайшие 3 месяца:

.

.

При выполнении условия платежеспособность сохраняется, при невыполнении возможна ее утрата. Если хотя бы один из коэффициентов КТЛ и КОСС меньше соответственно 2 и 0,1, платежеспособность предприятия ограничена и необходимо определить возможность ее восстановления в ближайшие полгода:

.

.

При выполнении данного условия восстановление платежеспособности возможно, при невыполнении – проблематично.

Таблица 12

Диагностика вероятности банкротства

|

Показатель |

Формула для расчета |

Год |

|

|

Коэффициент текущей ликвидности на н.г. |

|

1,056 |

1,465 |

|

Коэффициент текущей ликвидности на к.г. |

|

2,248 |

1,852 |

|

Коэффициент ОСС |

0,022 |

0,736 |

|

|

Коэффициент восстановления |

1,334 |

1,572 |

|

Вывод: При сравнении коэффициентов текущей ликвидности и обеспеченности собственными средствами с нормативными значениями получили, что платежеспособность порта в 2002 году сохранилась. В 2003 году платежеспособность предприятия была ограничена, но сохраняется возможность ее восстановления в ближайшие полгода.

13 Рейтинговая экспресс-оценка финансового состояния предприятия

Дается на основании анализа пяти наиболее информативных коэффициентов по следующей схеме. Рейтинг, равный единице, устанавливается для удовлетворительно работающего предприятия, значения коэффициентов которого находятся на нижней допустимой границе.

Для анализируемых лет определяем значения коэффициентов и общий рейтинг, по результатам расчета заполняем таблицу 13.

,

где КИ – коэффициент интенсивности оборота авансируемого капитала,

,

где ВБ – валюта баланса;

КМ – коэффициент менеджмента,

КПР – коэффициент прибыльности собственного капитала,

,

где ИСС – источники собственных средств (собственный капитал),

Таблица 13

Значение показателей для рейтинговой экспресс-оценки

|

Показатель |

Нормативное значение |

Значения по годам |

|

|

Обеспеченность собственными средствами |

КОСС ≥ 0,1 |

0,022 |

0,736 |

|

Ликвидность баланса |

КТЛ ≥ 2,0 |

2,248 |

1,852 |

|

Интенсивность оборота авансируемого капитала |

КИ ≥ 2,5 |

4,951 |

4,291 |

|

Эффективность управления предприятием |

КМ ≥ 0,444 |

0,056 |

0,031 |

|

Прибыльность собственного капитала |

КПР ≥ 0,2 |

0,413 |

0,196 |

|

Рейтинговая оценка |

R ≥ 1,0 |

1,103 |

2,210 |

Введение

1. Теоретические основы прогнозирования банкротства

1.1 Понятие банкротства, его причины и способы диагностирования

1.2 Модели экспресс-диагностирования банкротства

1.3 Характеристика модели Сайфулина – Кадыкова

2. Прогнозирование вероятности банкротства предприятия ФГУП «Кирпичный завод» по модели Сайфулина-Кадыкова

2.1 Расчет вероятности банкротства по модели Сайфулина–Кадыкова

2.2 Анализ основных финансовых показателей

3. Предложения по улучшению результатов прогнозирования

Заключение

Список литературы

Введение

Кризисные ситуации, возникающие вследствие неравномерного развития народного хозяйства и его отдельных частей, колебания объемов производства и сбыта, появления значительных спадов производства, следует рассматривать не как стечение неблагоприятных ситуаций, а как некую общую закономерность, свойственную рыночной экономике. Кризисные ситуации, для преодоления которых не было принято соответствующих превентивных мер, могут привести к чрезмерному разбалансированию экономического организма предприятия с соответствующей неспособностью продолжения финансового обеспечения своей деятельности, что квалифицируется как банкротство.

Рыночная экономика на протяжении многих десятилетий и столетий, являющаяся основой развития западных стран, выработала определенную систему контроля, диагностики и, по возможности, защиты предприятий от кризисных ситуаций, которая называется системой банкротства. Как показывает мировой опыт, антикризисный процесс в условиях рыночной экономики — это управляемый процесс. В этой связи необходимо выделить два понятий: антикризисное регулирование и антикризисное управление.

Антикризисное регулирование — это макроэкономическая категория. Оно содержит меры организационно-экономического и нормативно-правового воздействия со стороны государства, направленные на защиту предприятий от кризисных ситуаций, предотвращение банкротства или ликвидацию в случае нецелесообразности их дальнейшего функционирования.

Антикризисное управление — совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию. Антикризисное управление является категорией микроэкономической и отражает производственные отношения, складывающиеся на уровне предприятия при его оздоровлении или ликвидации.

Актуальность темы проявляется в том, что в условиях рынка любое предприятие может оказаться банкротом или стать жертвой «чужого» банкротства. Однако умелая экономическая стратегия, рациональная политика в области финансов, инвестиций, цен и маркетинга позволяют предприятию избежать этого и сохранять в течение многих лет деловую активность, прибыльность, и высокую репутацию надежного партнера и производителя качественной продукции или качественных услуг.

Поэтому цель работы – прогнозирование возможности наступления банкротства предприятия «Кирпичный завод» по модели Сайфулина-Кадыкова и подтверждение выводов экспресс-диагностики банкротства выводами финансового анализа.

В соответствии с поставленной целью в работе поставлены задачи:

1. Анализ теоретических и прикладных источников по диагностике вероятности банкротства субъектов хозяйствования и антикризисного управления предприятиями.

2. Диагностика банкротства по модели Сайфулина – Кадыкова.

3. Исследование результатов финансово-хозяйственной деятельности предприятия ФГУП «Кирпичный завод».

Объект исследования – предприятие ФГУП «Кирпичный завод». Предмет исследования – результаты финансово-хозяйственной деятельности предприятия.

Методы и методики исследования: горизонтальный и вертикальный анализ баланса; метод коэффициентов; сравнительный анализ; методы прогнозирования возможного банкротства предприятия.

При написании работы использовались учебные пособия и учебники по финансовому менеджменту, антикризисному управлению, экономическому анализу. Также использовались нормативно-правовые акты РФ. Для решения вышеперечисленных задач использовалась годовая бухгалтерская отчетность предприятия ФГУП «Кирпичный завод» за 2004 — 2006 г.г.

1. Теоретические основы прогнозирования банкротства

1.1 Понятие банкротства, его причины и способы диагностирования

Для предотвращения кризиса большое значение имеет своевременное обнаружение признаков предстоящей кризисной ситуации. Ранними признаками грядущего неблагополучия предприятия могут быть:

— отрицательная реакция партнеров по бизнесу, поставщиков, кредиторов, банков, потребителей продукции на те или иные мероприятия проводимые предприятием (например, структурные реорганизации, открытие или закрытие подразделений предприятия, филиалов, дочерних фирм, их слияние, частая и необоснованная смена деловых партнеров, выход на новые рынки и другие изменения в стратегии предприятия);

— задержки с предоставлением бухгалтерской отчетности и ее качество, что может свидетельствовать либо о сознательных действиях, либо о низком уровне квалификации персонала;

— изменения в статьях бухгалтерского баланса со стороны пассивов и активов и нарушения определенной их пропорциональности;

— увеличение задолженности предприятия поставщикам и кредиторам;

— уменьшение доходов предприятия и падение прибыльности фирмы, обесценивание акций предприятия, установление предприятием нереальных (высоких или низких) цен на свою продукцию и т.д.

Настораживающими признаками являются внеочередные проверки предприятия, ограничение коммерческой деятельности предприятия органами власти, отмена и изъятие лицензий и т.д. Для выработки мер по своевременному упреждению и предотвращению приближающихся кризисных ситуаций, а также в случае их возникновения, по их преодолению необходимо знание структуры и закономерностей развития кризисного процесса. Процесс диагностики банкротства представлен на рисунке 1.

Оздоровление финансового положения предприятия как составная часть управления кризисными состояниями и банкротством предполагает целевой выбор наиболее эффективных средств стратегии и тактики, необходимых для конкретного случая и конкретного предприятия. Индивидуальность выбора этих средств не означает, что нет некоторых общих, характерных для всех находящихся в подобной ситуации предприятий. Данные средства выхода из кризиса являются составной частью системы антикризисного управления.

Рисунок 1 — Диагностика кризисных ситуаций и состояния банкротства

Главной целью создания и приведения в действие системы антикризисного управления на предприятии является проведение его структурной перестройки в соответствии с потребностями рынка. Эта цель развертывается в иерархическую последовательность целей и задач. Главная цель реализуется через систему основных целей антикризисного управления, к которым относятся:

— предотвращение банкротства предприятия и его социальных последствий;

— проведение санационных мероприятий;

— ликвидация неперспективного и не обладающего реальными возможностями для восстановления платежеспособности предприятия.

Система антикризисного управления на предприятии является составным элементом управления предприятием и включает в себя обеспечивающую и функциональную части. Первую составляют подсистемы организационного, методического, нормативного и правового обеспечения. Функциональная часть объединяет функции управления кризисными ситуациями и представляет собой комплекс экономических и организационных методов, обеспечивающих решение задач диагностики финансового состояния предприятия, контроля и своевременного упреждения и предотвращения приближающихся кризисных ситуаций, финансового оздоровления и преодоления состояния неплатежеспособности. Основными задачами процесса диагностики кризисных ситуаций и состояния банкротства являются:

— анализ финансового состояния предприятия и его прогноз на предстоящий период;

— своевременное обнаружение причин и основных факторов, способствующих развитию кризисных ситуаций;

— мониторинг внешней и внутренней среды предприятия и прогноз ее развития;

— обнаружение ранее незаметных признаков грядущего неблагополучия предприятия.

Как показывает опыт западных стран, каждая фирма-банкрот «прогорает» по-своему, в силу определенных обстоятельств и причин. Тем не менее существует способ, позволяющий предвидеть кризисные ситуации в деятельности предприятия — это проведение систематического финансового анализа состояния предприятия. Это касается и процветающих фирм. В условиях рыночной экономики ведущая роль принадлежит именно финансовому анализу, благодаря которому можно эффективно управлять финансовыми ресурсами. От того, насколько полно и целесообразно эти ресурсы трансформируются в основные и оборотные средства, а также в средства оплаты и стимулирования труда, зависит финансовое благополучие предприятия в целом, его собственников и работников. Финансовый анализ — многоцелевой инструмент. С его помощью принимаются обоснованные инвестиционные и финансовые решения, оцениваются имеющиеся у предприятия ресурсы, выявляются тенденции в их использовании, вырабатываются прогнозы развития предприятия на ближайшую и отдаленную перспективу. Необходимо прогнозировать вероятность банкротства для выявления как можно раньше различных сбоев и упущений в деятельности предприятия, потенциально опасных с точки зрения вероятности наступления банкротства. Предприятие, на котором серьезно поставлена аналитическая работа, способно заранее распознать надвигающийся кризис, оперативно отреагировать на него и с большей вероятностью избежать «неприятностей» или уменьшить степень риска.

Множество факторов являются причинами банкротства. Факторы принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В классической рыночной экономике, как отмечают зарубежные исследователи, 1/3 вины за банкротство предприятия падает на внешние факторы и 2/3 — на внутренние. Отечественные исследователи еще не провели подобного исследования, однако, по мнению ряда специалистов, для современной России характерна обратная пропорция влияния этих факторов, то есть внешние факторы превалируют над внутренними. Политическую и экономическую нестабильность, разрегулирование финансового механизма и инфляционные процессы следует отнести к наиболее значимым факторам, обостряющим кризисную ситуацию российских предприятий.

К основным внешним факторам относятся: инфляция (значительный и неравномерный рост цен как на сырье, материалы, топливо, энергоносители, комплектующие изделия, транспортные и другие услуги, так и продукцию и услуги предприятия), изменение банковских процентных ставок и условий кредитования, налоговых ставок и таможенных пошлин, изменения в отношениях собственности и аренды, в законодательстве по труду и введение нового размере минимальной оплаты труда и др. Одни из указанных факторов могут вызвать внезапное банкротство предприятия, другие постепенно усиливаются и накапливаются, вызывая медленное, трудно преодолимое движение предприятия к спаду производства и банкротству.

Не менее опасно для деятельности предприятия негативное влияние внутренних факторов. Так, много различных неудач предприятий связано с неопытностью менеджеров, некомпетентностью руководства, его неумением ориентироваться в изменяющейся рыночной обстановке, злоупотреблениями служебным положением, консерватизмом мышления, что ведет к неэффективному управлению предприятием, и к принятию ошибочных решений, потере позиций на рынке.

В объективной информации и реальном финансовом положении предприятия заинтересованы следующие лица:

— собственники предприятия (учредители и акционеры); банкротство означает для них потерю собственного капитала, а в ряде случаев — полное разорение;

— кредиторы (банки, инвестиционные компании, владельцы облигаций предприятия); в связи с банкротством они несут потери от недополучения процентов, а в некоторых случаях и от невозврата кредитов;

— руководители, специалисты и другие наемные работники предприятия; для них банкротство оборачивается потерей работы;

— деловые партнеры предприятия (поставщики, товарные и финансовые брокеры, дилеры по сбыту продукции); при банкротстве предприятия они лишаются выгодных заказов и поэтому несут убытки;

— государственные и муниципальные органы управления, включая налоговую службу; при массовых банкротствах предприятий федеральный и местные бюджеты лишаются части поступлений в виде налогов и отчислений.

Таким образом, только комплексный анализ нескольких показателей (особенно, если их сопоставлять за ряд лет с показателями других предприятий, близких к данному по характеру выпускаемой продукции или оказываемых услуг, применяемым технологиям) может своевременно указать на негативные тенденции и возможное ухудшение положения предприятия.