Налог на прибыль строка 40 что входит

Содержание

- Понятие косвенных расходов и порядок их отражения в декларации на прибыль

- Что включается в перечень стр.040 приложения № 2 к листу 02 декларации на прибыль

- Пример заполнения косвенных расходов в декларации на прибыль

- Регламентная операция ” Расчет долей списания косвенных расходов”

- Что такое косвенные расходы

- Отражение косвенных налогов в декларации

Деятельность любой компании связана с затратами, которые имеют прямое или косвенное влияние на конечную себестоимость продукции. Данные виды расходов в последующем отображаются в налоговой отчетности предприятия, а именно в декларации на прибыль. Изучим порядок заполнения косвенных расходов в декларации по налогу на прибыль, которые включаются в строку 040 данного отчета.

Понятие косвенных расходов и порядок их отражения в декларации на прибыль

Косвенные расходы – это затраты, которые были понесены при производстве и реализации продукции (работ и услуг), но не имеющие прямого влияния на их себестоимость.

Данный вид затрат имеет только фактически способ учета, то есть существует прямая привязанность к дате их осуществления.

Порядок формирования себестоимости продукции каждое предприятие определяет самостоятельно, но обязательно в пределах действующего законодательства. Следовательно, порядок формирования себестоимости продукции нужно документально «визировать» в приказе о налоговой учетной политике предприятия.

Следует учесть, если в приказе о налоговой учетной политике перечень затрат не относятся к прямым или внереализационным, то они признаются косвенными.

Как правило, к косвенным затратам относятся:

- Перечень общепроизводственных затрат, которые связанные с обслуживанием и управлением производственным процессом: затраты на услуги связи, на освещение и отопление помещения, аренда офиса, страховые расходы, информационные и консультативные услуги и прочие.

- Перечень общехозяйственных затрат, которые имею прямое влияние на производственный процесс: содержание общехозяйственного персонала, ремонт и амортизационные отчисления на основные средства управленческого и общехозяйственного назначения и прочие.

Отличие прямых расходов от косвенных состоит в том, что «последние» к расходам отчетного периода включаются в полном объеме, а прямые – по мере реализации товаров, работ и услуг.

Кроме того, порядок разграничения прямых затрат от косвенных напрямую зависит от стадии завершенности производственного цикла. Каждый производственный цикл может иметь свои пропорции их разграничения.

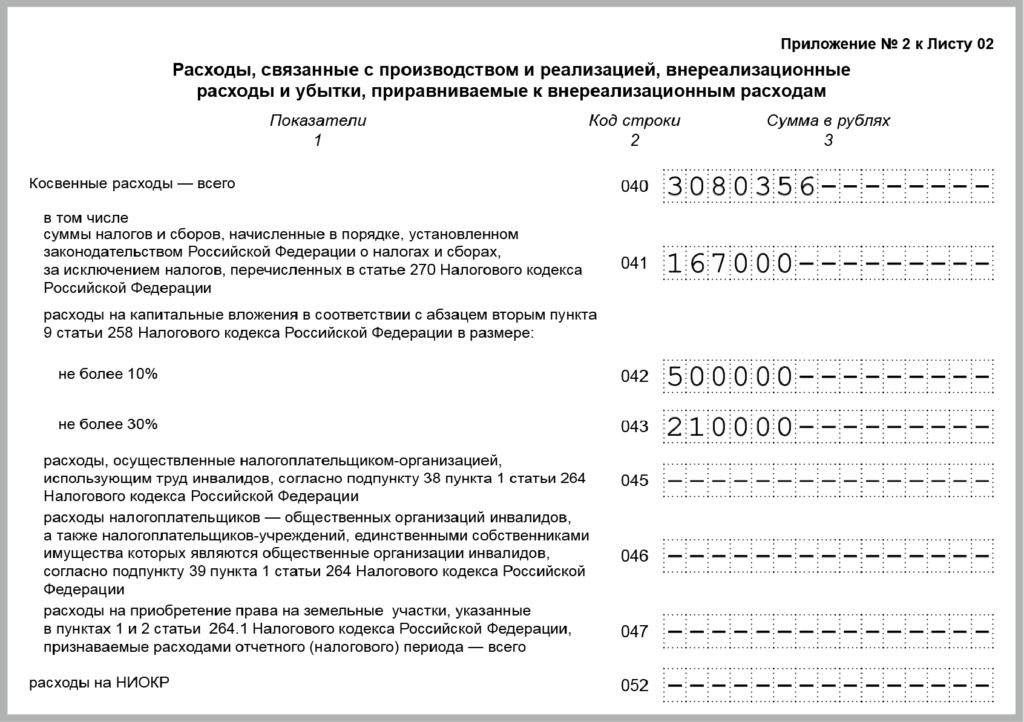

Что включается в перечень стр.040 приложения № 2 к листу 02 декларации на прибыль

Итоговые показатели косвенных расходов отображаются в 040 строке приложения № 2 второго листа к декларации на прибыль:

Итоговая строка 40 «Косвенные расходы» состоит из перечня косвенных расходов связанных с:

- уплатой налоговых сборов и отчислений, за исключение налоговых платежей, которые перечислены в ст. 270 НК (строка 041);

- осуществлением капитальных вложений, которые предусмотрены абзацем вторым пункта 9 ст. 258 НК (строка 042 – не более 10%, строка 043 – не более 30%);

- предоставлением социальной защиты своим сотрудникам-инвалидам, что предусмотрено подпунктом 38 пункта 1 ст. 264 НК (строка 045);

- затраты на социальную защиту инвалидов, которые осуществляются со стороны общественных организаций инвалидов (коммерческие организации ставят прочерк) (строка 046);

- приобретение земельных участков (строка 047);

- затраты связанные с научно-исследовательскими и опытно-конструкторскими работами (строка 052).

Обратите внимание, ни в коем случае выше перечисленные строки декларации не могут быть больше итогового показателя косвенных расходов, то есть строки 40.

Пример заполнения косвенных расходов в декларации на прибыль

Рассмотрим как формируются косвенные расходы строки 040, понесенных за 4 квартал 2016 года на примере:

| Понесенные затраты за отчетный период | |

| Понесенные виды затрат | Сумма, руб. |

| Амортизационная премия по автомобилю | 30 000 |

| Амортизационная премия на ремонт сооружения | 15 000 |

| Оплата налога на имущество | 5 000 |

| Транспортный налог | 15 000 |

| Зарплата административного отдела | 50 000 |

| Страховые взносы на зарплату административного отдела | 6 500 |

| Оплата рекламных услуг | 3 000 |

| Оплата коммунальных услуг | 2 000 |

| Оплата услуг связи | 1 500 |

| Приобретение канцтоваров | 1 000 |

| Итого: | 129 000 |

| Построчное заполнение косвенных расходов в декларации по налогу на прибыль | |

| Строка 040 | 129 000 |

| Строка 041(транспортный налог и налог на имущество) | 20 000 |

| Строка 042 (амортизационная премия по автомобилю) | 30 000 |

| Строка 043 (амортизационная премия на ремонт сооружения) | 15 000 |

Важно учесть, что в случае отсутствия прибыли – большую часть понесенных затрат можно принять как косвенные. Таким образом, это позволит уменьшить сумму налоговой базы, поскольку косвенные расходы не имеют прямой привязанности к выручке, в отличии от прямых затрат.

Ответ: При расчете налога на прибыль согласно налоговой декларации по налогу на прибыль по строке 020 (лист 02 декларации) отражаются расходы, уменьшающие сумму доходов от реализации согласно приложению N 2 к листу 02 налоговой декларации. Согласно указанному приложению сумму доходов от реализации уменьшают только признанные расходы, связанные с производством и реализацией. Следовательно, расходы, не принимаемые для целей налогообложения в размере 5 тыс. руб., в расчет налоговой базы не должны входить. Таким образом, убыток от основной деятельности по бухгалтерскому учету составит 50 тыс. руб., а убыток по налоговой декларации — 45 тыс. руб.

Если указанная дотация соответствует перечню доходов согласно ст. 251 НК РФ, которые при определении налоговой базы не учитываются при условии использования по целевому назначению, либо получены в соответствии с п.11 данной статьи, то в данном случае налоговая база по уплате налога на прибыль не возникает.

ГАРАНТ:

Представленная здесь информация не является нормативным актом и носит рекомендательный характер в виде разъяснений на конкретные запросы налогоплательщиков, в виду чего имеет правовые последствия только для лиц, которым она адресована индивидуально УМНС РФ по УР также указывает, что данные рекомендации не могут служить основанием для подтверждения своей позиции в судебных органах и других организациях

Печать (Ctrl+P)

1С: Бухгалтерия предприятие 3.0

Регламентная операция ” Расчет долей списания косвенных расходов”

Для отражения операций закрытия месяца в прикладном решении 1С: Бухгалтерия предприятие 3.0 предназначен документ «Регламентная операция”

Регламентная операция «Расчет долей списания косвенных расходов” предназначена для проведения предварительных расчетов , которые предшествуют закрытию расходных счетов (20, 23, 25, 26). Она определяет суммы, уменьшающие налогооблагаемую базу.

Рис 1. Создание документа «Регламентные операции” с операцией «расчет долей списания косвенных расходов”

Регламентная операция «Расчет долей списания косвенных расходов” не формирует проводки при проведении, а производит предварительные расчеты для закрытия счетов расходов и регистрирует результаты в специальном вспомогательном регистре сведений «Доли списания косвенных расходов подразделений” (Рис 2)

Рис 2 .Коэффициентов (доли) в регистре сведений ДолиСписанияКосвенныхРасходов

При проведении регламентной операции «Расчет долей списания косвенных расходов” определяются суммы, на которые можно уменьшить налогооблагаемую базу по прибыли, и финансовые результаты бухгалтерского учета, по видам расходов, показанных списке ресурсов регистра сведений на рис .2

Если обозначить СуммаБУ – Сумма расходов, принятых к бухгалтерскому учету за месяц, согласно первичным документам и Доля – Соответствующий списываемому виду расхода коэффициент из регистра сведений «Доли списания косвенных расходов подразделений”, то Сумма проводки для бухгалтерского учета по видам расходам при закрытии расходных счетов (20, 23, 25, 26) определяется по формуле:

- Расходы на рекламу = СуммаБУ , но более 1% от выручки

- Добровольное страхование по договорам долгосрочного страхования жизни работников = СуммаБУ , но более не более 12% от ФОТ

- Добровольное личное страхование = СуммаБУ , но не более 6% от ФОТ

- Добровольное личное страхование на случай смерти или утраты работоспособности = СуммаБУ, но не более 15 000 руб. на каждого застрахованного работника

- Представительские расходы = СуммаБУ, но Не более 4% от ФОТ

- Расходы на возмещение затрат работников по уплате процентов по займам = СуммаБУ, но Не более 3% от ФОТ

- Расходы, связанные с разными видами деятельности, приходящиеся на деятельность не облагаемую ЕНВД = Доля * СуммаБУ

- Расходы, связанные с разными видами деятельности, приходящиеся на деятельность облагаемую ЕНВД = СуммаБУ – Доля * СуммаБУ, без ограничения распределяются пропорционально полученным доходам

- Транспортные расходы = Доля * СуммаБУ, без ограничения Определяются пропорционально реализованным товарам

Обратите внимание, что согласно положениям по бухгалтерскому учёту в России (ПБУ) есть расчеты с ограничением и расчеты без ограничения.

Распределение расходов по видам деятельности (не ЕНВД/ЕНВД)

Если организация осуществляет виды деятельности, облагаемые ЕНВД, то при выполнении регламентной операции производится распределение расходов по видам деятельности (ЕНВД / не ЕНВД).

Распределению по видам деятельности подлежат расходы, отраженные в течение месяца на счетах учета косвенных расходов:

- 25 «Общепроизводственные расходы”,

- 26 «Общехозяйственные расходы”,

- 44 «Расходы на продажу”.

Расходы, подлежащие распределению по видам деятельности, учитываются по статье затрат, связанной с «Разными видами деятельности, которые распределяются пропорционально полученным доходам”.

Для определения суммы расходов, относящейся к ЕНВД, рассчитывается коэффициент, равный отношению суммы доходов по деятельности, облагаемой ЕНВД, к общей сумме доходов. Сумма доходов, относящихся к деятельности, облагаемой ЕНВД, рассчитывается как кредитовый оборот по счету 90.01.2 «Выручка от продаж, облагаемых ЕНВД”.

Общая сумма доходов рассчитывается как разница между кредитовым оборотом счета 90.01 «Выручка от продаж” и дебетовым оборотом по счетам 90.03 «Налог на добавленную стоимость”, 90.04 «Акцизы” и 90.05 «Экспортные пошлины”.

Сумма расходов, отнесенных к деятельности, облагаемой ЕНВД, исключается из налогового учета путем списания на счет 90.07.2 «Расходы на продажу по деятельности, облагаемой ЕНВД”.

Компании, занимающиеся любым видом деятельности, рано или поздно сталкиваются с расходами. Они бывают как косвенными, так и прямыми. Расходы вносятся в налоговую декларацию. Косвенные расходы по налогу на прибыль отражаются в стр. 040 декларации.

Что такое косвенные расходы

Согласно налоговому законодательству, все расходы предприятия делятся на косвенные и прямые. Если прямые расходы предприятия — это, прежде всего, издержки производства, и они возникают на основе изготавливаемой продукции или выполнения каких-либо работ, то расходы косвенные — это совокупность издержек, которые напрямую связаны с производством.

К косвенным относятся:

- Общепроизводственные расходы. Это расходы на организацию, обслуживание и управление производством. Например, для ремонта станка была выделена определенная сумма, которая отразилась в косвенных расходах.

- Общехозяйственные расходы. Эти затраты напрямую влияют на производственный процесс.

Расходы косвенные списываются именно в том промежутке, в котором они были начислены. Прямые же распределяются по всем отчётным периодам.

Какой порядок распределения расходов будет производиться на предприятии, напрямую зависит от вида деятельности организации.

Что же такое косвенные расходы? В Налоговом Кодексе в ст.318 сказано:

«Все расходы предприятия, которые не относятся к прямым расходам и внереализационным, относятся к косвенным». Предприятие самостоятельно определяет, что оно отнесет к косвенным или прямым расходам.

Прямые расходы:

- Заработная плата.

- Арендная плата.

- Расходы на выпуск продукции.

То есть прямые расходы — это те, которые неизменны, а косвенные могут меняться в зависимости от внепланового расхода.

Рассмотрим на примере, что относится к косвенным расходам.

Организация занимается выпечкой тортов. Произведя определенное количество продукции, она отправила ее на реализацию в торговую точку. На основании договора продукция подлежит возврату по истечении срока годности. Кондитерской была возвращена часть продукции, которая пошла на переработку.

Налоговый кодекс относит эти расходы к прямым. Но есть исключения, когда расходы при переработке продукции могут списать в определенный отчетный период. Также законодательно прописаны определенные виды расходов:

- Страхование компании (ст.272 п.2).

- Реклама и все с ней связанные расходы (ст.264 п.4).

- Представительские расходы (ст.264 п.2).

Любое действие предприятия должно быть зафиксировано в декларации по налогу на прибыль.

Отражение косвенных налогов в декларации

Расходы косвенные в декларации по налогу на прибыль отражаются в стр. 040 пр.2, лист 02. И фиксируются от меньшего к большему. Некоторые косвенные налоги, которые включены в строку 040, формируются с других строчек:

- 041 – сборы и налоги.

- 042 – амортизационные премии (1, 2, 8, 9, 10).

- 043 – амортизационные премии (3, 4, 5, 6, 7).

- 045 – расходы на социальную защиту.

- 047 – приобретение земельных участков.

- 052 — расходы на НИОКР (Научно-исследовательские и опытно-конструкторские работы).

- 046 – коммерческие организации проставляют прочерк.

Строки декларации 041-047, 052 не могут быть больше показателя в основной строке 040.

Рассмотрим на примере, как формируются косвенные расходы строки 040.

Косвенные затраты компании составили за 1 квартал 129 000 рублей. Из них:

- 30 000 рублей — амортизационная премия по автомобилям.

- 15 000 рублей — амортизационная премия на ремонт здания.

- 5 000 рублей — платеж по налогу на имущество.

- 15 000 рублей — транспортный налог.

- 50 000 рублей — зарплата административного отдела.

- 6 500 рублей — страховые взносы по заработной плате.

- 3 000 рублей — реклама.

- 2 000 рублей — коммунальные услуги.

- 1 500 рублей — расходы на связь.

- 1 000 рублей — приобретение канцтоваров.

Эти суммы в декларации отражаются так:

- 040 – сумма в размере 129 000 рублей.

- 041 — сумма в размере 20 000 рублей.

- 042 – сумма в размере 30 000 рублей.

- 043 – сумма в размере 15 000 рублей.

Если возникла такая ситуация, что не было получено прибыли, компания все остальные расходы может принять как косвенные. Расходы прямые, которые непосредственно привязаны к прибыли, при расчете налога учесть нельзя. Косвенные же расходы не привязываются напрямую к выручке (ст.318п.2НК).

Косвенные расходы организация может учесть для уменьшения налоговой базы тогда, когда прибыль не была получена.

Деление затрат на косвенные и прямые происходит в каждой организации. Это напрямую касается как бухгалтерского, так и управленческого учёта. Необходимость деления установлена Налоговым Кодексом Российской Федерации.

Если охватывать обширно, затраты бывают переменными. Они могут изменяться от объема выпускаемой продукции. Чем больше продукции выпустило предприятие, тем больше расходов было понесено предприятием.

Косвенные же расходы не зависят напрямую от выпуска продукции.

То есть можно сказать, что прямые расходы — это те, которые напрямую связаны с производством, выполнением работ. К ним также относится заработная плата и все то, что не меняется в течение года.

Косвенные могут меняться в течение отчетного квартала. Могут изменяться суммы, связанные с тем или иным видом расходов.