НДС в 1С

Содержание

- Входящий НДС. Отражение поступления товаров. Книга покупок

- Исходящий НДС. Отражение реализации. Книга продаж

- Анализ учета НДС

- Отчетность по НДС

- Образец заполнения декларации по НДС

- Титульный лист

- Раздел 1 декларации по НДС

- Раздел 3

- Раздел 8 и раздел 9

- Как проверить декларацию?

- Отправка декларации по НДС через Контур.Экстерн

В связи с тем что для принятия НДС к вычету факт оплаты сейчас не важен, казалось бы, сальдо по счету 19 быть не должно. Однако это не так. Встречаются случаи, когда на конец отчетного периода по НДС образуется остаток. Рассмотрим эти ситуации по порядку.Приложение к еженедельнику «Экономика и жизнь» — «Бухгалтерское приложение», N 34, 2006 г.

Елена Букач, эксперт «ЭЖ»

НДС и Бухучет

С 1 января 2006 года вступили в силу поправки, внесенные Законом от 22.07.2005 N 119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах». Одним из таких изменений является то, что теперь для вычета «входного» НДС в общем случае не требуется факт оплаты. Для вычета необходимо выполнение трех условий:

- товары (работы, услуги), имущественные права приобретены для операций, облагаемых НДС;

- товары (работы, услуги) или имущественные права приняты к учету;

- от поставщика получены счета-фактуры, в которых сумма НДС выделена отдельной строкой.

Итак, отраженную сумму НДС на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» организация вправе списать сразу на счет 68 «Расчеты по налогам и сборам». В связи с тем что факт оплаты не важен, сальдо по счету 19 на конец отчетного периода (месяца, квартала) быть не должно.

Однако на практике встречаются случаи, когда счет 19 не закрывается.

Представим такую ситуацию: поставщик товаров (работ, услуг) выставил покупателю счет-фактуру с ошибками. Организация не сможет принять НДС к вычету, пока счет-фактура не будет исправлен. Согласно п. 29 Правил ведения журналов учета полученных и выставленных счетов фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02.12.2000 N 914, не регистрируются в книге покупок и книге продаж счета-фактуры, имеющие подчистки и помарки. Исправления, внесенные в счета-фактуры, должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправления.

В Письме Минфина России от 13.04.2006 N 03-04-09/06 сказано, что счета-фактуры, выставленные без указания номеров платежно-расчетных документов поставщиками товаров (работ, услуг), по которым были перечислены авансы, не могут служить основанием для принятия НДС к вычету. Уточненная информация, вносимая в счета-фактуры, должна отразиться как в экземплярах, оставшихся у продавца, так и в экземплярах, выставленных покупателю.

Покупатель вправе принять к вычету сумму НДС, уплаченную поставщикам по счетам-фактурам, в которые внесены исправления, не ранее даты внесения исправлений в данные счета-фактуры. Об этом сообщили налоговые органы в Письме УФНС по г. Москве от 15.02.2005 N 09-11н/9222. Анализ арбитражной практики показал, что встречаются дела, в которых арбитры выносят аналогичные решения. Примером тому является Постановление ФАС Дальневосточного округа от 01.06.2006 N Ф03-А04/06-2/1434. Суд свое решение аргументировал тем, что счет-фактура является документом налогового учета и то, что он отсутствует в налоговом периоде в надлежаще оформленном виде, лишает налогоплательщика права на получение вычета по НДС. Имеют место и положительные решения. В Постановлении ФАС Уральского округа от 07.06.2006 N Ф09-4719/06-С2 говорится, что организация предъявила к вычету НДС после фактического получения, оприходования и оплаты товара (в период рассмотрения спора для вычета необходим был факт оплаты). Оформление дополнительно представленных исправленных счетов-фактур соответствовало требованиям, установленным ст. 169 НК РФ, вследствие чего отмеченные счета-фактуры отнесены судом к документам, которые подтверждают право на вычет. При этом внесенные исправления не коснулись дат выписки рассмотренных счетов-фактур поставщиками, то есть налоговые периоды, к которым относились рассмотренные счета-фактуры, после внесения исправлений не изменились.

Ошибок по заполнению счета-фактуры может быть много. Приведем еще одну. Нарушением может считаться то, что в счете-фактуре не расшифрованы фамилии, имена и отчества лиц, подписавших этот документ. Такой счет-фактура не может служить основанием для вычета НДС — это позиция налоговых органов. Однако в Постановлении ФАС Московского округа от 08.06.2006 N КА-А40/4806-06, сказано, что суд признал такой отказ незаконным, Арбитры отметили, что требования о расшифровке подписи в налоговом законодательстве нет. Соответственно отсутствие таких расшифровок никак не влияет на возможность получения вычета по этому документу.

Сальдо по счету 19 может получиться в связи с тем, что от поставщика вовремя не поступил счет-фактура, то есть товар оприходовали без этого документа. В данной ситуации организация не сможет принять к вычету НДС, пока у нее не окажется этот документ. Ведь в соответствии с нормами главы 21 НК РФ применение вычетов по НДС возможно только при соблюдении трех условий одновременно в одном отчетном налоговом периоде. Таким образом, если одно из условий выполняется в последующих налоговых периодах, то организация не вправе воспользоваться вычетом в периоде, когда были выполнены другие два условия.

Отсюда следует, что если покупатель не получил от поставщиков счета-фактуры по операциям, которые осуществил в истекшем налоговом периоде, до момента подачи декларации, то он не вправе при заполнении декларации указать НДС к вычету.

Следующая ситуация — это когда приобретается объект основных средств. Ведь, как правило, сначала его стоимость формируется на счете 08 «Вложения во внеоборотные активы» и оформляется проводкой Дебет 08 Кредит 60.

Следом за этой операцией бухгалтер отражает НДС проводкой Дебет 19

Кредит 60. Организация сможет принять к вычету налог только тогда, когда имущество будет учитываться на счете 01 «Основные средства». Поэтому до данного момента на счете 19 образуется сальдо.

Остаток может также сформироваться из-за того, что в налоговом периоде отсутствовал объект налогообложения по НДС. Минфин России в своем Письме от 08.02.2005 N 03-04-11/23 разъяснил, что если налогоплательщик в налоговом периоде налоговую базу по налогу на добавленную стоимость не исчисляет, то нет оснований принимать к вычету суммы НДС, уплаченные поставщикам товаров (работ, услуг). В связи с этим указанные налоговые вычеты производятся не ранее того отчетного периода, в котором возникает налоговая база по налогу на добавленную стоимость. В связи с этим пока не будет исчислен НДС с реализации, то есть пока на счете 68 не появится кредитовый оборот, НДС к вычету принимать не следует. Однако это не бесспорно. Ведь из главы 21 НК РФ не следует, что право на вычет зависит от того, был ли исчислен НДС с реализации товаров, работ, услуг (Постановление ФАС Московского округа от 02.06.2006 N КА-А40/4875-06).

Теперь рассмотрим НДС по нормируемым расходам. Напомним, что согласно п. 7 ст. 171 НК РФ вычетам подлежат суммы НДС, уплаченные по расходам на командировки и по представительским расходам, которые учитываются при исчислении налога на прибыль. Если расходы в налоговом учете принимаются по нормативам, то НДС по этим расходам подлежит вычету в размере, который соответствует указанным нормам. Аналогичная позиция изложена в Письме Минфина России от 11.11.2004 N 03-04-11/201. Налог на добавленную стоимость, относящийся к сверхнормативным расходам, которые в отчетном периоде не учитываются при исчислении налога на прибыль, к вычету не принимается.

При осуществлении, например, рекламных расходов «входной» НДС организация вправе принять к вычету. И сделать это она должна в момент принятия счета-фактуры от поставщика. Допустим, что выручка, с которой исчисляется норматив, неизвестна, так как отчетный период по налогу на прибыль еще не закончился. Отчетным периодом по налогу на прибыль является квартал, а по НДС — месяц. В этом случае предлагаем следующий порядок. При принятии на учет рекламных расходов тут же всю сумму НДС по ним поставить к вычету. Если же по результатам квартала выяснится, что рекламные расходы не уложились в нормы, восстановить НДС по сверхнормативным расходам.

Есть и другой способ. Он заключается в том, что предъявленный поставщиком НДС по рекламным расходам учитывается на счете 19. Затем суммы НДС полностью или частично относятся на дебет счета 68, по мере того, как будут приняты расходы в налоговом учете в пределах норм. Как раз вот в этом случае может возникнуть сальдо по счету 19.

Рассмотрим также случай, когда оплата за товары работы услуги производится векселем третьего лица.

Здесь следует руководствоваться п. 2 ст. 172 НК РФ:

«При использовании налогоплательщиком собственного имущества (в том числе векселя третьего лица) в расчетах за приобретенные им товары (работы, услуги) вычетам подлежат суммы налога, фактически уплаченные налогоплательщиком, которые исчисляются исходя из балансовой стоимости указанного имущества (с учетом его переоценок и амортизации, которые проводятся в соответствии с законодательством Российской Федерации), переданного в счет их оплаты».

Под балансовой стоимостью понимаются фактические расходы на приобретение векселя. К такому выводу пришел ВАС РФ в Решении от 04.11.2003 N 10575/03. Следовательно, если товар организация получила в одном месяце, а оплата была произведена векселем в следующем, то НДС организация может принять к вычету только в следующем налоговом периоде.

(1С:Бухгалтерия 3.0.75.109 )

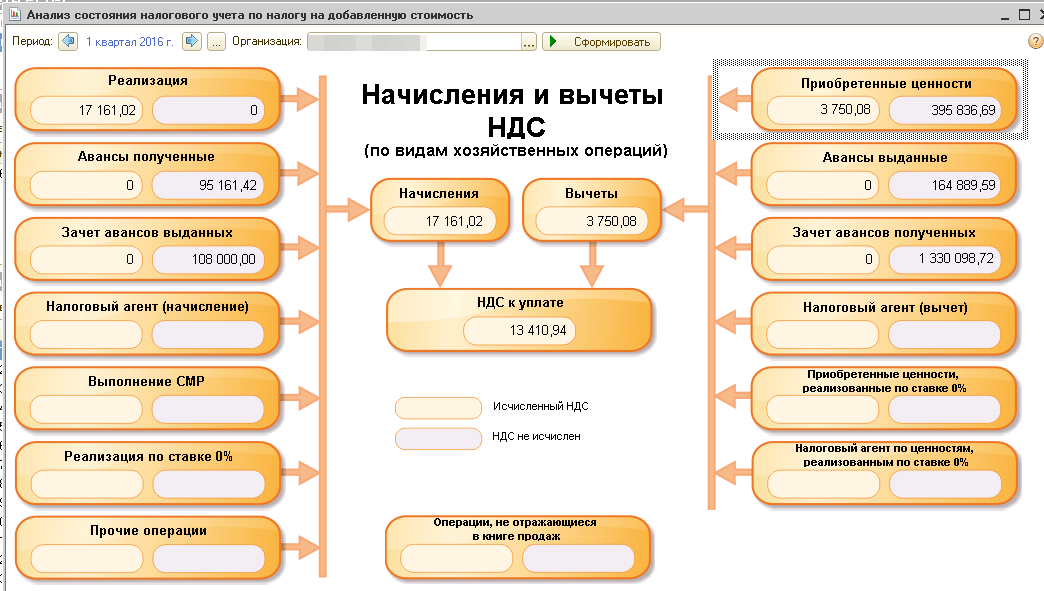

Первое действие, с которого надо начинать при проверке учета по НДС это запуск отчета «Анализ состояния налогового учета по НДС» , который можно найти Меню / Отчеты / Анализ учета по НДС.

Результаты отчета выводятся в виде блок-схемы, которая наглядно показывает формирование суммы НДС к уплате. Слева выводятся блоки, показывающие начисление НДС, справа- вычеты по НДС, в центре – итоги.

Каждый блок, из которых состоит схема, имеет два поля.

Слева — сумма исчисленного НДС (желтый фон) — сумма НДС, которая попала в Книгу покупок/продаж ;

Справа — сумма не исчисленного НДС (серый фон) — НДС, который мог бы попасть в Книгу покупок/продаж , но включен в них не был.

Если рядом с блоком выводится восклицательный знак красного цвета, то это сигнализирует о ошибке, и именно с этих блоков надо начинать анализ.

Левая сумма вопросов не вызывает, а правая требует более глубокого анализа, возможно это ошибка, а возможно и нет. Причем для каждого блока могут быть свои тонкости.

Кликнув по блоку, вызывающему у вас какие-то вопросы, вы получите другой, уже развернутый отчет, только по теме блока.

Этот новый отчет имеет несколько разделов.

Первый раздел «Отражены в книге продаж/покупок». В этой строке приводится сумма, соответствующая сумме исчисленного НДС в блоке предыдущего отчета. А внутри блока приводятся строки, описывающие каждый документ, составляющие эту сумму.

Цифры в скобках показывают количество входящих документов.

Второй раздел – «Не отражены в книге продаж/покупок» . «. В этой строке приводится сумма, соответствующая сумме не исчисленного НДС в блоке предыдущего отчета. А внутри блока приводятся подразделы, объясняющие причины этого. А уже внутри подразделов приводятся строки, описывающие каждый документ, составляющие эту сумму. Причины не исчисления НДС приводятся достаточно подробно, чтобы можно было, открыв конкретный документ, найти ошибку.

Отчет «Анализ состояния налогового учета по НДС» это инструмент, с которого надо начинать проверку НДС. Где она закончится неизвестно, но я думаю в большинстве случаев при помощи этого отчета вы уже найдете ошибку.

Очень популярная ошибка не отражения в книги покупок\продаж — документы счет-фактура или записи книги покупок\продаж сформированы, но не проведены. Проверьте.

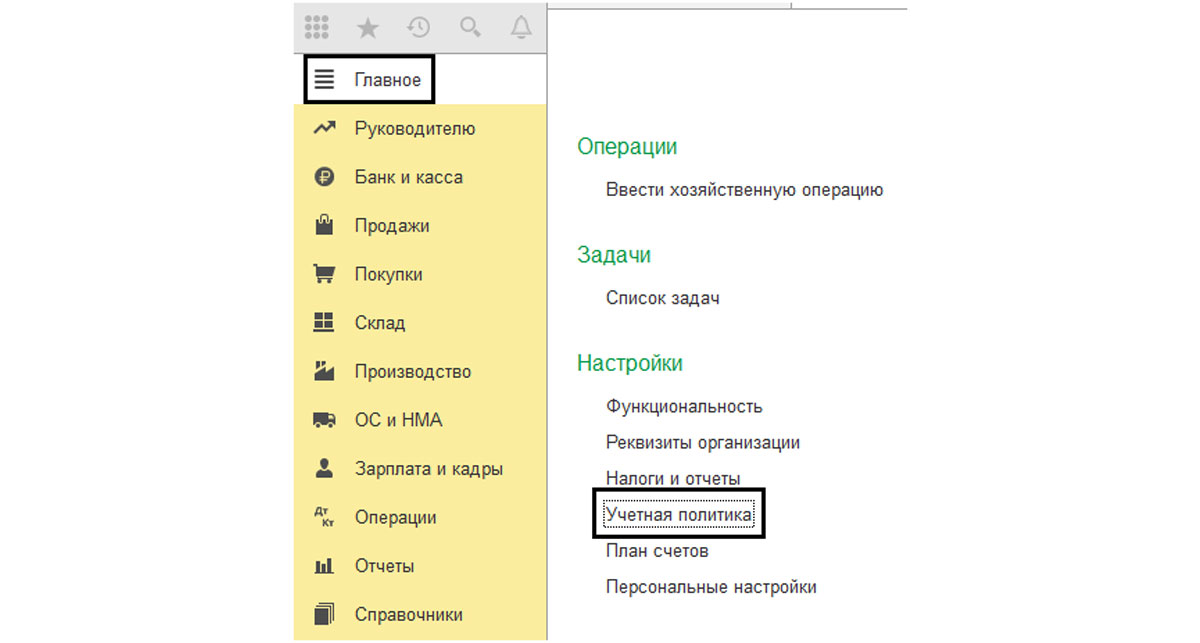

Рассмотрим настройку и отражение НДС – самого «популярного» налога, в программе «1С:Бухгалтерия» и начнем с настройки «Учетной политики» для правильного учета НДС.

Рис.1 Окно программы 1С 8.3 Бухгалтерия 3.0, выбор раздела «Учетная политика»

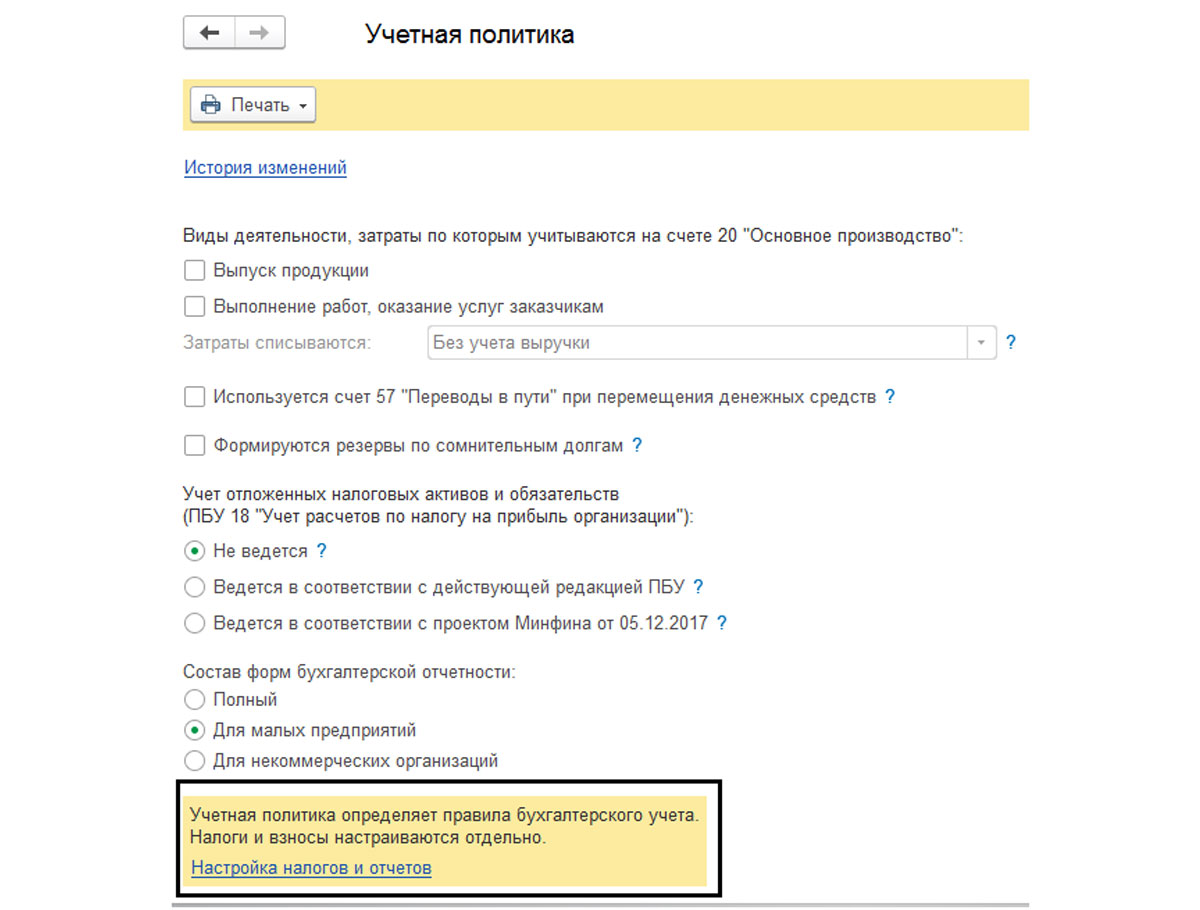

Рис.1 Окно программы 1С 8.3 Бухгалтерия 3.0, выбор раздела «Учетная политика» Рис.2 Окно настройки учетной политики организации. Переход к настройке налогов и отчетов

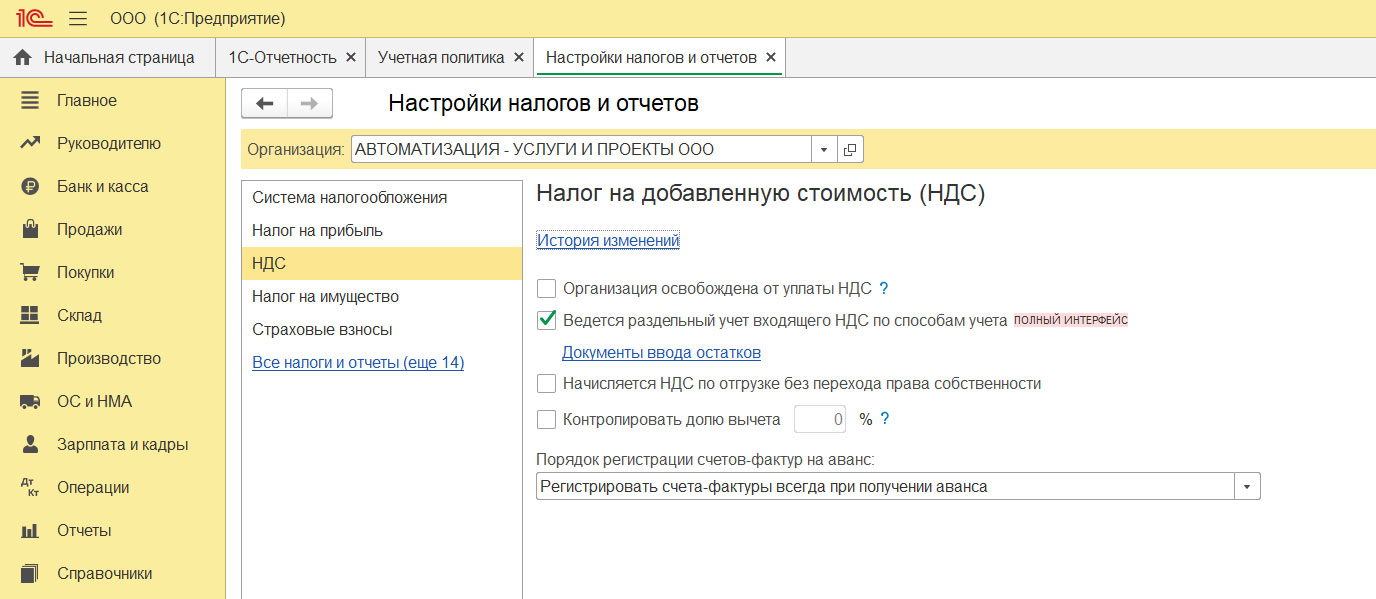

Рис.2 Окно настройки учетной политики организации. Переход к настройке налогов и отчетов Рис.3 Окно настройки учетной политики по НДС

Рис.3 Окно настройки учетной политики по НДС

В рамках данной статьи мы не сможем рассмотреть все вопросы и особенности по учету НДС в программе, поэтому разберем основные моменты на простых примерах.

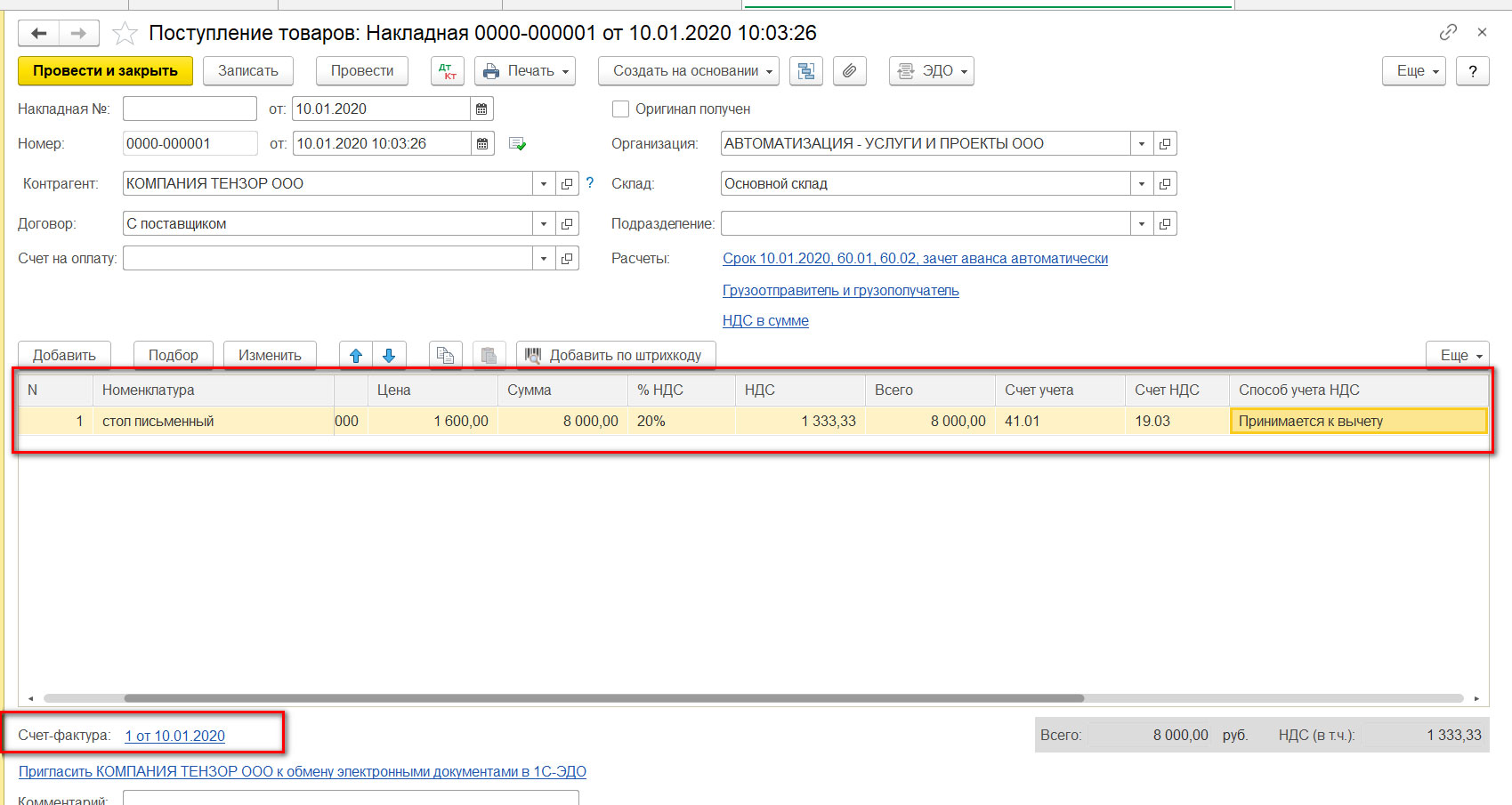

Наше предприятие – плательщик НДС, приобрели столы письменные количеством 5 штук по цене 1600 руб. на сумму 8000 руб. (в том числе НДС 1333, 33 рублей). Затем продали эти столы, в количестве 5 штук, по цене 3000 рублей, на общую сумму 15000 руб. (в том числе НДС 2288,14 рублей).

- Занесем документы в программу;

- Сформируем книгу покупок и книгу продаж;

- Заполним декларацию по НДС за 1 квартал 2020 года.

Входящий НДС. Отражение поступления товаров. Книга покупок

Отразим поступление нашего товара через пункт меню «Покупки» — «Поступление (акты, накладные)» и создадим документ поступления. Заполним шапку документа и в табличной части заполним приобретаемые товары, выделив сумму НДС. В нижнем поле необходимо ввести данные и зарегистрировать счет-фактуру входящую.

Рис.4 Заполнение документа «Поступление товаров». Выделен НДС

Рис.4 Заполнение документа «Поступление товаров». Выделен НДС

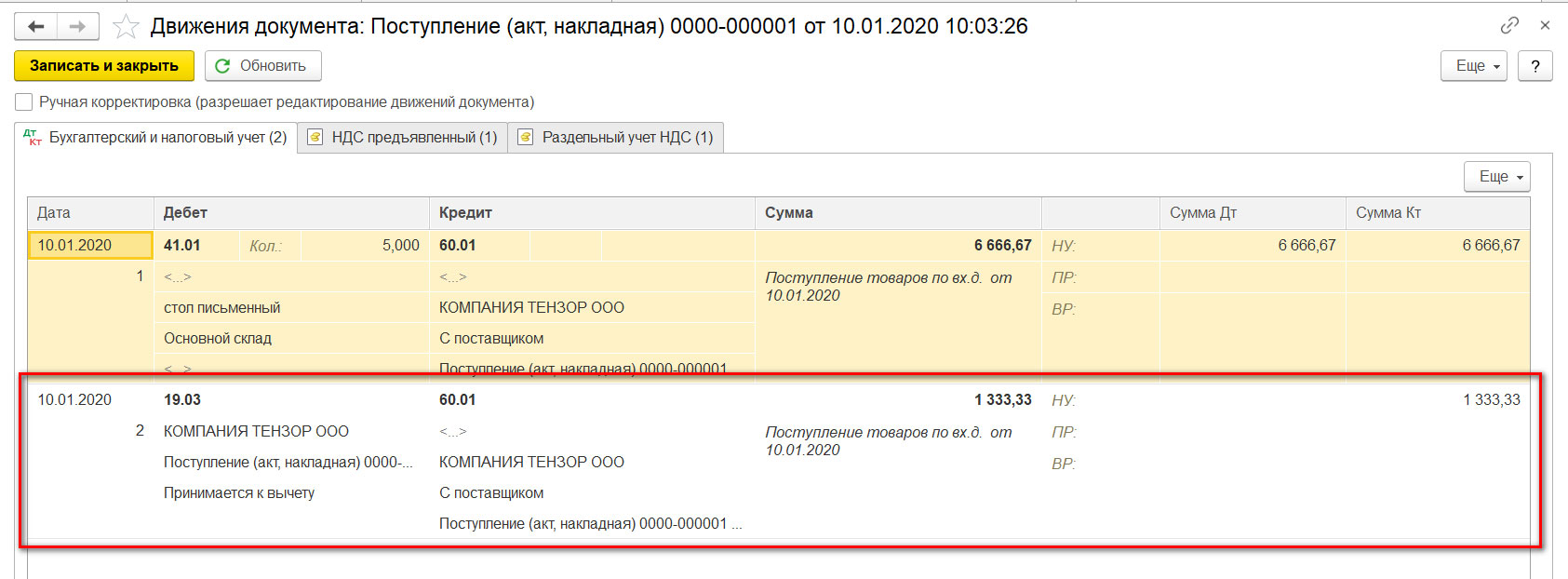

При проведении документа будут сформированы проводки и выделена сумма НДС.

Рис.5 Движение документа «Поступление товара». Выделен НДС

Рис.5 Движение документа «Поступление товара». Выделен НДС

- 6666, 67 рублей сформировали себестоимость – дебет счета 41.01 «Товары на складах» – в корреспонденции с задолженностью перед поставщиком — кредит счета 60.01 – «Расчеты с поставщиками и подрядчиками».

- 1333,33 рублей — «входящий» НДС, который мы примем к зачету – дебет счета 19 «НДС по приобретенным МПЗ» – в корреспонденцией с нашей задолженностью перед поставщиком — кредит счета 60.01 – «Расчеты с поставщиками и подрядчиками».

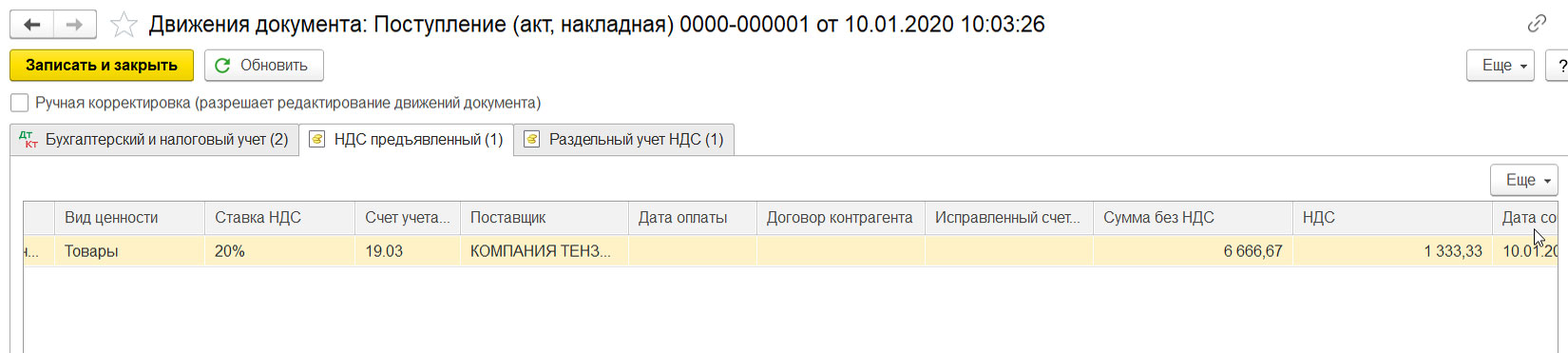

При этом будет сделана запись в регистре «НДС предъявленный», строка «Приход».

Рис.6 Движение по регистрам, запись в регистре «НДС предъявленный»

Рис.6 Движение по регистрам, запись в регистре «НДС предъявленный»

Приход по этому регистру накапливает входящий НДС, аналогично записи в дебет счета 19. Как видим, движение документа строится на движении регистров. Рассмотрим, что это такое.

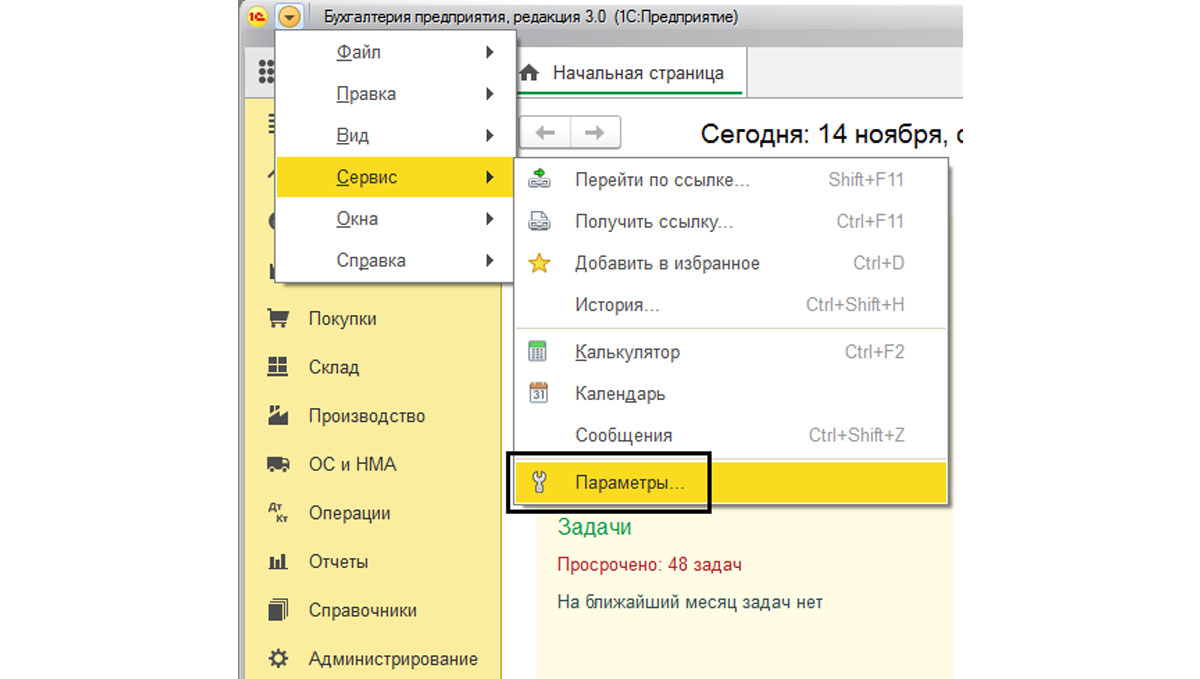

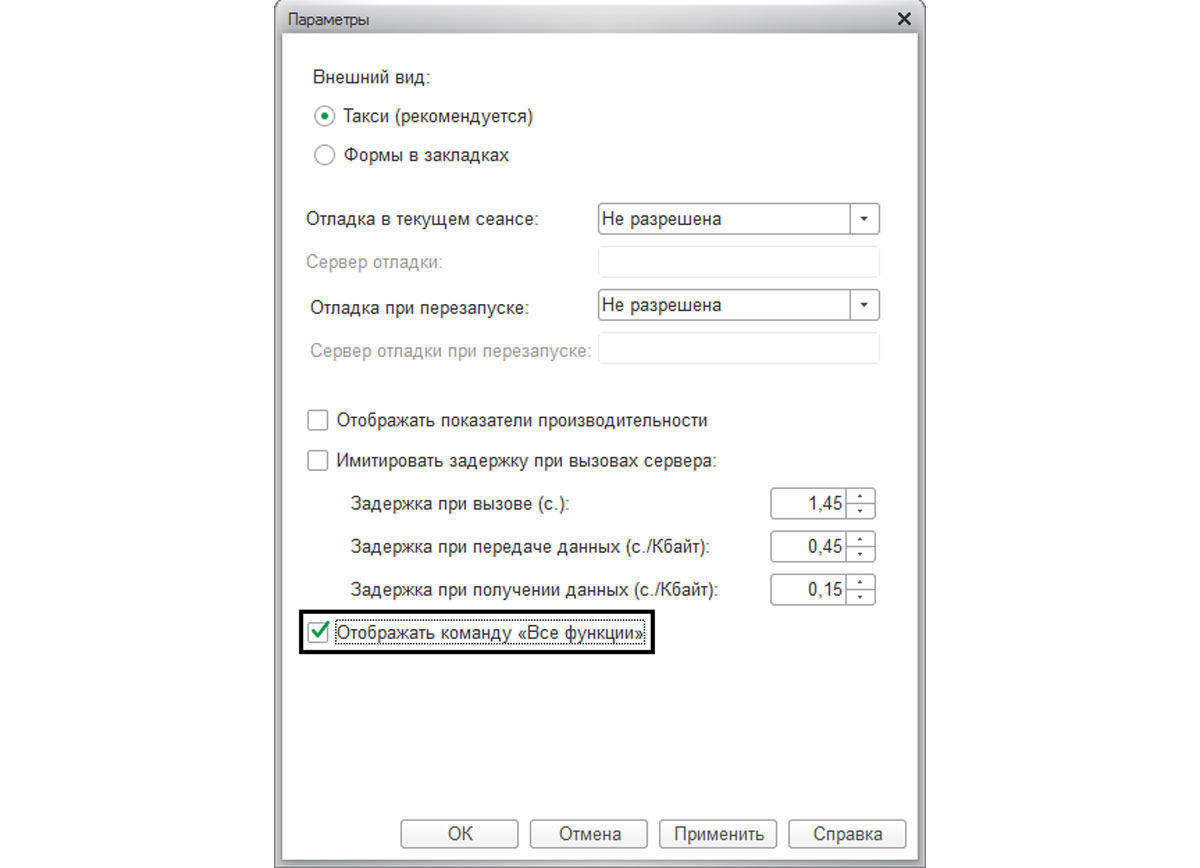

Вся информация в программе хранится в регистрах и учет НДС в «1С:Бухгалтерия 8.3» строится на регистрах накопления. Список регистров по НДС можно посмотреть, используя панель функций, открыв меню «Все функции» и раздел «Регистры накопления». Если раздел «Все функции» не видно, включить его можно в пункте меню «Сервис» — «Параметры», установив галочку «Все функции».

Рис.7 Переход в меню «Сервис» — «Параметры»

Рис.7 Переход в меню «Сервис» — «Параметры» Рис.8 Включение команды «Все функции» в меню «Параметры» Рис.9 Пункт меню «Все функции» Рис.10 Список регистров накопления по НДС в разделе «Регистры накопления»

Рис.8 Включение команды «Все функции» в меню «Параметры» Рис.9 Пункт меню «Все функции» Рис.10 Список регистров накопления по НДС в разделе «Регистры накопления»

У каждого регистра свое назначение:

- «НДС предъявленный» предназначен для хранения информации о суммах НДС, предъявленных поставщиками приобретенных ценностей;

- «НДС покупки» предназначен для хранения информации о записях книги покупок, по его данным строится отчет «Книга покупок»;

- «НДС продажи» нужен для хранения информации о записях книги продаж и по его данным строится, соответственно, отчет «Книга продаж» и т.д.

Как видим из названий, каждый регистр отвечает за определенный раздел.

Далее, открыв созданный «Счет-фактуру», можно посмотреть, какие проводки и какие записи в регистры были произведены этим документом – кнопка «Дт/Кт».

Рис.11 Документ «Счет-фактура» полученный Рис.12 Бухгалтерские проводки «НДС», сформированные документом «Формирование записей книги покупок»

Мы принимаем входящий НДС с кредита 19.03 счета в дебет счета 68.02. Таким образом, этой операцией мы уменьшаем наш собственный НДС к уплате.

После проведения «Формирование записей книги покупок» сальдо по счету 19.03 равно 0, а по 68.02 – дебетовый остаток 1333,33 руб. т.е. бюджет нам должен на данный момент. Это можно посмотреть в отчете «Оборотно-сальдовая ведомость по счету» – 19.03 и 68.02, в пункте меню «Отчеты» из группы отчетов «Стандартные».

Рис.13 Отчет «Оборотно-сальдовая ведомость» по счету 19.03 «НДС по приобретенным ценностям» Рис.14 Отчет «Оборотно-сальдовая ведомость» по счету 68.02 «НДС»

Этим же документом – «Формирование записей книги покупок», происходит запись в регистры накопления «НДС предъявленный» (строка «Расход» и запись в регистр «НДС покупки»).

Рис.15 Записи в регистр «НДС покупки» Рис.16 Запись в регистр «НДС предъявленный»

Запись в регистр «НДС предъявленный» по строке «Расход» аналогична записи в кредит счета 19 «НДС по приобретенным ценностям». Таким образом, мы приняли к вычету входящий НДС. А благодаря записи в регистр «НДС покупки» наша покупка попадет в «Книгу покупок». Сформируем ее в пункте меню «Отчеты», раздел «НДС» — «Книга покупок».

Рис.17 Пункт меню «Покупки», раздел «НДС» — «Книга покупок»

Нажимаем «Сформировать», указав период, и проверяем наши данные.

Рис.18 Отчет «Книга покупок»

Исходящий НДС. Отражение реализации. Книга продаж

Для дальнейшего рассмотрения вопроса отразим реализацию приобретенного товара и выделим НДС – пункт меню «Продажи», а в журнале документов «Реализация (акты, накладные)» создаем новый документ.

Рис.19 Пункт меню «Продажи»

Заполнив шапку документа, подберем в табличную часть реализуемый товар «Стол письменный». И для примера укажем количество, которое мы приобрели – 5 штук, но цена реализации у нас будет 3000 руб., на общую сумму 15000 руб. В таблице выделен НДС – 2500 руб.

Рис.20 Заполнение документа «Реализация товаров (накладная)»

Посмотрим, как же он отразился на счетах бухгалтерского учета при проведении документа – кнопка «Дт/Кт».

Рис.21 Движения документа «Реализация (акт, накладная)»

При проведении сформировались проводки, отражающие:

- Списание себестоимости наших столов 6666,67 рублей в кредит 41.01 «Товары на складах» и тут же отражение по дебету 90.02 «Себестоимость продаж»;

- Выручку от реализации – 15 000 рублей в кредит 90.01 «Выручка» и тут же отражена задолженность покупателя по дебету 62.01 «Расчеты с покупателями и заказчиками»;

- Задолженность по уплате НДС в размере 2500 рублей перед бюджетом по кредиту 68.02 «НДС», в корреспонденции с дебетом 90.03 «НДС».

На второй закладке «Движений документа» мы видим запись в регистре «НДС Продажи», который и обеспечивает попадание реализации в «Книгу продаж».

Рис.22 Запись в регистр «НДС продажи»

Сформируем «Книгу продаж» через пункт меню «Отчеты» — «НДС».

Рис.23 Пункт меню «Продажи» — «НДС»

Нажав кнопку «Сформировать», получаем наш отчет.

Рис.24 Отчет «Книга продаж»

Анализ учета НДС

Сформируем ОСВ по счету 68.02 «НДС» и посмотрим, как изменилась ситуация.

Рис.25 ОСВ по счету 68.02 «НДС»

- Оборот по дебету счета – 1333,33 (входящий налог поступления);

- Оборот по кредиту счета 2500 (исходящий из реализации);

- Сальдо по кредиту счета – 1166,67 (сумма для перечисления в бюджет за 1 квартал 2020 года).

Для более детального рассмотрения корреспондирующих счетов можно сформировать отчет «Анализ счета», также находящийся в пункте меню «Отчеты» — «Стандартные отчеты».

Рис.26 Отчет «Анализ счета»

В меню «Отчеты» — «Анализ учета» доступен «Анализ учета по НДС». Сформировав отчет, мы наглядно можем увидеть картину нашей деятельности по НДС. Все ячейки расшифровываются двойным нажатием мышки.

Рис.27 Переход к разделу «Анализ учета по НДС» Рис.28 Анализ учета по НДС

Отчетность по НДС

В меню «Все функции» есть «Помощник по учету НДС».

Рис.29 Меню «Операции» — «Помощник по учету НДС»

С помощью помощника по учету НДС выполняются регламентные операции по учету НДС, контролируется правильность и последовательность выполнения этих операций. Здесь же можно сделать отчеты по НДС – книгу покупок и книгу продаж, а также декларацию по НДС.

Рис.30 «Помощник по учету НДС»

Декларацию по НДС необходимо подавать каждый квартал не позднее 25 числа месяца, следующего за отчетным кварталом. С 2015 года декларация по НДС – единственная декларация, которую необходимо подавать только в электронном виде. Сдача декларации в бумажном виде приравнивается к не предоставлению декларации.

В программе «1С:Бухгалтерия 8.3» налоговая декларация по НДС также доступна в разделе «Регламентированные отчеты», пункта меню «Отчеты».

Рис.31 Пункт меню «Отчеты»

С помощью кнопки «Создать» выбираем из списка форм «Декларация по НДС». В появившемся диалоговом окне указываем отчетный период и нажимаем кнопку «Создать». В открывшейся форме отчета нажимаем кнопку «Заполнить» и проверяем наши данные. Как видим, в отчете отразилась наша сумма к уплате, и в разделе 2 мы видим наши суммы входящего и исходящего НДС. Проверив данные, мы можем отправить нашу декларацию – кнопка «Отправить» (при подключенном сервисе «1С-Отчетность») или же выгрузить декларацию в папку на компьютере, с последующей ее отправкой, с помощью других программ – кнопка «Выгрузить».

Рис.32 Выбор формы отчета «Декларация по НДС» Рис.33 Создание отчета «Декларация по НДС», выбор отчетного периода Рис.34 Заполнение формы «Декларация по НДС» Рис.35 Форма отчета «Декларация по НДС»

Обратите внимание, если в отчетном периоде не совершалось операций, облагаемых или не облагаемых НДС, представляется нулевая декларация по НДС.

Программой предусмотрено формирование отчетов по НДС в электронном виде (книга покупок, книга продаж и др.). Этот раздел также доступен в пункте меню «Отчеты» — «Отчетность НДС».

Рис.36 Создание отчетов по НДС в электронном виде Рис.37 Формирование отчета «Книга покупок» и отправка в электронном виде

Заполнив выбранный отчет, мы можем выгрузить его для отправки его по месту требования – кнопка «Сформировать» и кнопка «Выгрузить».

Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2020 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 27.04.2020 — 2 000 рублей;

- до 25.05.2020 — 2 000 рублей;

- до 25.06.2020 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 20.11.2019 № ММВ-7-3/579@.

Посмотреть порядок заполнения

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2020 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2020 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2020).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2020).

- Поступил счет-фактура № 5 от 12.11.2019 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2020. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2020 год для уплаты НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела.

Раздел 3

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

В этой статье мы расскажем о процедуре, которую нужно произвести бухгалтеру в программе «1С:Бухгалтерия 8» в связи с тем, что его предприятие получило статус плательщика НДС. Ранее предприятие являлось только плательщиком налога на прибыль.

Евгений САЗОНОВ

Небольшие изменения в учетной политике

Начать процесс изменений необходимо со схемы налогообложения предприятия в программе. Для этого нам понадобится зайти в регистр сведений «Учетная политика организаций». Сделать это можно как минимум двумя способами. Первый — зайти в главном меню программы в «Предприятие → Учетная политика → Учетная политика организаций». Второй — попасть в нужный регистр сведений предполагает работу с Панелью функций (очень удобный инструмент). Запустить ее можно, нажав в главном меню программы кнопку . В открывшейся панели выбираем закладку «Предприятие» и нажимаем на иконку «Учетная политика организаций».

В обоих случаях появится окно со списком учетных политик предприятий. Для того чтобы изменить текущую учетную политику, которая применяется на данный момент предприятием, двойным щелчком мышки открываем запись с действующей учетной политикой. В окне «Учетная политика организаций» (рис. 1) мы увидим, какая схема налогообложения применяется на текущий момент. В нашем случае это «Налог на прибыль» (рис. 1).

Для изменения применяемой схемы налогообложения в реквизите «Схема налогообложения» нажмем на кнопку выбора (или на клавиатуре кнопку «F4»). В результате откроется окно «Справочник Схемы налогообложения» (рис. 1), в нем выбираем схему «Налог на прибыль и НДС».

Если статус плательщика НДС получило предприятие, находящееся на едином налоге, то ему нужно выбрать схему «Единый налог и НДС».

После этого в реквизите «Схема налогообложения» изменится значение с «Налог на прибыль» на «Налог на прибыль и НДС».

Важно! В окне «Учетная политика организаций» необходимо задать дату, с которой будет применяться новая учетная политика (рис. 1).

Обратите внимание на закладку «Оформление налоговых документов», а в ней — на настройки, отвечающие за нумерацию налоговых накладных и корректировок к ним (рис. 2). Рекомендуем в этой закладке поставить флажок в поле «Вести помесячную нумерацию налоговых документов». Это действие необходимо произвести для соблюдения правил ведения учета налоговых документов, в частности «Налоговых накладных» и «Приложения 2 к налоговой накладной». В результате каждый месяц нумерация налоговых накладных будет начинаться с 1-го номера. Для сохранения изменений нажимаем кнопку «ОК».

Обновляем регистрационные данные

Следующий этап — добавление регистрационных данных из свидетельства об НДС к уже имеющимся реквизитам предприятия. Впоследствии эти данные будут использоваться при формировании налоговых накладных, выписываемых покупателям.

В панели функций возвращаемся на закладку «Предприятие» и нажимаем иконку «Организации» либо заходим в главное меню «Предприятие → Организации». При этом открывается список организаций, по которым ведется учет в данной программе. Двойным щелком мышки выбираем из списка нужную организацию. В окне «Организация» (рис. 3) на закладке «Коды организации» мы должны заполнить следующие реквизиты: «ИНН» и «Номер свидетельства». В поле «На дату:» необходимо задать дату, соответствующую дате регистрации предприятия плательщиком НДС (из свидетельства об НДС). Для сохранения изменений нажимаем кнопку «ОК».

Новые договоры

После того как наше предприятие стало плательщиком НДС, нужно должным образом настроить учет расчетов с контрагентами и начать следует с договоров клиентов. В главном меню выбираем «Продажа → Контрагенты», открываем карточку интересующего нас клиента и переходим на закладку «Счета и договоры». В подразделе «Договоры контрагентов» нажимаем на кнопку «Добавить (Ins)» (рис. 4). В открывшемся окне «Договор контрагента: Создание» заполняем следующие обязательные реквизиты: «Наименование», «Номер», «от». В нашем случае в поле «от» нужно указать дату, которая соответствует дате, указанной в свидетельстве об НДС (рис. 4).

Затем переходим на закладку «Счета учета» (вкладка «Учет НДС»), в которой программа автоматически заполнила счета учета НДС, а также присвоила новое налоговое назначение, которое будет приниматься при продаже товара — «Обл. НДС» (рис. 5). Для сохранения изменений нажимаем кнопку «ОК».

Если предложенная программой схема обложения НДС не подходит для вашего предприятия, тогда необходимо заполнить закладку «Учет НДС» вручную. Для этого нужно нажать на кнопку «Настроить счета учета». Программа предложит на выбор настроить счета учета для данного договора либо же для всех договоров и контрагентов всех организаций, по которым ведется учет в программе (рис. 5).

В окне «Счета учета расчетов с контрагентами» на закладке «Счета учета НДС» можно задать любую схему учета НДС, которая допустима действующим законодательством на момент установки (рис. 5).

Рекомендуем создать новые договоры, в которых будут настроены параметры учета НДС, для всех контрагентов вашего предприятия. Во избежание нарушений, связанных с правилами ведения налогового и бухгалтерского учета, с того момента как предприятие стало плательщиком НДС все операции необходимо проводить по новым договорам. Старые договоры следует закрывать по мере возникновения «второго события», т. е. по мере поступления всех необходимых документов от клиентов за предыдущие операции, которые были проведены еще до периода получения статуса плательщика НДС.

Изменить налоговое назначение

Еще один момент, требующий особого внимания, — это налоговое назначение запасов. С помощью налогового назначения программа отслеживает «целевое» использование запасов. У предприятия — не плательщика НДС все товары оприходываются с налоговым назначением «Необлагаемая НДС, любая хозяйственная деятельность» или «Необлагаемая НДС, не хоз.», соответственно и списаны они могут быть только по этому налоговому назначению. Поэтому налоговое назначение запасов нужно будет изменить. Для этого в главном меню выбираем «Налоговый учет → Изменение налогового назначения запасов». Документ изменяет бухгалтерскую себестоимость запасов. Этот документ проводит корректировки сумм расходов и сумм налогового кредита (налоговых обязательств) по НДС в случаях, когда изменение целевого назначения запаса влияет на возможность отнесения затрат, связанных с приобретением, на расходы и/или права включения сумм, уплаченных поставщику НДС, в налоговый кредит.

Методика заполнения документа следующая. В табличную часть необходимо внести требуемую номенклатуру, указать ее количество и новое целевое назначение (реквизит «Новое нал. назн. (НДС)», рис. 6). Дальше можно автоматически подобрать партии товаров по налоговому учету при помощи кнопки «Заполнить по партиям». Обратите внимание, что документ не будет проведен без указания в каждой из строк табличной части документа оприходования, кроме случая, когда метод списания партий по налоговому учету ведется по средней цене.

Далее необходимо проверить метод корректировки налогового кредита, сумму НДС и суммы расходов. Кнопка «Обновить суммы» позволяет перезаполнить суммы в строках табличной части. Информация для заполнения берется из регистра налоговых партий товаров на складах. После того как документ полностью заполнен и суммы в нем проверены, проведем его.

Кроме того, налоговое назначение следует поменять и для основных средств (документ «Изменение налогового назначения ОС»).

Это четыре основных шага, которые следует сделать в том случае, если предприятие становится плательщиком НДС.