Операционный оборот

Содержание

- Общая характеристика инвестиций в оборотный капитал

- Рабочий капитал в балансе

- Понятие рабочего капитала

- Рабочий капитал в балансе: формула расчета

- Объем рабочего капитала: значение показателя

- Рабочий капитал — показатель ликвидности компании

- Общее понятие

- Формула расчета

- Как управлять рабочим капиталом

- Причины понижения рабочего капитала

- О чем говорит рабочий капитал?

- Движение капитала

- Работающий капитал

- Business-Qlik for Working Capital Cashboard: управление рабочим капиталом

- Оптимизация оборотного капитала

- Авторы

- Резюме

- Файлы

- Ключевые слова

- Литература

Кичигина Е.Г. 1 1 ООО «Прогресс-Строй» В современных экономических условиях российским компаниям в своей текущей деятельности довольно сложно использовать оборотные активы с максимальной отдачей для получения наибольшего финансового результата. В статье рассмотрен процесс преобразования оборотных активов по различным стадиям производственного и финансового цикла. Представлены способы расчета оборачиваемости капитала, по которым можно определить эффективность его использования. Предложены рекомендации, придерживаясь которых, предприятие сможет максимизировать свою прибыль путем рационального использования имеющихся оборотных ресурсов.  1116 KB оборотный капитал оборотные средства эффективность использования оборотных активов управление оборотным капиталом оборачиваемость 1. Басовский Л.Е. Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности // учебное пособие для студентов вузов: ИНФРА-М, 2014. – 336 с. 2. Ворожбит О.Ю., Осипов В.А., Тонких А.И. Конкурентоспособность экономических систем, монография. М-во образования и науки Российской Федерации, Владивостокский гос. ун-т экономики и сервиса. – Владивосток, 2011. – 124 с. 3. Добросердова И.И., Самонова И.Н., Попова Р.Г. Финансы предприятий // СПБ.: Питер; 2010. – 230 с. 4. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия // учебное пособие: ИД «ФОРУМ»: ИНФРА-М, 2013. 5. Корень А.В., Шефер О.В. Роль и значение региональных налогов в современном развитии Приморского края // Современные проблемы науки и образования. – 2014. – № 2. – С. 434. 6. Корень А.В., Татуйко А.В. Региональная налоговая политика как инструмент формирования благоприятного инвестиционного климата на Дальнем Востоке // Глобальный научный потенциал. – 2014. – № 11 (44). 7. Корнева Е.В., Корень А.В. Факторы, влияющие на предпринимательскую активность региона // Современные проблемы науки и образования. – 2014. – № 6. – С. 622. 8. Корнева Е.В., Корень А.В. Анализ существующих подходов к определению предпринимательской активности // Интернет-журнал Науковедение. – 2013. – № 6 (19). – С. 50. 9. Корень А.В. Приоритетные направления развития механизма налогообложения электронной предпринимательской деятельности // Актуальные вопросы современной науки. – 2009. – № 8. – С. 127–135. 10. Корень А.В., Нефедьева А.С. Региональная налоговая политика как инструмент динамичного развития территории Дальнего Востока // Экономика и современный менеджмент: теория и практика. – 2014. – № 37. – С. 172–177. 11. Титова Н.Ю., Ворожбит О.Ю. Взаимодействие предпринимательских структур как инструмент повышения региональной конкурентоспособности // В сборнике: Образование в ХХI веке: путь к новым кризисам? материалы II международной научно-практической конференции. – Саратов, 2014. – С. 73–76. 12. Савицкая Г.В. Комплексный анализ хозяйственной деятельности предприятия // Учебник. – 6-е изд., перераб. и доп. – М.: ИНФРА-М, 2013 – 607 с.

1116 KB оборотный капитал оборотные средства эффективность использования оборотных активов управление оборотным капиталом оборачиваемость 1. Басовский Л.Е. Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности // учебное пособие для студентов вузов: ИНФРА-М, 2014. – 336 с. 2. Ворожбит О.Ю., Осипов В.А., Тонких А.И. Конкурентоспособность экономических систем, монография. М-во образования и науки Российской Федерации, Владивостокский гос. ун-т экономики и сервиса. – Владивосток, 2011. – 124 с. 3. Добросердова И.И., Самонова И.Н., Попова Р.Г. Финансы предприятий // СПБ.: Питер; 2010. – 230 с. 4. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия // учебное пособие: ИД «ФОРУМ»: ИНФРА-М, 2013. 5. Корень А.В., Шефер О.В. Роль и значение региональных налогов в современном развитии Приморского края // Современные проблемы науки и образования. – 2014. – № 2. – С. 434. 6. Корень А.В., Татуйко А.В. Региональная налоговая политика как инструмент формирования благоприятного инвестиционного климата на Дальнем Востоке // Глобальный научный потенциал. – 2014. – № 11 (44). 7. Корнева Е.В., Корень А.В. Факторы, влияющие на предпринимательскую активность региона // Современные проблемы науки и образования. – 2014. – № 6. – С. 622. 8. Корнева Е.В., Корень А.В. Анализ существующих подходов к определению предпринимательской активности // Интернет-журнал Науковедение. – 2013. – № 6 (19). – С. 50. 9. Корень А.В. Приоритетные направления развития механизма налогообложения электронной предпринимательской деятельности // Актуальные вопросы современной науки. – 2009. – № 8. – С. 127–135. 10. Корень А.В., Нефедьева А.С. Региональная налоговая политика как инструмент динамичного развития территории Дальнего Востока // Экономика и современный менеджмент: теория и практика. – 2014. – № 37. – С. 172–177. 11. Титова Н.Ю., Ворожбит О.Ю. Взаимодействие предпринимательских структур как инструмент повышения региональной конкурентоспособности // В сборнике: Образование в ХХI веке: путь к новым кризисам? материалы II международной научно-практической конференции. – Саратов, 2014. – С. 73–76. 12. Савицкая Г.В. Комплексный анализ хозяйственной деятельности предприятия // Учебник. – 6-е изд., перераб. и доп. – М.: ИНФРА-М, 2013 – 607 с.

Эффективное управление оборотным капиталом является важным шагом для обеспечения того, чтобы поддерживать достаточные ликвидные ресурсы для ежедневных бизнес-операций компании. Оборотный капитал является мерой денежных средств и ликвидных активов, доступных для финансирования необходимой операции компании день в день.

Под оборотным капиталом понимают часть имущества компании, которая отражается во втором разделе актива баланса. Он состоит из товарно-материальных запасов, денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и представляет собой текущие активы компании .

Оборотный капитал создает условия непрерывности производственного процесса и во многом обуславливает его эффективность. Решение таких задач как формирование и рациональное использование оборотных средств дает возможность уменьшить себестоимость готовой продукции, ускорить оборачиваемость активов предприятия и в итоге приумножить прибыль. К тому же оборачиваемость активов оказывает влияние и на финансовое состояние организации в целом.

Управление оборотным капиталом на предприятии необходимо выстраивать таким образом, чтобы повысить наличие денежных средств внутри компании. Предприятия все больше предают приоритетное значение наличию постоянного стабильного денежного потока и привлечению инвестиций, которые помогают собственникам найти скрытые деньги в своих компаниях.

Величина и структура оборотных активов должны соответствовать потребностям организации. Оборотные средства должны быть минимальны, но достаточны для бесперебойной и успешной работы компании.

Управление оборотным капиталом предприятия представляет собой реализацию процесса их кругооборота по различным стадиям: денежной, производственной и товарной.

Оборотные средства начинают свой кругооборот с первоначальной стадии – денежной. На данном этапе происходит авансирование оборотного капитала в товарно-материальные ценности (производственные запасы). Кроме того, предприятие подготавливает необходимые условия для выпуска продукции . Далее оборотные средства переходят во вторую – производственную стадию. Здесь отмечается непосредственно производственная деятельность компании, т.е. создается новый продукт путем соединения трудовых и товарно-материальных ресурсов. Выходит, что производственные запасы превращаются в готовую продукцию, и начинается третья стадия кругооборота – товарная.

На третьей стадии осуществляется продажа произведенной продукции. Таким образом, происходит возмещение произведенных затрат (использованного оборотного капитала для создания готового товара) и получение денежных средств от покупателей. Таким образом, товарный капитал снова перевоплощается в капитал денежный, а предприятие получает прибыль от реализации конечного товара. Затем начинается новый кругооборот капитала .

Для устойчивого постоянного производственного процесса на предприятии оборотный капитал должен находиться в любое время в каждой из стадий кругооборота. Это непременно важная закономерность правильного и обоснованного управления оборотными средствами.

От того насколько эффективно происходит управление оборотными активами на предприятии, зависят результаты финансово-хозяйственной деятельности и, следовательно, финансовая устойчивость компании в целом . Однако в современных условиях большинство организаций малого и среднего бизнеса не уделяют должного внимания размещению средств в оборотный капитал, а сосредоточены в основном только на получении денежных средств.

Размещение средств в оборотный капитал должно происходить целесообразно и обдуманно. Так, приобретение материальных оборотных ресурсов (товарно-материальных ценностей) лучше финансировать за счет собственных средств компании . А при благоприятных условиях, за счет банковского кредита, используемого как финансовый рычаг, в том числе и для покрытия дополнительной потребности в данных активах. В дебиторской задолженности могут быть размещены средства, не превышающие кредиторскую задолженность компании. Денежные средства необходимо поддерживать на уровне нормальной плановой деятельности, включая резервы на случай непредвиденных расходов.

Однако в процессе распоряжения оборотными активами крайне важно знать, что каждый из компонентов оборотных активов имеет свои отличительные черты:

– нормирование запасов следует производиться на основе расчета необходимой партии закупа и среднесуточного остатка с учетом результативных методов контроля за их движением;

– под управление дебиторской задолженностью понимается не только анализ структуры и динамики ее состояния, удельного веса, состава, но и организация кредитной политики по отношению к клиентам компании, установление системы кредитных соглашений, а также постоянная проверка и контроль выполнения договорных условия покупателей;

– управление денежными средствами подразумевает не только поддержание уровня абсолютной ликвидности, но и нормализация среднего остатка денежных средств для создания непредвиденных резервов;

– грамотное управление налогами на предприятии невозможно без широкого использования нормативно-правовой базы .

Обеспечение эффективного функционирования компании требует экономически грамотного управления оборотными средствами, которое, во многом, определяется умением анализировать.

В современных экономических условиях компании встречаются с проблемами формирования оборотных средств. Поэтому приоритетной и чрезвычайно важной задачей для каждого предприятия является обеспеченность оборотным капиталом и его эффективное использование . Решение данной задачи напрямую связано с умением проводить анализ оборотного капитала, который позволяет обосновать потребность в нем, определить влияние различных причин на изменение эффективности использования оборотного капитала. Кроме того, предприятиям необходимо разрабатывать собственной политики для повышения эффективности и рационального использования оборотного капитала. Крайне важно, чтобы компания придерживалась четкой политики в отношении компонентов оборотного капитала. Основные направления такой политики должны рассматривать более детальное управление запасами, дебиторской задолженности, денежных средств и краткосрочных финансовых вложений для того, чтобы свести к минимуму возможность неоптимальных решений . Правильная выбранная политика оборотного капитала отражает корпоративные решения: от общего объема инвестиций, необходимого в текущие активы, так и общий уровень инвестиций, суммы инвестиций, необходимых в каждом виде оборотных активов.

При формировании политики управления оборотным капиталом необходимо учитывать специфику деятельности компании, в связи с тем, что различные компании имеют различные потребности в оборотном капитале .

Характерной особенностью оборотного капитала является скорость его оборота. Продолжительность оборота капитала показывает сколько раз за анализируемый период средства, инвестированные в оборотные средства, заново переходят в денежную форму. Снижение данного показателя в динамике характеризует предприятие положительно.

Кроме того, для оценки эффективности использования оборотных ресурсов необходимо рассчитать цикл оборотных активов (денежный цикл), включающий в себя оборачиваемость запасов, дебиторской и кредиторской задолженности. В российской практике при расчете данных показателей за анализируемы период берут годовые данные из бухгалтерского баланса.

Оборачиваемость запасов в днях характеризует в течение какого количества дней предприятию будет достаточно имеющихся товарных запасов. Уменьшение коэффициента оборачиваемости запасов может отражать накопление избыточных запасов. Большая оборачиваемость может выступать и отрицательным фактором, поскольку может свидетельствовать об исчерпывании товарно-материальных ресурсов.

Следующий компонент оборотных активов, который позволяет рассчитать денежный цикл – это дебиторская задолженность. Показатель показывает, за какое кол-во дней предприятие собирает всю дебиторскую задолженность в течение анализируемого периода. Он равен времени между продажей (отгрузкой) товара и получением наличных денег от покупателей.

Также необходимо рассчитать период оборачиваемости кредиторской задолженности предприятия в днях. Показатель оборачиваемости характеризует скорость оплаты предприятием своей задолженности перед различными контрагентами (поставщиками, персоналом, государством). Представляет среднее количество дней, в течение которого текущие обязательства компании остаются непогашенными.

Таким образом, данный коэффициентный анализ позволяет определить эффективность использования оборотного капитала и позволяет понять руководству предприятия, на какой стадии кругооборота капитала необходимо приложить наибольшие усилия и знания, чтобы уменьшить оборачиваемость запасов, дебиторской задолженности, а также оперативно управлять денежными средствами .

Управление оборотным капиталом играет важную роль в увеличении прибыльности предприятий. Фирмы могут достичь оптимального управления оборотным капиталом, маневрируя составом и структурой оборотных средств, придерживаясь необходимого нормирования по той или иной статьи активов.

Для эффективного управления оборотными активами компании, ее руководству следует придерживаться следующих рекомендаций:

1. Эффективно управлять денежными средствами, имеющимися в распоряжении компании. Управление денежными потоками играет важную роль в управлении оборотным капиталом. Балансирование денежных средств достаточно сложный процесс, в результате которого должны поддерживаться минимально требующиеся суммы наличности. Своего рода эти минимальные лимиты, представляют собой страховой запас, благодаря которому компания сможет произвести текущие срочные платежи, не прерывая производственный цикл. Недостаток денежной наличности может привести к остановке производственного цикла, а, следовательно, невыполнение договорных обязательств перед покупателями и заказчиками .

2. Контролировать наличие дебиторской задолженности. Увеличение дебиторской задолженности – представляет собой отток собственного оборотного капитала, но при этом также указывает о нарастании потенциальных доходов и повышении ликвидности. Необходимо относиться с особой осторожностью при чрезмерно высоком уровне дебиторской задолженности, так как данный фактор может привести компанию к остановке производственного цикла. Не следует допускать безнадежных долгов, путем более строгой проверки кредитоспособности новых покупателей и более тщательной проверки выполнения договорных обязательств, кредитных лимитов текущих клиентов.

3. Нормировать товарные и материально-производственные запасы. Вследствие того, что запасы являются самой неликвидной формой среди всего оборотного капитала, их излишний объем приводит к потере ликвидности и снижению платежеспособности компании. Это связано с тем, что при закупе чрезмерного количество товара увеличивается кредиторская задолженность компании. Происходит подрыв платежной дисциплины и денежные средства извлекаются из оборота. Кроме того, сверхнормативные товарные запасы влекут за собой увеличение складских расходов, связанных их с хранением, а также расходов на замену просроченного или испортившегося товара. Однако недостаток товара также может отрицательно сказываться на производственных и финансовых результатах компании. Их нехватка или отсутствие могут вызвать замедление или полную остановку производственного и финансового цикла. В связи с эти каждое предприятие должно стремиться к оптимальному количеству запасов и обеспечения производства вовремя и в полном объеме всеми необходимыми ресурсами, и в тоже время эти ресурсы не должны задерживаться на складах .

4. Держать на должном уровне размер кредиторской задолженности. При постоянном увеличении кредиторской задолженности, а также при наличии избыточных и залежалых товаров, компания не будет располагать достаточным количеством денежных средств для оперативного погашения своей финансовой задолженности. Если же кроме того предприятие допустило просроченную кредиторскую задолженность, то необходимо принимать меры к ее уменьшению. По действующему законодательству при непогашении долговых обязательств в течении 3-х месяцев предприятие может быть признано несостоятельным, поэтому необходимо установить причины неплатежей:

– наличие неоправданной дебиторской задолженности;

– отвлечение средств в излишние материальные запасы;

– низкий уровень рентабельности продукции .

В современных экономических условиях эффективное управление оборотным капиталом предприятия является приоритетным направлением роста конкурентных преимуществ компании на рынке сбыта предоставляемых услуг за счет уменьшения понесенных затрат на производственный цикл и привлечения дополнительных инвестиций.

Таким образом, рациональное использование оборотных средств играет важную роль в обеспечении устойчивой работы экономического субъекта, повышении уровня рентабельности производства. Ускорение оборота оборотного капитала позволяет высвободить значительные суммы и, таким образом, увеличить объемы производства без дополнительных финансовых вложений, а высвободившиеся средства использовать в соответствии с потребностями предприятия.

Ускорить оборачиваемость капитала можно путем:

1. Интенсификации производства – использования новейших разработок, механизации и автоматизации производственных процессов, максимального использования производственных мощностей), более полного использования всех ресурсов компании (трудовых, материальных и др.), повышения производительности труда ;

2. Улучшения организации материально-технического снабжения с целью бесперебойной поставки необходимых товарно-материальных ресурсов и уменьшения времени пребывания капитала на первой стадии производственного цикла;

3. Ускорения процесса отгрузки товара и оформления отгрузочных документов, а также уменьшения времени пребывания оборотного капитала в дебиторской задолженности.

Экономическая эффективность управления и использования оборотного капитала выражается в полезном результате, получаемом предприятием в процессе осуществления текущей деятельности. Финансовое состояние предприятий напрямую зависит от состояния оборотных средств, организации их движения с минимально возможной суммой для максимизации положительного финансового результата.

Библиографическая ссылка

Кичигина Е.Г. МЕТОДИЧЕСКИЕ ОСНОВЫ ЭФФЕКТИВНОГО УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ ОРГАНИЗАЦИИ // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 8-3. – С. 541-544;

URL: https://www.applied-research.ru/ru/article/view?id=7147 (дата обращения: 26.10.2020). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания» (Высокий импакт-фактор РИНЦ, тематика журналов охватывает все научные направления) «Современные проблемы науки и образования» список ВАК ИФ РИНЦ = 0.791 «Фундаментальные исследования» список ВАК ИФ РИНЦ = 1.074 «Современные наукоемкие технологии» список ВАК ИФ РИНЦ = 0.909 «Успехи современного естествознания» список ВАК ИФ РИНЦ = 0.736 «Международный журнал прикладных и фундаментальных исследований» ИФ РИНЦ = 0.570 «Международный журнал экспериментального образования» ИФ РИНЦ = 0.431 «Научное Обозрение. Биологические Науки» ИФ РИНЦ = 0.303 «Научное Обозрение. Медицинские Науки» ИФ РИНЦ = 0.380 «Научное Обозрение. Экономические Науки» ИФ РИНЦ = 0.600 «Научное Обозрение. Педагогические Науки» ИФ РИНЦ = 0.308 «European journal of natural history» ИФ РИНЦ = 1.369 Издание научной и учебно-методической литературы ISBN РИНЦ DOI

Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания» (Высокий импакт-фактор РИНЦ, тематика журналов охватывает все научные направления) «Современные проблемы науки и образования» список ВАК ИФ РИНЦ = 0.791 «Фундаментальные исследования» список ВАК ИФ РИНЦ = 1.074 «Современные наукоемкие технологии» список ВАК ИФ РИНЦ = 0.909 «Успехи современного естествознания» список ВАК ИФ РИНЦ = 0.736 «Международный журнал прикладных и фундаментальных исследований» ИФ РИНЦ = 0.570 «Международный журнал экспериментального образования» ИФ РИНЦ = 0.431 «Научное Обозрение. Биологические Науки» ИФ РИНЦ = 0.303 «Научное Обозрение. Медицинские Науки» ИФ РИНЦ = 0.380 «Научное Обозрение. Экономические Науки» ИФ РИНЦ = 0.600 «Научное Обозрение. Педагогические Науки» ИФ РИНЦ = 0.308 «European journal of natural history» ИФ РИНЦ = 1.369 Издание научной и учебно-методической литературы ISBN РИНЦ DOI

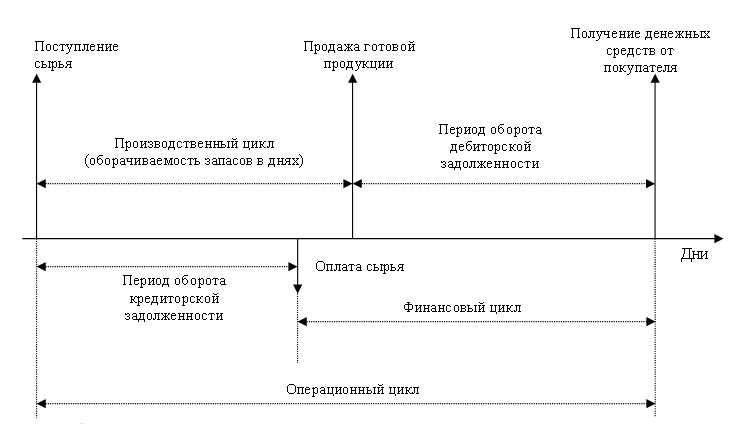

Любое промышленное предприятие проходит через цикл операционной деятельности, в течение которого закупаются материально-производственные запасы, производится готовая продукция и реализуется за наличные денежные средства или в кредит и, наконец, дебиторская задолженность погашается за счет поступлении денежных средств от клиентов. Этот цикл называется операционным. Операционный цикл отражает промежуток времени, в течение которого оборотные активы совершают полный оборот.

Рисунок №1. Взаимосвязь производственного и финансового циклов

В составе операционного цикла выделяют несколько компонентов:

-

Цикл оборота материально-производственных запасов (производственный цикл) – среднее время (в днях), необходимое для перевода материально-производственных запасов из формы материалов (сырья) в готовую продукцию и ее реализации. Таким образом, производственный цикл – это период времени, который начинается с момента поступления материалов на склад и заканчивается в момент отгрузки покупателю готовой продукции, которая была изготовлена из данных материалов.

-

Цикл оборота дебиторской задолженности – среднее время, необходимое для погашения покупателями дебиторской задолженности, возникшей в результате осуществления продаж в кредит.

-

Цикл оборота кредиторской задолженности – среднее время, проходящее с момента закупки материально-производственных запасов предприятием до момента оплаты счетов кредиторов.

На основе вышеприведенных компонентов рассчитывается финансовый цикл.

Финансовый цикл – это разрыв между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей (дебиторов). Иными словами, он характеризует отрезок времени, в течение которого полный оборот совершают собственные оборотные средства.

Финансовый цикл = Производственный цикл + Период оборота дебиторской задолженности — Период оборота кредиторской задолженности

Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Оно может произойти за счет ускорения производственного процесса (периода хранения материально-производственных запасов, снижения длительности изготовления готовой продукции и периода ее хранения на складе), ускорения оборачиваемости дебиторской задолженности, замедления оборачиваемости кредиторской задолженности.

В банковской практике операционный цикл рассматривается как:

Операционный цикл = Оборачиваемость запасов + Оборачиваемость дебиторской задолженности — Оборачиваемость кредиторской задолженности (в днях)

Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время, в течение которого денежные средства отвлечены из оборота, то есть финансовый цикл, уменьшается на среднее время обращения кредиторской задолженности. Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение операционного цикла может быть осуществлено за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет этих же факторов, так и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности.

После изучения материалов главы студент должен:

знать

- • ключевые термины, характеризующие оборотный капитал как стоимостную категорию;

- • технологию управления оборотным капиталом в процессе операционного и финансового циклов;

- • процедуры управления текущими финансовыми потребностями корпорации;

- • методические подходы к управлению запасами и дебиторской задолженностью в корпорациях;

- • порядок нормирования оборотных средств корпораций;

- • источники формирования и методику разработки бюджета оборотных активов корпораций;

уметь

- • учитывать все факторы, влияющие на состав и структуру оборотного капитала корпорации;

- • управлять оборотными активами в процессе операционного и финансового циклов;

- • выбирать правильную стратегию финансирования оборотного капитала, наиболее приемлемую для корпорации;

- • планировать потребность в источниках финансирования оборотных активов на определенный период;

- • нормировать потребность в финансировании оборотного капитала корпорации с целью организации реального оперативного финансового контроля;

владеть

- • методикой нормирования оборотных активов корпорации, т.е. определения потребности в инвестициях в оперативной деятельности;

- • методическим инструментарием для разработки и выбора политики комплексного управления оборотным капиталом и краткосрочными обязательствами;

- • технологией разработки бюджета оборотных активов корпорации;

- • графическими и другими методами анализа и контроля формирования и использования оборотного капитала корпорации.

Общая характеристика инвестиций в оборотный капитал

Ключевое место в реализации финансовой тактики корпорации занимают проблемы достаточности оборотного капитала, механизма его планирования, регулирования и финансирования, анализа эффективности использования. Долгосрочные финансовые решения не будут иметь успеха, если не заниматься краткосрочными хозяйственными операциями, например, по закупкам материальных ресурсов и сбыту готовой продукции.

Оборотный капитал (аналоги – оборотные активы, текущие активы) выражает совокупность имущественных ценностей, которые обслуживают текущую (операционную) деятельность корпорации и полностью потребляются в течение одного производственного цикла.

В бухгалтерском учете и отчетности оборотный капитал представлен термином «оборотные активы». С позиции бухгалтерского учета оборотными активами считают такие активы, которые могут быть трансформированы в денежные средства в течение одного года.

Инвестиции – вложения в оборотные активы – показывают во II разделе бухгалтерского баланса, а источники их финансирования – в III разделе «Капитал и резервы» и в V разделе «Краткосрочные обязательства».

Оборотные средства – денежные средства, авансированные в оборотные активы, которые непрерывно оборачиваются в течение одного года или одного производственного цикла. Они обеспечивают бесперебойность процесса производства и реализации готовой продукции, так как одновременно находятся на всех стадиях данного процесса в денежной, производительной и товарной формах.

Собственные оборотные средства представляют собой разницу между капиталом и резервами (итогом раздела III баланса) и внеоборотными активами (итогом раздела I баланса).

Чистый оборотный капитал выражает разницу между капиталом и резервами, увеличенными на сумму долгосрочных обязательств, и внеоборотными активами. Его определяют также как разность между оборотными активами и краткосрочными обязательствами. Знание указанных терминов помогает финансовой дирекции принимать правильные решения по регулированию размера собственных оборотных средств и чистого оборотного капитала в течение всего года.

Для оборотных средств как части авансированного капитала характерны следующие признаки:

- • они должны быть вложены заранее, т.е. авансированы до получения доходов;

- • оборотные средства в качестве наиболее ликвидных ресурсов не расходуются и не потребляются в производственном процессе (сырье и материалы и пр.), но они должны постоянно возобновляться в обороте;

- • абсолютная потребность в оборотных средствах зависит от вида и объема деятельности, условий снабжения и сбыта продукции и поэтому должна регулироваться финансовой службой корпорации.

Оборотные активы (средства) непосредственно вовлечены в процесс производства и реализации продукции, поэтому концепция управления ими сводится к обеспечению корпорации минимально достаточным объемом денежных средств для поддержания постоянной платежеспособности и ликвидности баланса.

Данная концепция включает в себя следующие элементы:

- • учет всех составляющих статей оборотных активов на каждую отчетную дату;

- • анализ состояния и причин, в силу которых у корпорации сложилось негативное положение с оборачиваемостью оборотных активов;

- • разработку и внедрение в практику работы экономических служб современных методов управления оборотными активами;

- • оперативный контроль состояния наиболее важных статей оборотных активов (запасов, дебиторской задолженности и денежных средств) в процессе производства и сбыта продукции.

На практике различают состав и структуру оборотных активов. Под составом оборотных активов согласно разделу II бухгалтерского баланса понимают совокупность образующих элементов (рис. 6.1).

Рис. 6.1. Состав оборотных активов корпорации

Структура оборотных активов характеризует удельный вес каждой статьи в их общем объеме. Ее устанавливают посредством вертикального анализа раздела II «Оборотные активы» баланса корпораций в динамике за ряд периодов.

Рекомендуемые значения запасов должны составлять 60–65%; дебиторской задолженности – 20–25; денежных активов – 20–10%.

Поскольку финансовые обязательства оплачивают наличными деньгами, поступающими на расчетный счет, то наиболее ликвидный элемент оборотных активов – наличные денежные средства. Финансовым менеджерам корпораций необходимо обеспечить достаточный объем наличных денег к моменту наступления платежей по обязательствам государству и партнерам.

Управление наличными денежными средствами преследует три основные цели:

- 1) увеличение скорости поступления наличных денег;

- 2) снижение времени на осуществление расчетных операций;

- 3) повышение отдачи от вложенных наличных денег (например, в краткосрочные ценные бумаги государства, от помещения денежных средств на депозитные счета в банках и др.).

Высокая ставка банковского процента по заемным средствам (10–12% годовых) приводит к необходимости осуществлять денежные операции прежде всего за счет выручки от реализации продукции. Внедрение компьютерных технологий позволяет финансовым менеджерам корпораций получить доступ к информации для составления ежемесячных (с подекадной разбивкой показателей) бюджетов движения денежных средств (по видам деятельности), а также отчетов об их исполнении и тем самым регулировать поступление и расходование денежных средств.

В современных условиях корпорациям предоставлена широкая самостоятельность в маневрировании оборотными средствами. Им предоставлено право определять плановую потребность в оборотных средствах и маневрировать ими в течение года. Корпорации также вправе реализовать неиспользуемые материальные ценности другим корпорациям по рыночным ценам. Результат от реализации учитывают в составе бухгалтерской прибыли (прибыли до налогообложения).

В распоряжении корпораций остается также экономия, полученная от ускорения оборачиваемости оборотных средств в качестве их внутреннего финансового резерва. За счет чистой прибыли (после налогообложения), исходя из учредительных документов, можно формировать резервный капитал, предназначенный для покрытия убытков и непредвиденных потерь. Чтобы выжить в рыночной среде, каждая корпорация обязана обеспечивать эффективное использование и ускорение оборачиваемости оборотных средств, поддерживать на достаточном уровне свою платежеспособность и ликвидность баланса.

Рабочий капитал в балансе

Производственная деятельность любой компании нуждается в постоянной финансовой поддержке. Обычно она финансируется за счет собственных или заемных средств, аккумулированных в фирме, совокупность которых именуют «рабочим» или «чистым оборотным» капиталом. Разберемся, что он представляет собой и как измеряется.

Понятие рабочего капитала

Чистый оборотный капитал – это доля оборотных активов, финансируемых из долгосрочных финансовых источников. Значение этого показателя определяется как разница между текущими активами предприятия и его краткосрочными обязательствами. Под текущими активами понимают денежные средства и имущество, оборачиваемое в деньги на протяжении одного производственного цикла или года, а краткосрочными обязательствами — задолженность фирмы, которую следует возвратить кредиторам в течение года.

В сущности, рабочий капитал отражает потенциальный денежный резерв фирмы – часть оборотных активов, которые остаются у организации в ситуации полной оплаты имеющихся текущих долгов, или запас финансовой прочности, позволяющий компании нормально работать, не опасаясь за надежность фирмы даже в самых критических обстоятельствах.

Оптимальная стоимость рабочего капитала устанавливается в соответствии с особенностями, спецификой и потребностями конкретного предприятия. Она зависит от многих факторов: масштабов деятельности, периода оборачиваемости МПЗ, задолженности дебиторов, условий предоставления займов и кредитов и т.п.

Рабочий капитал в балансе: формула расчета

Оборотный рабочий капитал – величина расчетная. Данные, необходимые для нахождения размера рабочего капитала, имеются в балансе компании, составленном на отчетную дату. В расчетах показателя (в зависимости от ситуации) задействуют несколько интерпретаций исчислений. Основная для рабочего капитала формула выглядит так:

где ОА – оборотные активы, КЗ – краткосрочная задолженность.

Замещая значения в формуле балансовыми показателями, получим формулу:

РК = стр. 1200 – стр. 1500,

где стр. 1200 – величина оборотных активов, указанная в строке 1200, а ст. 1500 представляет собой итоговую сумму краткосрочных обязательств фирмы по балансу.

К примеру, если стоимость оборотных активов по балансу предприятия (стр. 1200) составила 400 тыс. руб., а текущая задолженность (стр. 1500) – 150 тыс. руб., то величину рабочего капитала находят, подставив в формулу значения строк:

РК = 400 тыс.руб. – 150 тыс. руб. = 250 тыс. руб.

Другая, не менее распространенная для расчета чистого оборотного капитала формула:

где СК – собственный капитал компании, ДП – долгосрочные обязательства, ВА – внеоборотные активы. Трансформируя равенство, замещая значения в ней данными балансовых строк, получим формулу:

РК = стр. 1300 + стр. 1400 – стр. 1100

Например, при наличии собственного капитала в размере 600 тыс. руб., долгосрочных обязательств 200 тыс. руб. и величины внеоборотных активов в 250 тыс. руб., размер чистого рабочего капитала составит 550 тыс. руб. (600 + 200 – 250).

Объем рабочего капитала: значение показателя

На состоянии компании негативно сказывается не только недостаток чистого рабочего капитала, но и его излишек. Дефицит рабочего капитала провоцирует рост долгов из-за неспособности компании погасить кратковременные задолженности, а превышение над нормальной потребностью говорит о неэффективном использовании ресурсов и потерях прибыли.

Впрочем, судить об эффективности инвестиций в оборотный капитал по его абсолютным величинам довольно сложно. Для анализа используют расчетный показатель – коэффициент оборачиваемости капитала. Он показывает продуктивность вложенных средств в оборотный капитал (количество оборотов в году) и влияние инвестиций на увеличение продаж. Рассчитывают индикатор по формуле:

где ОП – объем продаж (выручка), значение которого фиксируется в строке 2110 отчета о финансовых результатах (ОФР).

Увеличение значения коэффициента свидетельствует о большей эффективности использования рабочего капитала. Рассмотрим на примере, какими критериями руководствуется экономист, рассчитывая и анализируя величину рабочего капитала и показатель его оборачиваемости по бухотчетности компании:

Рабочий капитал — показатель ликвидности компании

В экономической сфере показателем, характеризующим размер средств, которые не зависят от текущих обязательств, является рабочий капитал. Иными словами, он составляет долю финансов той или иной компании, которые не используются для погашения внешних или внутренних долгов на определенный период времени.

Общее понятие

Оборотный (рабочий) капитал получил свое название от английского термина Net Working Capital (NWC). Но в России более популярно другое его название – собственные оборотные средства. Они показывают, каким капиталом располагает организация или компания для обеспечения своей деятельности в финансовом плане.

Если кратко разобрать понятие «рабочий капитал», то данный показатель представляет собой разницу между количеством текущих средств и текущих обязательств. Размеры ее и определяют ликвидность фирмы. Если рабочий капитал увеличивается, то это свидетельствует о росте ликвидности фирмы, что ведет и к повышению ее кредитоспособности. Но здесь существует и обратная сторона медали. В случае слишком высокого рабочего капитала возникают сомнения относительно правильности экономической политики, проводимой руководством компании.

Формула расчета

Оптимальная стоимость рабочего капитала (или сумма оборотного капитала) рассчитывается в зависимости от индивидуальных потребностей конкретной организации и масштабов ее деятельности. Также имеют значение особенности работы, сроки оборачиваемости запасов, сумма краткосрочной задолженности, условия привлечения кредитов, займов и пр. Как показывает практика, отрицательно может повлиять как лишний оборотный капитал, так и нехватка оборотных средств.

Чтобы посчитать, какую величину должен иметь рабочий капитал, существует простая формула. От оборотных средств необходимо отнять краткосрочные обязательства, и в результате мы получим искомое значение. Можно воспользоваться и другим, не менее верным способом. К собственным оборотным средствам приплюсовываем долгосрочные обязательства и от полученной суммы отнимаем внеоборотные активы.

Как управлять рабочим капиталом

Сложность управления NWC заключается в том, чтобы рабочий капитал постоянно сохранял оптимальное значение. Что означает оптимальное? Имеется в виду такая величина, которая бы позволяла компании выполнять все функции и безостановочно заниматься основной деятельностью.

В то же время не стоит слишком завышать показатель, поскольку это может завершиться выводом из оборота значительной части денежных средств. Управление рабочим капиталом идет параллельно с правильным финансовым менеджментом, который включает несколько пунктов:

- Определение общей потребности в оборотном капитале.

- Обозначение уровня инвестиций в данный показатель.

- Определение источников финансирования.

- Анализ влияния рабочего капитала на доходы и на повышение ценности предприятия.

Исходя из всего вышеперечисленного, менеджеры, которые занимаются управлением рабочего капитала, в принципе, работают на поддержание ликвидности фирмы.

Причины понижения рабочего капитала

Нередко бывают случаи, когда в организации текущие активы практически равняются сумме краткосрочной задолженности. Это может привести к тому, что фирму объявят банкротом. Здесь необходима четкая работа ведущих менеджеров, задача которых — следить за показателем. Если наблюдается такая тенденция, что рабочий капитал постепенно снижается, это свидетельствует о нерациональном использовании средств.

Причины снижения могут быть самые разные, среди которых — падение объемов продаж, что, в свою очередь, провоцирует уменьшение дебиторской задолженности. В этом случае снизится баланс текущих активов, а за ними — и величина рабочего капитала.

О чем говорит рабочий капитал?

Зачастую у крупной компании или корпорации имеется множество инвесторов, которые заинтересованы в ее плодотворной работе. Благодаря показателям рабочего капитала они могут увидеть реальную картину эффективности или неэффективности операционной деятельности компании.

Например, если дебиторскую задолженность собирают в медленном темпе, то это приводит к повышению рабочего капитала и неэффективной деятельности. Также негативно может сказаться и нерациональное инвестирование средств, за счет чего повысится показатель рабочего капитала. Описываемый индикатор стоит рассматривать за несколько отрезков времени, чтобы сравнивать и делать анализ.

Движение капитала

В коммерческих организациях имеет место движение капитала, рабочей силы как внутри страны, так и на международном уровне. В частности, движение оборотных средств наблюдается в инвестировании, в том числе зарубежном, для получения прибыли. Помимо этого, на сегодняшний день фирмы пользуются межбанковскими экспортными кредитами. Интересно то, что государственные власти оставляют за собой право на контроль за международным перемещением капитала, даже если он принадлежит частным либо юридическим лицам.

Работающий капитал

Работающий капитал (working capital)—разница между текущими активами и текущими пассивами. Ср. Оборотные средства.

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело . Л. И. Лопатников . 2003 .

Смотреть что такое «Работающий капитал» в других словарях:

работающий капитал — Разница между текущими активами и текущими пассивами. Ср. Оборотные средства. Тематики экономика EN working capital … Справочник технического переводчика

КАПИТАЛ — (capital) 1. Созданные людьми средства производства. Средствами производства называют товары, предназначенные для использования в процессе производства, например машины и оборудование. Начисление износа капитала (capital consumption) означает… … Экономический словарь

Капитал — (Capital) Капитал это совокупность материальных, интеллектуальных и финансовых средств, используемых для получения дополнительных благ Определение понятия капитала, виды капитала, рынок капитала, кругооборот капитала, проблема оттока… … Энциклопедия инвестора

Капитал — У этого термина существуют и другие значения, см. Капитал (значения). Капитал (от лат. capitalis главный, главное имущество, главная сумма) совокупность активов, используемых для получения прибыли в будущем. Направление… … Википедия

Капитал (экономика) — Капитал (от лат. capitalis главный, главное имущество, главная сумма) совокупность товаров, имущества, активов, используемых для получения прибыли, богатства. В более узком смысле это источник дохода в виде средств производства (физический… … Википедия

капитал — (от франц., англ. capital, от лат. capitalis главный) в широком смысле это все, что способно приносить доход, или ресурсы, созданные людьми для производства товаров и услуг. В более узком смысле это вложенный в дело, работающий источник дохода … Словарь экономических терминов

КАПИТАЛ — (лат. capitalis главный) в широком смысле это все, что способно приносить доход, или ресурсы, созданные людьми для производства товаров и услуг В более узком смысле это вложенный в дело, работающий источник дохода в виде средств производства… … Энциклопедический словарь экономики и права

Работающий не по найму — SELF EMPLOYED Собственник компании, использующий свой труд и управленческие способности как ресурсы для производства товаров или услуг. Человек в этом случае берет на себя весь риск предпринимательской деятельности и вкладывает в нее собственный… … Словарь-справочник по экономике

Денежный капитал — Капитал (от лат. capitalis главный, главное имущество, главная сумма) совокупность товаров, имущества, активов, используемых для получения прибыли, богатства. В более узком смысле это источник дохода в виде средств производства (физический… … Википедия

Физический капитал — Капитал (от лат. capitalis главный, главное имущество, главная сумма) совокупность товаров, имущества, активов, используемых для получения прибыли, богатства. В более узком смысле это источник дохода в виде средств производства (физический… … Википедия

Business-Qlik for Working Capital Cashboard: управление рабочим капиталом

Данное решение предназначено для управления оборотным капиталом предприятия. Оно позволит повысить ликвидность организации и поддерживать оборотный капитал на оптимальном уровне.

Основными признаками, свидетельстующими о необходимости оптимизации, являются увеличение долговой нагрузки, рост просроченной задолженности и снижение уровня оборачиваемости товарных запасов, различия в динамике показателей деятельности и изменениях оборотного капитала.

BI CONSULT предлагает разносторонний подход, направленный на быстрое достижение результатов и долгосрочное повышение эффективности управления оборотным капиталом. Оптимизация оборотного капитала осуществляется путем внедрения системы бизнес- анализа по всем направлениям деятельности организации, включая продажи, закупки, управление запасами, дебиторской и кредиторской задолженностью, а также свободными денежными средствами.

Оптимизация оборотного капитала позволит компании высвободить 15% — 30% от его первоначального объема. Еще 10–15% денежных средств даст централизация управления финансовыми ресурсами.

Оптимизация оборотного капитала

Подход разработан с учетом всех взаимозависимостей компонентов оборотного капитала:

продажи и дебиторская задолженность

оптимизация процесса планирования продаж;

стандартизация и оптимизация ценообразования и условий оплаты;

разработка и внедрение процедур контроля в системе ценообразования, предоставления скидок, исполнения отгрузок и мониторинга дебиторской задолженности;

контроль сбора дебиторской задолженности;

запасы и производство

оптимизация процесса планирования производства;

оптимизация процесса управления уровнем запасов;

разработка и внедрение процедур контроля в процесс управления запасами;

закупки и кредиторская задолженность

оптимизация процесса планирования закупок;

консолидация поставщиков, оптимизация процесса закупок и осуществления выплат поставщикам;

разработка и внедрение процедур контроля в системе закупок.

Комплексная система планирования продаж, подготовки запасов, производства и закупок позволяет максимально оптимизировать компоненты оборотного капитала.

Система финансовой отчетности и показателей деятельности, включающая необходимые показатели и финансовые ограничения, позволяют оперативно отслеживать состояние оборотного капитала.

Тщательно продуманный набор мероприятий по оптимизации оборотного капитала позволяет выработать в компании культуру эффективного использования денежных средств за счет внедрения соответствующих контрольных процедур.

сколько замороженных в операционном цикле денежных средств можно высвободить, не снижая эффективности и не сокращая объема операций?

каковы оптимальные показатели оборачиваемости запасов, дебиторской и кредиторской задолженности и как их достичь?

какова реальная потребность компании в денежных средствах и какие инструменты управления помогут эту потребность уменьшить?

Выгоды от внедрения решения Business-Qlik for Working Capital Cashboard

Конвертация оборотного капитала в денежные средства.

Быстрый, измеримый эффект без существенного отвлечения ресурсов.

Улучшение положения с кредиторской и дебиторской задолженностью.

Сокращение и нормирование запасов, контроль запасов на оптимальном уровне.

Улучшение эффективности управления оборотным капиталом и контроля его состояния.

Возможность краткосрочного скользящего планирования движения денежных средств по отдельным предприятиям и по компании в целом.

Основные особенности методологии:

реализация быстрых решений в кратчайшие сроки;

комплексный подход, учитывающий взаимозависимость продаж, закупок, уровня запасов и управления дебиторской и кредиторской задолженностью, что позволяет достичь наилучшего результата;

повышение эффективности процессов управления оборотным капиталом и оптимизация процессов планирования продаж и закупок, обеспечивающие оптимальный уровень оборотного капитала;

эффективные контрольные процедуры, направленные как на исполнение процессов, так и на выявление недостатков с целью обеспечения непрерывного повышения эффективности процессов;

С целью достижения максимального эффекта от оптимизации оборотного капитала мы формируем команду специалистов, обладающих необходимым опытом, экспертными знаниями и навыками в области финансов, управления продажами и закупками, а также построения системы внутреннего контроля и оптимизации налогообложения.

Определение

Рабочий капитал – дословный перевод принятого на западе термина » working capital» (также используется понятие «чистый рабочий капитал»). В российской практике показатель известен под названием «собственные оборотные средства». Рабочий капитал – размер капитала, который имеется у организации для финансирования его текущей деятельности (т.е. приобретения оборотных активов в ходе нормально производственного цикла).

Расчет (формула)

Формула расчета рабочего капитала следующая:

Рабочий капитал = Оборотные активы – Краткосрочные обязательства

Другой способ получить точно такое же значение:

Рабочий капитал = (Собственный капитал + Долгосрочные обязательства) — Внеоборотные активы

Подробней о показателе рабочего капитала см. в статье к термину «собственные оборотные средства».

Управление рабочим капиталом

Управление рабочим капиталом состоит в контроле его величины таким образом, чтобы она была оптимальной. Под оптимальной понимается такая величина рабочего капитала, которая, с одной стороны, позволяет предприятию вести нормальную бесперебойную операционную деятельность, с другой — не раздута до такой степени, что замораживает, выводит из оборота значительные средства организации.