Реестр по НДС по экспорту

Содержание

- Что экспортировали из России в 2018 году:

- Топ-10 стран, покупающих российские товары в 2018 году:

- Подтверждение НДС при экспорте

- Когда сдавать документы на 0% НДС

- Простые шаги к подтверждению нулевой ставки НДС

- Как вести учет экспорта товаров

- Учет операций по экспорту товаров: необходимые документы

- Бухгалтерский учет экспорта товаров

- Особенности налогового оформления

- Учет экспорта товаров за пределы Таможенного союза

- Автозаполнение «Реестра по НДС: Приложение 5» в «1С:Бухгалтерии 8» (ред. 3.0)

- Что такое возмещение НДС

- Когда налогоплательщик применяет общий порядок возмещения НДС

- Как возместить НДС в заявительном порядке в 2019-2020 годах

- Почему может быть отказано в сумме НДС к возмещению

- Как возместить НДС, если 3-летний срок истек

В России существует несколько категорий поставщиков товаров и услуг, которые имеют нулевую ставку НДС. Прежде всего, это армия экспортеров, которая дает ежемесячный оборот в десятки миллиардов долларов. Например, товарооборот России в декабре 2018 был равен 61 млрд долларов, из них на экспорт пришлось 40,7 млрд долларов. Как подтвердить нулевую ставку НДС, в какие сроки, почему 0 % НДС и отсутствие НДС – это не одно и то же. Как подтвердить нулевую ставку НДС при помощи системы СБИС? Читайте подробности в нашей статье.

Не за горами тридцатилетие налога на добавленную стоимость в России. В 2022 году ему исполнится 30 лет. Стартовал этот налог с планки в 28%, за годы опустился до 18%, с 2019 года вновь вырос — до 20%. Это ставка налога по умолчанию, но есть немалый перечень плательщиков НДС, для которых ставка ниже – 10 % и 0%. Ставка 10% распространяется товары, перечисленные п. 2. стать 164 НК РФ, среди них продовольственные товары, товаров для детей, периодические печатные издания, книжная продукция по темам образования, науки и культуры, медицинские товары.

Нулевая ставка НДС, которой посвящен п. 1 ст. 164 НК РФ, призвана простимулировать прежде всего экспортную деятельность, она касается экспортеров и некоторые бизнесы, напрямую или косвенно связанные с ней. А также космическую, транспортную и еще несколько видов деятельности. Подавляющая доля плательщиков 0% НДС – экспортеры.

Какие товары и услуги облагаются нулевой ставкой НДС:

- товары, вывезенные в режиме экспорта,

- товары, находящиеся в режиме свободной таможенной зоны,

- товары, относящиеся к космической деятельности,

- драгоценные металлы,

- товары для дипломатического использования,

- припасы (а именно — топливо и горючее для морских и воздушных судов),

- международные перевозки,

- авиаперевозки в Крым и Севастополь (до 2025 года),

- авиаперевозки на территорию ДФО (Дальневосточного федерального округа) и в Калининградскую область.

Около 500 млрд. долларов – объем экспортного рынка РФ в 2018 году

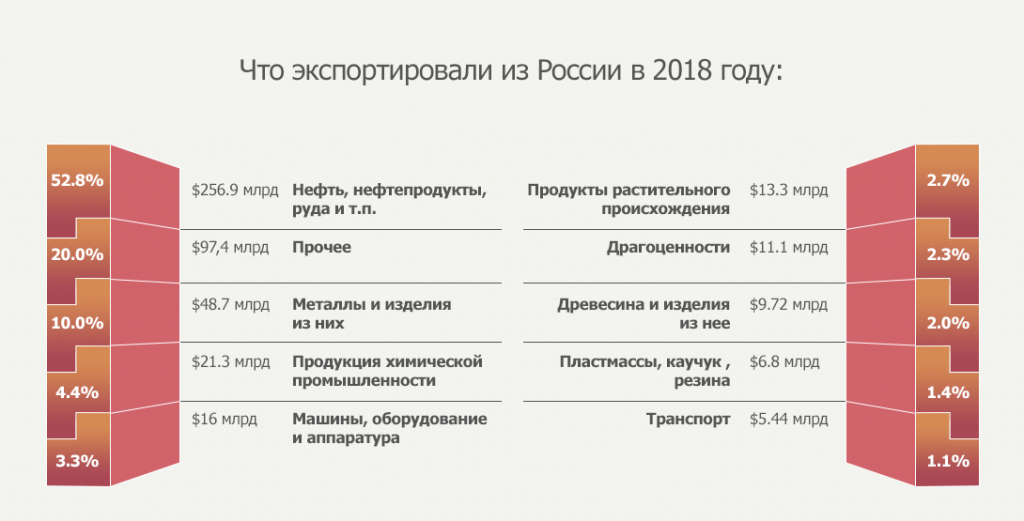

Что экспортировали из России в 2018 году:

Источник: Ру-стат, данные за период декабрь 2017 — декабрь 2018 гг.

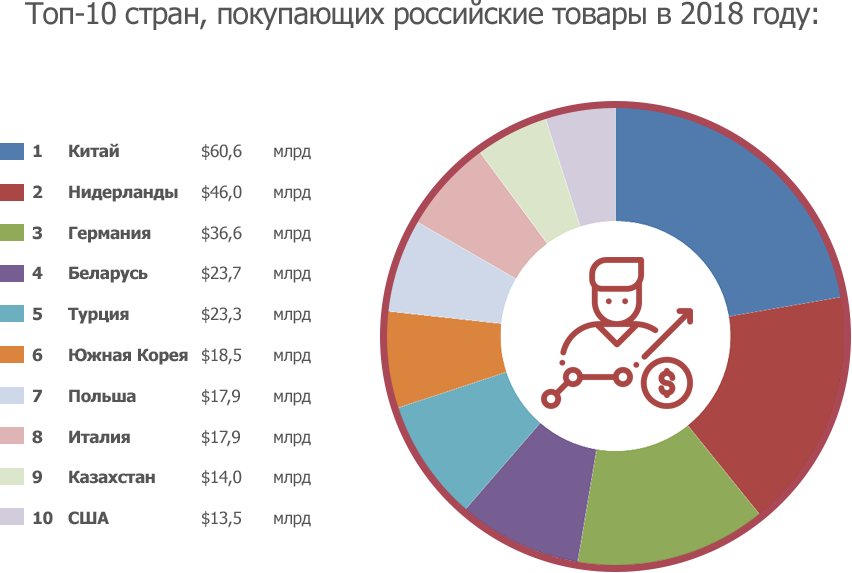

Топ-10 стран, покупающих российские товары в 2018 году:

Источник: Ру-стат.

Подтверждение НДС при экспорте

Налоговая ставка при вывозе товаров из России составляет 0 %, и это не то же самое, что отсутствие ставки НДС. Экспортеры являются его плательщиками, они не освобождены от НДС. А это значит, что они должны сдавать декларации, подтверждать попадающие под нулевую ставку НДС операции. И они имеют право на налоговый вычет. В этом ключевое отличие 0% НДС от необлагаемых НДС товаров и услуг.

Подтверждение нулевой ставки НДС осуществляется с помощью налоговой декларации по НДС вместе с собранным пакетом документов, прописанным для каждого вида плательщиков в с. 165 НК РФ. Основными документами, которые подтверждают право на применение нулевой ставки НДС при вывозе товаров на экспорт являются контракт, таможенные декларации, а также транспортные и иные документы, заверенные таможенными структурами.

- Контракт.

Контракт или копия контракта с иностранным покупателем на поставку экспортируемых товаров или на выполнение работ (оказание услуг), связанных с вывозом товаров (ввозом товаров). Очень важный нюанс: если за границу вывозятся товары, покупателем которых является российская организация, применять нулевую ставку НДС нельзя.

С 2016 года контракт разрешено подавать не только как один документ. Его могут заменить несколько документов. Если же контракта или ряда других документов, подтверждающих сделку, у организации нет, она также не может претендовать на нулевую ставку НДС.

- Таможенная декларация.

Таможенные декларации или их копии являются обязательными документами для подтверждения права на применение нулевой ставки НДС. В исключительных случаях — если таможенное декларирование не производится, вместо таможенных деклараций в ФНС предоставляются документы, подтверждающие факт оказания услуги. Таможенная декларация должны быть заверена штампом таможни.

С конца 2015 года вместо бумажных таможенных деклараций экспортеры могут подавать в налоговые инспекции их электронные реестры. В ходе налоговой проверки у налогоплательщика могут быть запрошены документы, внесенные в реестр. На документах должны быть «визы» таможенной службы РФ. В случае запроса документы надо предоставить не позднее срока в 20 календарных дней.

- Транспортные и сопроводительные документы.

Данная категория документов также является обязательной. Документы должны подтверждать факт вывоза товаров за пределы России. Исключение составляет вывоз товаров трубопроводным транспортом или по линиям электропередач – при таких вариантах экспорта копии транспортных и товаросопроводительных документов не представляются. Как и таможенную декларацию, компании могут подавать в ФНС электронные реестры сопроводительных документов. Транспортные и сопроводительные документы также должны быть заверены таможней.

Когда сдавать документы на 0% НДС

Заявить об операции в ФНС, облагаемой нулевым НДС, необходимо не позднее 180 календарных дней с момента получения товаром таможенного экспортного статуса. Если налогоплательщик не представит указанные выше документы или их копии, экспортные сделки будут облагаться по другим ставкам НДС – 10% или 20%, в зависимости от категории товара или услуги.

Если опоздавший налогоплательщик все же представит в ФНС документы, которые подтвердят его право на нулевую налоговую ставку по НДС, уплаченные суммы налога ему будут возвращены. А вот за просроченное время — с момента отгрузки до даты фактического подтверждения обоснованности нулевой ставки налога, начислят пеню за каждый день просрочки.

Кроме того, с 2018 года экспортеры вправе самостоятельно отказаться — в силу своих причин — от нулевой ставки по НДС. Отказаться можно только по всем экспортным операциям сразу.

Простые шаги к подтверждению нулевой ставки НДС

Экспортер вправе сам решить – в каком виде подавать документы, подтверждающие 0 ставку НДС – на бумаге или в электронном виде через телекоммуникационные каналы связи. На стороне электронных документов – простота, быстрота, точность.

Стоит помнить, что электронный формат документов не носит свободный характер, реестры имеет утвержденные шаблоны.

Не «проспать» подачу пакета документов на 0% НДС, не запутаться в формах, проследить точность отчетности может помочь сервис СБИС Электронная отчетность.

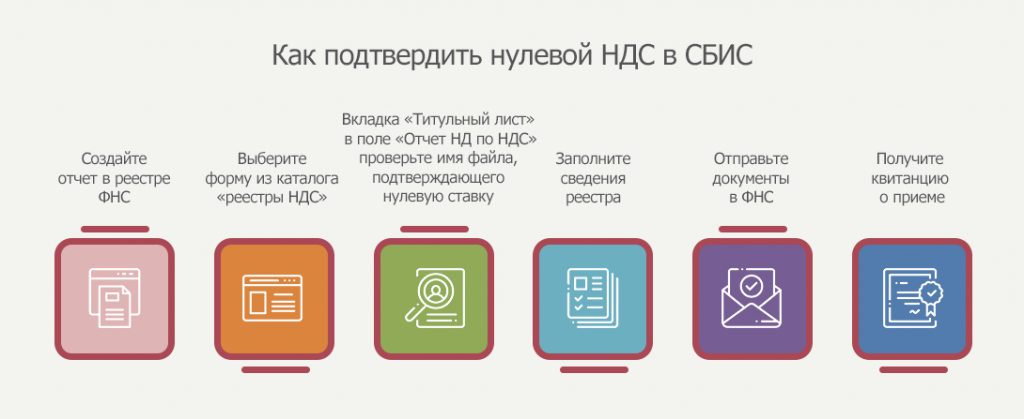

Как подтвердить нулевой НДС в СБИС:

- Шаг 1. Создайте отчет в реестре ФНС.

- Шаг 2. Выберите форму из каталога «реестры НДС».

- Шаг 3. На вкладке «Титульный лист» в поле «Отчет НД по НДС» должно быть указано имя файла, подтверждающего нулевую ставку. После этого выбирайте «далее» и переходите к реестру.

- Шаг 4. Заполните сведения реестра. Через «Добавить» выбирайте реестр с соответствующим перечнем операций.

- Шаг 5. Отправьте документы в ФНС.

- Шаг 6. Получите квитанцию о приеме, без нее пакет документов не будет считаться сданным.

- Для сдачи документов через ТКС необходима электронная подпись. Заказать ее можно в нашем Магазине ЭЦП. Это быстро, надежно и доступно.

Узнать больше о подаче отчетности по нулевой ставке НДС вы можете у наших специалистов.

Предприятия, ведущие экспортную деятельность, обязаны вести отдельный бухгалтерский учет по внешнеторговым операциям, налогообложение которых имеет свои особенности. Ниже рассмотрены основные положения законодательства РФ, регламентирующие учет экспорта товаров, а также приводятся ответы на часто возникающие в связи с ним вопросы.

Как вести учет экспорта товаров

Под экспортом в экономике понимают вывоз товаров за границу для продажи или переработки. Вывозимый за пределы государства товар фиксируется таможенной службой и оформляется соответствующими документами. Документы, учитывающие и сопровождающие экспорт товаров за границу РФ, должны быть оформлены в соответствии с действующими законами России.

Основными законами, регулирующими внешнеторговую деятельность, являются Федеральный закон «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12 и закон «Об основах государственного регулирования внешнеторговой деятельности» от 08.12.2003 N 164-ФЗ.

В законе № 173-ФЗ определены:

-

права и обязанности лиц, участвующих во внешнеэкономических операциях;

-

органы валютного регулирования и органы валютного контроля;

-

права и обязанности органов и агентов валютного контроля.

В соответствии с Федеральным законом № 164-ФЗ товары попадают под таможенную процедуру экспорта, если соблюдены следующие условия:

-

для сделок, на которые не распространяются установленные законом льготы, уплачены все экспортные таможенные пошлины;

-

соблюдены все ограничения и запреты;

-

для товаров, включенных в сводный перечень, представлен сертификат о происхождении.

Читайте статью: Современная структура экспорта России

Учет операций по экспорту товаров: необходимые документы

При экспорте из России товар вывозится за границу Российской Федерации для последующей его переработки или продажи, то есть без права на возврат. Экспорт сопровождается уплатой пошлин. Их размер зависит от разных причин и, в частности, определяется стоимостью экспортируемого товара, которая заявлена в таможенной декларации. При осуществлении экспортных операций существует определенный порядок действий.

Учет отгрузки и продажи товаров на экспорт ведется отдельно от учета деятельности предприятия на территории РФ. В документообороте используются первичные документы, подтверждающие отгрузку товара, его оплату, услуги посредников.

Все товары, перемещаемые за границу РФ, подлежат обязательному таможенному оформлению, которое может осуществляться:

-

самим экспортером,

-

его таможенным представителем,

-

иным лицом на основании доверенности.

К предъявляемой таможенному органу декларации прилагается пакет подтверждающих документов. Допускается предоставление документов в копиях, при этом таможенный орган вправе проверить любую из них на ее соответствие оригиналу.

Читайте статью: Таможенный транзит товаров

Бухгалтерский учет экспорта товаров

Для получения достоверной информации бухгалтерский учет экспорта товаров ведется на отдельных субсчетах, что позволяет разделить в учете обычную и внешнеэкономическую деятельности. К особенностям бухгалтерского и налогового учета экспорта товаров относятся:

1. Расчеты по экспортному контракту чаще всего проводятся в иностранной валюте. Для этого нужно:

-

открыть валютные счета, на каждую валюту в отдельности, и использовать в учете счет 52 для расчетов с контрагентом: Дт 52 Кт 62;

-

освоить операции купли-продажи валюты и отражать их в отчете, используя для этой цели счет 57 (или счет 91 в зависимости от принятой учетной политики):

Дт 57 Кт 52;

Дт 51 Кт 57;

Дт 91 Кт 57 или Дт 57 Кт 91;

-

вести учет расчетов по каждой сделке одновременно в двух валютах: иностранной и российской;

-

проводить переоценку валютных остатков и задолженности контрагентов (в валютном выражении) как на дату совершения операции , так и на отчетную дату, с применением для этого счета 91: Дт 91 Кт 52, 62 или Дт 52, 62 Кт 91.

2. Учет экспорта товаров ведется предприятием отдельно от остального учета, что обусловлено, с одной стороны, требованиями законодательства, а с другой – необходимостью достижения следующих целей, которые включают:

-

разделение данных по учету экспорта товаров от информации по деятельности, облагаемой НДС по другим ставкам или освобожденной от этого налога (п. 4 ст. 149 и п. 1 ст. 153 НК РФ);

-

контроль над полнотой поступления оплаты от зарубежных контрагентов (п. 1 ст. 19 ФЗ «О валютном регулировании…» от 10.12.2003 № 173-ФЗ);

-

использование возможности не начислять НДС по авансам, которые поступили от зарубежных покупателей (п. 1 ст. 154 НК РФ);

-

контроль соблюдения сроков, необходимых для подтверждения права на использование нулевой ставки (п. 9 ст. 165 НК РФ);

-

отслеживание момента перехода права собственности на товар в том случае, если, согласно международным правилам толкования торговых терминов «Инкотермс», он не совпадает с моментом отгрузки;

-

правильное соотнесение объемов отгрузок, что необходимо при вычислении НДС.

3. Возникают дополнительные операции по учету экспорта товаров:

-

расчет по таможенным пошлинам и сборам (счет 76):

Дт 76 Кт 51 (52);

Дт 44 Кт 76;

-

в случае несовпадения моментов перехода собственности на товар с моментом отгрузки, для ее учета применяется счет 45:

Дт 45 Кт 41 (43);

Дт 90 Кт 45;

-

восстановление НДС, принятого к вычету, а затем отнесенного к экспортным операциям (п. 6 ст. 166 НК РФ);

-

пени и штрафы за НДС по не подтвержденному в срок экспорту начисляются на Дт 91 Кт 68;

-

для неподтвержденного экспорта НДС списывается в прочие расходы ( Дт 91 Кт 19), спустя три года с даты завершения налогового периода, в котором была совершена соответствующая отгрузка.

Самое трудоемкое в бухгалтерском учете экспорта товаров – это проводки НДС. Правильность ведения учета НДС дает возможность получения вычета по налогу, в случае подтверждения права на применение нулевой ставки НДС. В связи с этим следует обратить особое внимание на:

-

учет налога, относящегося к прямым затратам по экспорту;

-

распределение НДС по косвенным затратам для определения его части, приходящейся на экспорт;

-

правильность оформления документов, касающихся НДС;

-

соблюдение сроков подготовки документов, подтверждающих право на налоговые вычеты;

-

восстановление НДС, принятого к вычету, а затем отнесенным к экспортным операциям;

-

соблюдение установленных сроков учета налога при экспорте товаров по неподтвержденным, а также по подтвержденным позднее поставкам;

-

высокую вероятность несовпадения периодов учета отгрузки на экспорт для целей налога на прибыль и подтверждения права на вычет НДС по ней, что приводит к несоответствию налоговых баз по прибыли и НДС в одном и том же налоговом периоде.

НДС по экспортным затратам накапливается на счете 19 с его выделением на специальный субсчет: Дт 19 Кт 60.

Ранее принятый к вычету налог, при учете экспорта товаров, восстанавливается на момент их отгрузки проводкой: Дт 19 Кт 68.

Налог по косвенным затратам, перераспределяется на счете 19 с переносом экспортной части налога на субсчет: Дт 19 Кт 19.

Если появляются документы, подтверждающие возможность применения вычета, то со счета 19 производится списание налога в соответствующем документам размере: Дт 68 Кт 19.

Налог на неподтвержденный в срок экспорт начисляется на субсчет счета 19: Дт 19 Кт 68.

При этом налог по затратам, относящийся к нему, принимается к вычету: Дт 68 Кт 19.

Пени и штрафы по НДС по не подтвержденному в срок экспорту начисляются на Дт 91 Кт 68.

Если в дальнейшем экспорт подтверждается, то эта часть налога принимается к вычету (п. 10 ст. 171, п. 3 ст. 172 НК РФ): Дт 68 Кт 19.

Для неподтвержденного экспорта НДС списывается в прочие расходы – Дт 91 Кт 19 – спустя три года с момента завершения налогового периода, в котором была совершена соответствующая отгрузка.

Читайте статью: Анализ экспорта России

Особенности налогового оформления

При пересечении товаром границы экспортер начисляет и уплачивает НДС по обычной ставке. Базой для расчета НДС является сумма, складывающаяся из стоимости товара согласно декларации, а также пошлины и акциз. Если НДС не уплачен, то товар не сможет покинуть зону временного хранения на таможне. При задержке платежа на невыплаченную сумму начисляется пени. При последующем подтверждении экспорта сумму уплаченного «неподтвержденного» НДС экспортер вправе принять к вычету, если выполняются следующие условия:

-

Товар оприходован на учет.

-

Выручка от операций с товаром облагается НДС.

-

На товар и его транспортировку собраны все первичные документы.

-

Таможенный НДС уплачен полностью.

Если используется упрощенная схема налогообложения, то при учете экспорта товаров НДС к вычету не применяется. В этом случае действия с НДС зависят от того, какой объект налогообложения используется. Если в качестве объекта налогообложения используются «доходы», то НДС включается в стоимость товара или основного средства. При применении схемы «доходы минус расходы» сумма налога включается в состав затрат, уменьшающих налогооблагаемую базу.

Учет экспорта товаров за пределы Таможенного союза

Ниже приведена таблица с вопросами, касающимися экспорта товаров, налогового и бухгалтерского учета экспортных операций, наиболее часто возникающими в практической деятельности экспортеров. По каждому из них в таблице даются ссылки на соответствующие правовые акты, в которых можно найти ответы на них. Речь идет об учете отгрузки и продажи товаров на экспорт за пределы Таможенного союза.

Для детального анализа учета экспорта товаров требуется большой объема информации о рынке, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20.

Заказать обратный звонок

Автозаполнение «Реестра по НДС: Приложение 5» в «1С:Бухгалтерии 8» (ред. 3.0)

Один из самых востребованных пользователями реестров — Реестр по НДС: Приложение 5 (реестр полных таможенных деклараций, транспортных, товаросопроводительных документов) заполняется автоматически начиная с релиза 3.0.43.50 «1С:Бухгалтерии 8».

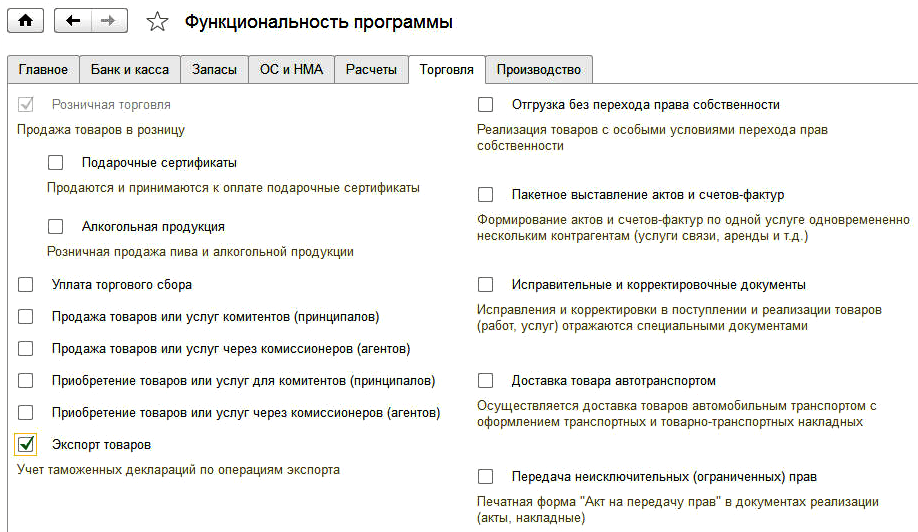

Для использования возможностей программы по учету грузовых таможенных деклараций при экспорте, а также для автоматического формирования реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки налога на добавленную стоимость, в разделе Главное —> Функциональность на закладке Торговля необходимо установить флаг Экспорт товаров (рис. 1).

Рис. 1. Настройка функциональности по учету таможенных деклараций по экспорту

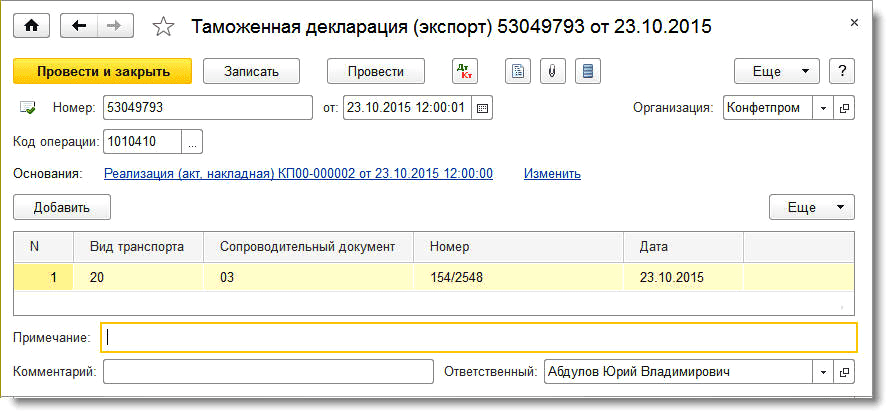

Для регистрации таможенных деклараций и товаросопроводительных документов, подтверждающих вывоз товаров за пределы Российской Федерации, предназначен документ Таможенная декларация (экспорт) (рис. 2), доступ к которому осуществляется по одноименной гиперссылке из раздела Продажи.

Рис. 2. Таможенная декларация (экспорт)

В шапке документа указываются следующие реквизиты:

- Номер — регистрационный номер таможенной декларации (полной таможенной декларации);

- Код операции — код операции согласно Приложению № 1 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@, которым утверждена форма декларации по НДС, порядок ее заполнения и формат представления в электронной форме;

- Основания – документы реализации по ставке 0 %, к которым оформлена грузовая таможенная декларация.

В табличной части (Сопроводительные документы) указываются следующие реквизиты:

- Вид транспорта — код вида транспорта, которым товары вывозились с территории Российской Федерации (значение необходимо выбрать из выпадающего списка);

- Сопроводительный документ – код вида транспортного, товаросопроводительного или иного документа, подтверждающего вывоз товаров за пределы РФ (значение необходимо выбрать из выпадающего списка);

- Номер и Дата – реквизиты сопроводительного документа.

Также в документе Таможенная декларация (экспорт) можно заполнить Примечание – информацию в произвольной форме об иных документах, относящихся к операции, представляемых одновременно с налоговой декларацией по НДС.

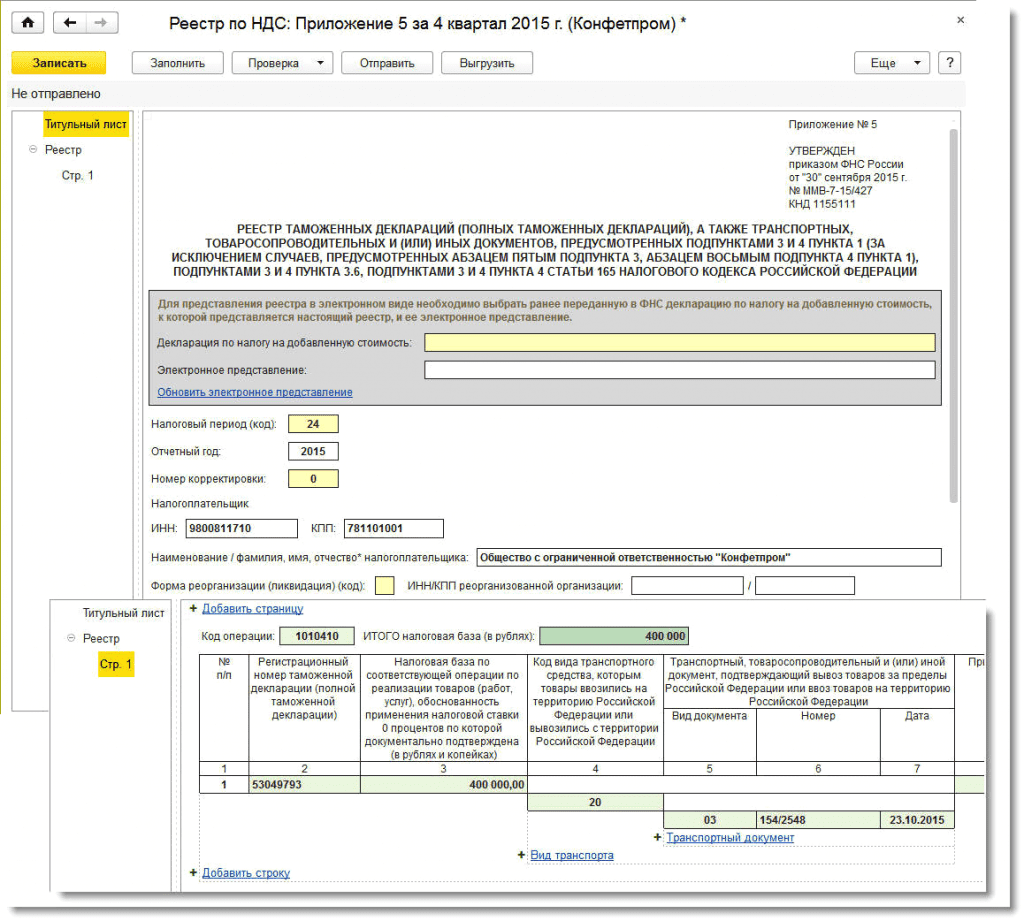

После регистрации в учетной системе регламентного документа Подтверждение нулевой ставки НДС сведения из таможенных деклараций и товаросопроводительных документов используются для автоматического заполнения реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки НДС (Приложение № 5 к приказу ФНС России от 30.09.2015 № ММВ-7-15/427).

Для составления этого реестра в едином рабочем месте 1С:Отчетность предназначен регламентированный отчет Реестр по НДС: Приложение 5. Открыть его можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям). Пример заполненного отчета представлен на рисунке 3.

Рис. 3. Реестр по НДС: Приложение 5

Сформированный реестр для подтверждения ставки 0 % по НДС можно отправить в налоговую инспекцию по телекоммуникационным каналам связи (кнопка Отправить).

Что такое возмещение НДС

Когда налогоплательщик применяет общий порядок возмещения НДС

Как возместить НДС в заявительном порядке в 2019-2020 годах

Почему может быть отказано в сумме НДС к возмещению

Как возместить НДС, если 3-летний срок истек

Что такое возмещение НДС

Возмещение НДС предполагает процедуру, связанную с возвратом этого налога.

Следует отметить, что осуществить возмещение НДС компания или ИП вправе одним из 2 предлагаемых в НК РФ способов:

- в общем порядке;

- заявительном порядке.

При этом, несмотря на выбранный способ возмещения, сам возврат осуществляется путем:

- перечисления суммы возмещения на банковский счет налогоплательщика;

- направления суммы на оплату налогов будущих периодов.

Однако данные варианты использования денег от возмещения НДС возможны только при выполнении условия, рассмотренного в статье «Какой порядок возмещения НДС из бюджета?».

Далее рассмотрим важнейшие элементы по каждому из методов возмещения НДС.

Когда налогоплательщик применяет общий порядок возмещения НДС

Общий порядок возмещения НДС регулируется ст. 176 НК РФ. Запускается механизм данной процедуры со дня подачи в налоговый орган декларации по НДС с суммой налога к возмещению. Получив отчет, налоговый орган начинает камеральную налоговую проверку обоснованности возмещения сумм НДС. Срок проведения камеральной проверки декларации составляет два месяца, но если в ходе проверки у контролеров возникают подозрения на совершение плательщиом налогового правонарушения, срок могут продлить до трех месяцев (п. 2 ст. 88 НК РФ). Однако есть возможность этот срок сократить.

Подробнее читайте в материале «Камеральная налоговая проверка по НДС: сроки и изменения в 2019 году».

По результатам проверки принимается решение в пользу налогоплательщика либо отказ.

Более подробно о содержании процедуры, времени, выделенном на проверку, оформлении решения и перечислении суммы читайте в материале «Как возвращается НДС: схема возврата (возмещения)?».

Особое внимание следует обратить на то, чем обусловлено появление права на возмещение НДС в компании. Это может быть:

- осуществление отгрузок на экспорт (по причине применения ставки 0%);

Как осуществляется подтверждение возмещения НДС по экспортным операциям, подробно рассмотрено в статьях:

- «Каков порядок учета и возмещения НДС при экспорте?»;

- «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?»;

- «Какой порядок возврата (возмещения) НДС при экспорте в Казахстан?».

- превышение суммы вычетов над суммой НДС от реализации.

Возврат НДС в такой ситуации осуществляется с использованием следующего перечня обоснований:

- контракта;

- первичных документов;

- счетов-фактур.

Прочие документы рассмотрены в статье «Какие документы нужны для возмещения НДС?».

Кроме того, компании могут возместить НДС на основании уточненной декларации.

Как налоговый орган осуществляет возврат в данной ситуации, рассказывается в статье «Каков порядок и особенности возмещения «входного» НДС?».

Как возместить НДС в заявительном порядке в 2019-2020 годах

Заявительный порядок предусмотрен ст. 176.1 НК РФ. Такое возмещение НДС характеризует собой ускоренный процесс принятия решения по возврату налога.

Воспользоваться заявительным порядком может организация, уплатившая в бюджет за 3 календарных года, предшествующих применению заявительного порядка, общую сумму налогов не меньше величины, установленной законодательно.

Также правом на заявительный порядок возмещения НДС обладают налогоплательщики, чья обязанность по уплате налога обеспечена договором поручительства.

Договор поручительства должен быть составлен по форме, утв. приказом ФНС от 06.03.2019 № ММВ-7-3/120@.

Сроки, в течение которых налоговый орган принимает решение, а также документооборот, осуществляемый для подтверждения возврата, отражены в статье «Особенности и сроки при общем и заявительном порядке возмещения НДС».

В ст. 176.1 НК приведены условия использования ускоренного способа возмещения НДС, одним из которых является наличие банковской гарантии.

По вопросу банковской гарантии следует выделить такие моменты:

- В определенных случаях банковская гарантия подлежит возврату налогоплательщику.

- Период действия выданной гарантии имеет временные ограничения.

О прочих особенностях идет речь в материале «На банковские гарантии для налоговой не распространяются таможенные требования».

Когда без банковской гарантии можно обойтись, читайте в материале «Нюанс расчета совокупных налогов для заявительного возмещения НДС».

О последствиях возмещения НДС при отсутствии права на это возмещение читайте в материале «За НДС, возмещенный без оснований, придется уплатить и проценты, и штраф».

Если НДС в заявительном порядке был возмещен, а затем была подана уточненка, то узнать, при каких обстоятельствах можно избежать налоговых последствий, можно из материала «Заявительный порядок возмещения: когда уточненка не повлечет уплату процентов».

Почему может быть отказано в сумме НДС к возмещению

В связи с тем, что возмещение НДС зачастую предполагает возврат довольно крупных сумм, налоговые органы достаточно тщательно подходят к вопросам проверки всех моментов, имеющих значение для обоснования возврата. Наличие спорных вопросов в них порой дает право ИФНС отказывать или частично отказывать в возмещении.

Возможные причины отказов содержатся в статье «Какие существуют основания для отказа в возмещении НДС?».

Тем не менее очень часто компаниям удается обжаловать отказ, в результате чего у налогоплательщика появляется возможность возместить НДС.

В статье «Какой порядок возмещения (возврата) НДС при импорте товаров?» рассмотрен пример возмещения НДС, в котором налоговый орган отказался осуществить возврат, но налогоплательщику удалось данный отказ оспорить.

Бывает и так, что сами налогоплательщики намеренно пытаются воспользоваться возмещением неправомерно, т. е. когда компания или ИП заявляет вычет, не имея на то оснований. В случае необоснованного применения вычета НК РФ предусмотрена ответственность.

НДС принят к вычету необоснованно, если это было сделано:

- по товарам, которые не нашли отражения в учете налогоплательщика;

- услугам иностранного лица, если ни услуги, ни соответствующий НДС не оплачены;

- в прочих аналогичных ситуациях.

Меры ответственности подробно рассмотрены в материале «Что такое незаконное возмещение НДС и какая за это ответственность?».

Отметим, что ответственность также может наступить и в ситуации, когда НДС был возмещен по решению налогового органа в заявительном порядке. Но позже, по окончании налоговой проверки, были выявлены факторы, свидетельствующие о незаконности такого возврата.

Помимо наказания налогоплательщика за нарушение порядка возврата НДС ответственность предусмотрена и для налоговых органов. Основанием для наступления данной ответственности является несоблюдение сроков возврата сумм НДС.

О том, какие меры в этом случае предусмотрены, читайте .

Как при занижении суммы налога налогоплательщиком, так и при просрочках в его оплате, а также при задержке возврата налога налоговым органом НК РФ предусматривает расчет пени за каждый день просрочки с даты возникновения задолженности с использованием ставки рефинансирования.

О значении этой ставки можно узнать .

Как возместить НДС, если 3-летний срок истек

Вопрос в отношении сроков возврата НДС всегда являлся неоднозначным. 3-летний срок, установленный ст. 78 НК РФ, не регулирует четкий промежуток между началом и концом указанного периода. Для того чтобы точно определиться, с какого момента начинать отсчет указанного срока — с даты, установленной для представления в налоговый орган декларации по НДС, или со дня окончания налогового периода, — предлагаем вам ознакомиться с материалом, в котором представлена позиция арбитражных судов — «Можно ли продлить трехлетний срок для возмещения НДС на 25 дней (до 31.12.2014 — до 20-го числа)?».

А вопрос исчисления сроков по экспортному возмещению НДС подробно раскрыт в материале «С какой даты начинается исчисление трехлетнего срока для возмещения НДС по экспортным товарам?».

Как видим, процесс возмещения налога является очень непростым действием во взаимоотношениях налогоплательщиков и налогового органа. Соблюдение всех его особенностей, рассматриваемых в нашей рубрике «Возмещение НДС», поможет осуществить возврат налога грамотно и без лишних нареканий со стороны контролирующих органов.

Валютное регулирование

Сроки поступления экспортной выручки

Согласно ст. 1 Закона № 185 выручка резидентов в иностранной валюте от экспорта продукции подлежит зачислению на их валютные счета в уполномоченных банках в сроки выплаты задолженностей, указанные в контрактах, но не позднее 180 календарных дней с момента подписания акта или другого документа, удостоверяющего выполнение работ, предоставление транспортных услуг. Превышение указанного срока требует заключения центрального органа исполнительной власти, реализующего государственную политику в сфере экономического развития.

В то же время данные требования не распространяются на операции по экспорту услуг (кроме транспортных и страховых), прав интеллектуальной собственности, авторских и смежных прав. По поводу их толкования см. разъяснение из раздела 114.03 модуля БАЗА НАЛОГОВЫХ ЗНАНИЙ.

Таким образом, отслеживать срок (180 календарных дней) необходимо только применительно к транспортным и страховым услугам. Несоблюдение данного срока в отношении указанных услуг влечет за собой начисление ВЭД-пени в размере 0,3 % от суммы неполученной выручки за каждый день просрочки платежа в иностранной валюте, пересчитанной в денежную единицу Украины по валютному курсу НБУ на день возникновения задолженности. Общий размер начисленной пени не может превышать суммы неполученной выручки (ст. 4 Закона № 185).

Декларирование валютных ценностей

Если по состоянию на конец отчетного квартала за границей будут числиться валютные ценности, доходы и имущество, которые принадлежат резиденту Украины (в том числе «незакрытая» дебиторская задолженность нерезидента), то резидент должен будет представить декларацию о валютных ценностях, доходах и имуществе, принадлежащих резиденту Украины и находящихся за ее пределами (далее – Декларация) (см. по этому поводу письмо ГНАУ от 12.10.2009 г. № 4776/С/22-5015).

Такая Декларация представляется ежеквартально в сроки, установленные для подачи квартальной и годовой бухгалтерской отчетности (п. 3 Приказа № 207). По мнению налоговиков, эта Декларация представляется ежеквартально в течение 40 календарных дней, следующих за последним календарным днем отчетного квартала (см. письмо ГФСУ от 22.08.2016 г. № 18151/6/99-99-12-02-03-15).

А впрочем, налоговики разрешают не представлять такую Декларацию, если расчеты с субъектом предпринимательской деятельности осуществляются в установленные законодательством сроки при условии отсутствия прочих валютных ценностей за пределами Украины (см. разъяснение из раздела 114.04 модуля БАЗА НАЛОГОВЫХ ЗНАНИЙ). А вот Нацбанк настаивает на подаче Декларации и при наличии «непросроченной» задолженности (письмо НБУ от 28.07.2005 г. № 13-122/3484). Поэтому осторожным плательщикам лучше все же Декларацию представлять и в данной ситуации.

Обязательная продажа валюты с распределительного счета

В соответствии с п. 1 Постановления № 65 поступления в иностранной валюте из-за границы в пользу юридических лиц, не являющихся уполномоченными банками, физических лиц – предпринимателей подлежат обязательной продаже на Межбанковском валютном рынке Украины (далее – МВРУ) в размере 50 %.

Необходимые документы

Для того чтобы не возникало проблем с декларированием и налоговым учетом у резидента, важно правильно оформить документы, подтверждающие факт предоставления услуг. Ранее налоговики признавали в качестве такого документа счет-фактуру (письмо ГНСУ от 06.02.2012 г. № 2282/6/15-1415). Однако во избежание недоразумений мы рекомендуем, помимо счета, составить также акт предоставленных услуг и, разумеется, иметь ВЭД-договор.

Бухгалтерский учет

Доход по договорам о предоставлении экспортируемых услуг отражается в общем порядке. Так, по нормам п. 10 П(С)БУ 15 доход, связанный с предоставлением услуг, признается исходя из степени завершенности операции по предоставлению услуг на дату баланса, если может быть достоверно оценен результат данной операции.

Результат операции по предоставлению услуг может быть достоверно оценен при наличии всех нижеприведенных условий:

– возможности достоверной оценки дохода;

– вероятности поступления экономических выгод от предоставления услуг;

– возможности достоверной оценки степени завершенности предоставления услуг на дату баланса;

– возможности достоверной оценки расходов, осуществленных для предоставления услуг и необходимых для их завершения.

Как правило, дата возникновения дохода определяется по моменту оформления документа, подтверждающего факт предоставления услуг (акт предоставленных услуг и т. п.). То есть в момент подписания акта предоставленных услуг делают корреспонденцию: Дт 377 Кт 703, а на себестоимость услуг – Дт 903 Кт 23.

Если резидент предоставляет услуги бесплатно, он отражает только расходы, связанные с предоставлением услуг (проводкой: Дт 903 Кт 23).

Между тем в бухгалтерском учете имеется особенность, связанная с тем, что в договорах о предоставлении экспортируемых услуг в расчетах с нерезидентами обычно используется иностранная валюта, поэтому их учет регламентируется также нормами П(С)БУ 21.

Общая схема учета по прямым договорам с нерезидентами, по которым услуги экспедитора оплачиваются в иностранной валюте, показана на рис.:

Рис. Схема учета доходов от предоставления услуг нерезиденту-заказчику

Курсовые разницы показываются на дату совершения хозяйственной операции и на дату баланса следующим образом:

– положительные курсовые разницы – на субсчете 714 «Доход от операционной курсовой разницы»;

– отрицательные курсовые разницы – на субсчете 945 «Потери от операционной курсовой разницы».

Условие:

Экспортер предоставил 27.08.2018 нерезиденту IT-услуги на сумму 1000 $ (курс НБУ на эту дату составил условно 27,85 грн за 1 $), НДС не начисляется. Оплата за услуги поступила на распредсчет банка 30.08.2018 (курс НБУ на эту дату составил условно 28,11 грн за 1 $). 50 % валюты продано по курсу на МВРУ 31.08.2018 (курс НБУ на эту дату составил условно 28,27 грн за 1 $). Валюта была продана условно по курсу 28,20 грн за 1 $. Себестоимость услуг составила 15000 грн.

Решение:

Операции отразятся в учете, как показано в таблице 1.

Таблица 1

|

Дата операции |

Содержание хозяйственной операции |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма, долл./грн |

||

|

Отражен доход от предоставления IT-услуг |

1000 $ 27850,00 |

|||

|

Отражены расходы по предоставленной услуге |

15000,00 |

|||

|

Поступила оплата за услуги на распредсчет банка |

1000 $ 28110,00 |

|||

|

Отражены доходы от курсовых разниц: (28,11 грн — 27,85 грн) х 1000 $ |

260,00 |

|||

|

С распредсчета списано 50 % валюты для обязательной продажи |

500 $ 14135,00 |

|||

|

Отражены расходы от продажи валюты: (28,27 грн — 28,20 грн) х 500 $ |

35,00 |

|||

|

Поступила на текущий счет в гривнях выручка в размере 50 % (за вычетом комиссионного вознаграждения банка) |

14029,50 |

|||

|

Отражена сумма комиссионного вознаграждения банка |

70,50 |

|||

|

Поступила на текущий счет предприятия экспортная выручка в иностранной валюте в размере 50 % |

500 $ 14135,00 |

|||

|

Отражены доходы от курсовых разниц: (28,27 грн — 28,11 грн) х 1000 $ |

160,00 |

|||

Условие:

Условия договора о предоставлении маркетинговых услуг предусматривают предоплату в размере 100 % от суммы договора. 27.08.2018 на распредсчет банка поступила предоплата в размере 1000 $ (курс НБУ на эту дату составил условно 27,85 грн за 1 $, в том числе НДС – 4641,67 грн). 50 % валюты было продано 28.08.2018 по курсу 27,99 грн за 1 $ на МВРУ. Курс НБУ на эту дату составил условно 27,88 грн за 1 $.

30.08.2018 резидент предоставил нерезиденту услуги (был подписан акт предоставленных услуг). Курс НБУ на эту дату составил условно 28,11 грн за 1 $. Себестоимость услуг составила 10000 грн.

Решение:

Учет этих операций представлен в таблице 2.

Таблица 2

|

Дата операции |

Содержание хозяйственной операции |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма, долл./грн |

||

|

Поступила предварительная оплата на распредсчет банка |

1000 $ 27850,00 |

|||

|

Отражены налоговые обязательства по НДС |

641/НДС |

4641,67 |

||

|

С распредсчета списано 50 % валюты для обязательной продажи |

500 $ 13940,00 |

|||

|

Поступила на текущий счет в гривнях выручка за вычетом комиссионного вознаграждения банка |

13925,03 |

|||

|

Списана сумма комиссионного вознаграждения банка |

69,97 |

|||

|

Отражен доход от продажи валюты: (27,99 грн — 27,88 грн) х 500 $ |

55,00 |

|||

|

Поступила на текущий счет предприятия экспортная выручка в иностранной валюте в размере 50 % |

500 $ 13940,00 |

|||

|

Отражен доход от курсовых разниц: (27,88 грн — 27,85 грн) х 1000 $ |

30,00 |

|||

|

Отражен доход от предоставления услуг |

1000 $ 27850,00 |

|||

|

Отражен НДС |

4641,67 |

|||

|

Отражены расходы по предоставленной услуге |

10000,00 |

|||

|

Отражен взаимозачет задолженностей |

1000 $ 27850,00 |

|||

Также на данную тему читайте статьи:

«Экспорт услуг: налоговый учет»;

«Экспорт услуг через посредника: особенности учета».