Страховые взносы зуп

Содержание

Опубликовано 04.07.2014 16:19 Просмотров: 18210

Очень часто мне задают вопросы о том, как правильно сформировать отчет в ПФР в программах 1С? Где находится отчет РСВ-1 и какова правильная последовательность действий по его заполнению? На что нужно обратить внимание при проверке индивидуальных сведений и как грамотно исправить ошибки? В своей статье я постараюсь ответить на самые часто задаваемые вопросы.

Речь пойдет о программах 1С, которые поддерживают полностью автоматический расчет заработной платы:

— 1С: Зарплата и управление персоналом 8

— 1С: Комплексная автоматизация 8

— 1С: Управление производственным предприятием 8.

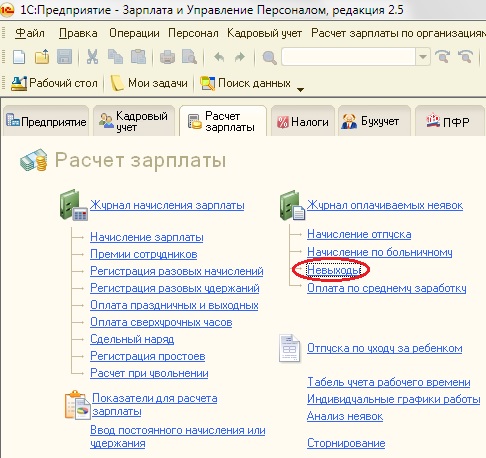

Чтобы избежать ошибок при заполнении, к составлению отчета в ПФР необходимо подготовиться. Первым делом — нужно убедиться, что кадровые документы введены верно и в полном объеме. Что чаще всего забывают внести в программу? Данные об отпусках за свой счет (неоплачиваемых отпусках). А эти периоды в отчете обязательно должны выделяться отдельным строками. Оформляются они документом «Невыходы в организациях», который расположен на закладке «Расчет зарплаты» (если вместо закладки, представленной на картинке, Вы видите просто серый фон, то включить отображение такого рабочего стола можно в меню Сервис — Настройки пользователя, поставить галочку «Показывать рабочий стол» или придется искать документы по названию в том меню, которое у Вас настроено).

Заполняется документ следующим образом

Также нужно проверить, внесена ли в программу вся информация о больничных и отпусках по уходу за ребенком.

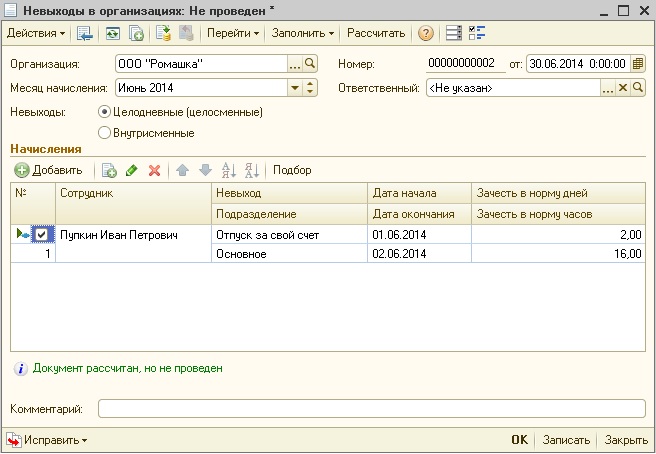

Следующий важный этап — это начисление страховых взносов. Ежемесячно в программе заполняются документы, которые это начисление выполняют. Но бывают такие ситуации, когда в расчет зарплаты вносятся небольшие изменения и взносы после этого пересчитать забывают. Как проверить, правильно ли рассчитаны страховые взносы и все ли начисления включены в базу для их расчета?

Для этой цели удобно использовать отчет «Анализ начислений сотрудникам организаций», который находится в меню

Операции — Отчеты — Анализ начислений сотрудникам организаций

Значения во всех трех графах должны быть равны, а в отчете в ПФР будет учитываться сумма, которая находится во второй графе.

Третий этап подготовки к отчету — проверка уплаченных взносов. Для того, чтобы зарегистрировать суммы, уплаченные в текущем периоде, необходимо воспользоваться документом «Расчеты по страховым взносам», который находится на закладке «Налоги». После этого суммы уплаты автоматически попадут в отчет.

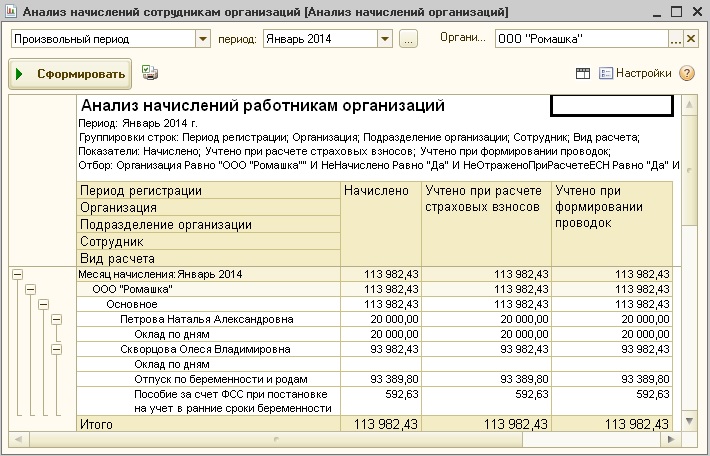

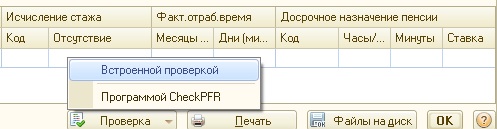

Когда подготовка к отчету завершена, можно приступать непосредственно к его формированию. Для этого на закладке «ПФР» ищем пункт «Подготовка данных для ПФР» и нажимаем кнопку «Сформировать». На экране появляется несколько таблиц со списками сотрудников, начисленными суммами и строки стажей. После этого я бы рекомендовала сразу нажать кнопку «Проверка» — «Встроенной проверкой», которая расположена в нижней части экрана.

При нажатии на кнопку программа сверяет начисленные суммы и ищет грубые ошибки. В том случае, если ошибки обнаружены, необходимо первым делом их исправить, т.к. программа не выгрузит такие файлы. Замечания у неё могут быть самые разные: не сходятся суммы начисленных взносов, неправильно указан стаж и пр. Как правило, сообщения о том, что указано неправильно достаточно подробные и понятные.

После того, как ошибки исправлены или если они не обнаружены, я рекомендую всё равно просмотреть список сотрудников, особенно если их не много и проверить правильность стажей. Особенно внимательно нужно быть с сотрудницами, находящимися в декретном отпуске, и с теми людьми, кто был в отпусках за свой счет. Соответствующие периоды обязательно должны присутствовать в стаже. Также обязательно нужно проверить номера пачек и подправить их в случае необходимости.

В начале календарного года бухгалтеру необходимо сверить тарифы страх.взносов, утвержденных для компании действующим законодательством. Не секрет, что при нынешнем уровне автоматизации учета, ошибки возникают только в том случае, если в систему были внесены неверные сведения. Ниже мы рассмотрим, как проверить установленные тарифы страховых взносов в 1С и, если придется, внести корректировки.

Где искать тарифы в 1С

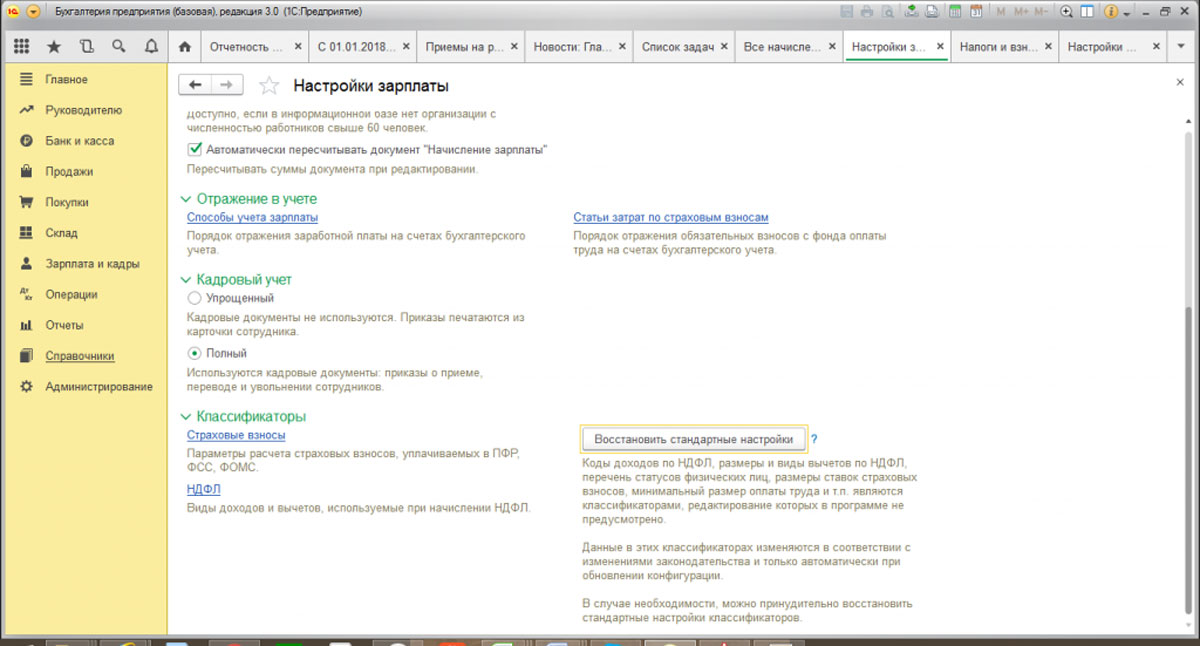

С 1 января 2017 года НК РФ (часть вторая) дополнен главой 34 «Страховые взносы», устанавливающей помимо плательщиков и объекта налогообложения, также размеры страховых взносов. Проверив тарифы, установленные для вашей компании, вы можете перейти непосредственно в меню системы 1С «Настройка зарплаты/Классификаторы/Страховые взносы».

Рис.1 Где искать взносы в программе

Рис.1 Где искать взносы в программе

В открывающемся окошке вы увидите вкладки:

- Страх.взносы, скидки к доходам;

- Виды доходов по страховым взносам;

- Предельная величина базы страховых взносов;

- Тарифы страх.взносов.

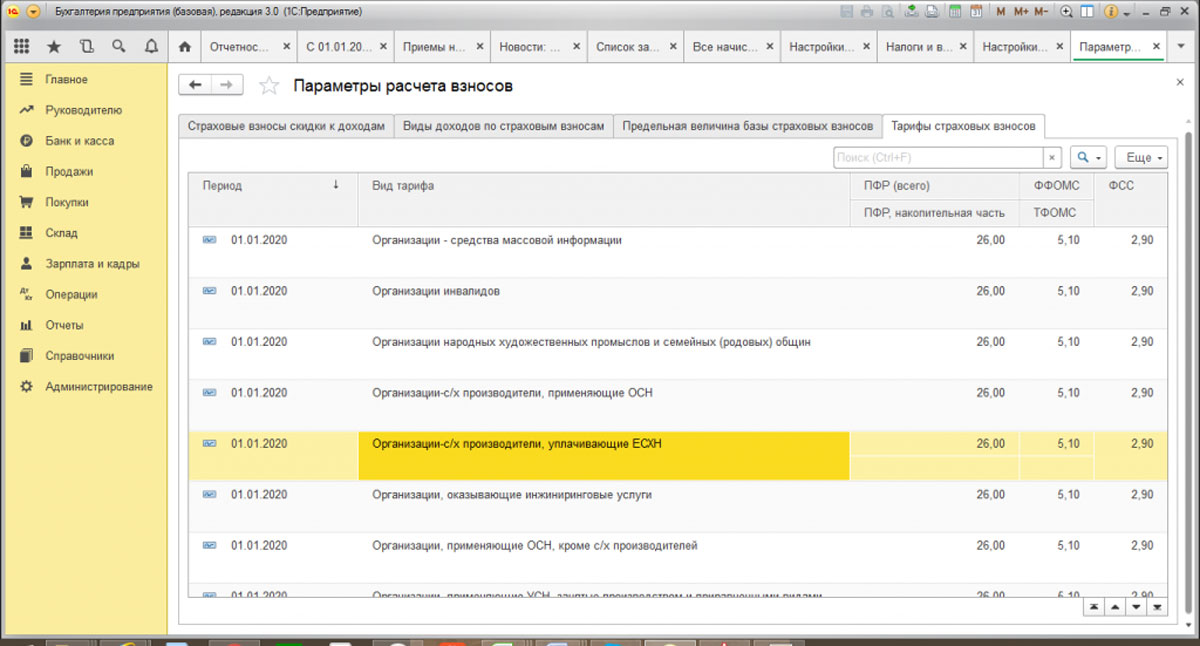

Нас интересует последняя вкладка «Тарифы страховых взносов». Здесь установлен перечень видов тарифов, установленных действующим законодательством. Воспользовавшись возможностью поиска вида тарифов, находим индивидуальный тариф для вашей организации, например для организации-с/х производителя, уплачивающего ЕСХН.

Рис.2 Тарифы страховых взносов

Рис.2 Тарифы страховых взносов

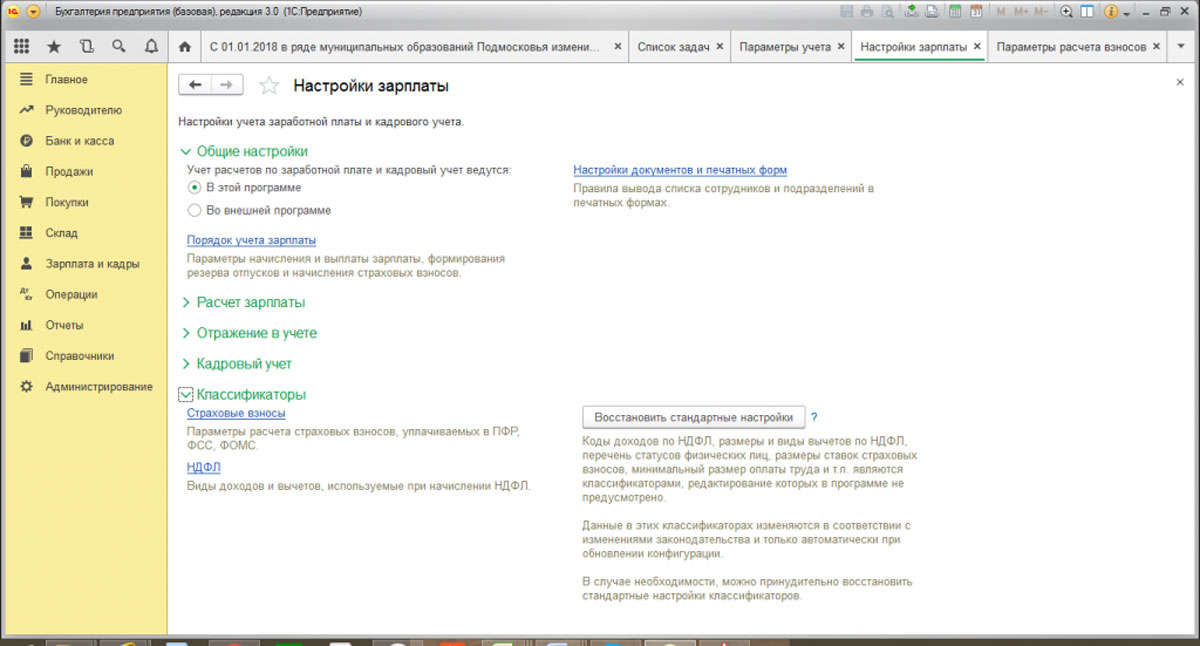

Помимо указанного метода, переход к страховым взносам в 1С может устанавливаться и через меню «Администрирование/Параметры учета/Настройка зарплаты». Далее находим известный нам уже подраздел «Классификаторы/Страховые взносы».

Рис.3 Настройка страховых взносов

Рис.3 Настройка страховых взносов

Если сверка страховых тарифов вызывает у вас сложности, обратитесь за консультацией по работе в 1С к нашим специалистам. Мы с радостью вам поможем!

Настройка взноса в ФСС от НС и профзаболеваний

Важно! В соответствии с Приказом Минздравсоцразвития РФ от 31.01.2006 года №55, организации обязаны подтверждать основной вид экономической деятельности за предшествующий год. Для этого необходимо представить следующий перечень документов в территориальный отдел ФСС:

- Заявление о подтверждении основного вида экономической деятельности;

- Справка-подтверждение основного вида экономической деятельности;

- Копия пояснительной записки к бухгалтерскому балансу.

Формы бланков указанных заявлений вы найдете на официальном сайте ФСС в разделе «Информация для работодателей (формы отчетности, бланки)».

На основании представленных сведений ФСС устанавливает тариф взноса от НС и профзаболеваний на очередной финансовый год.

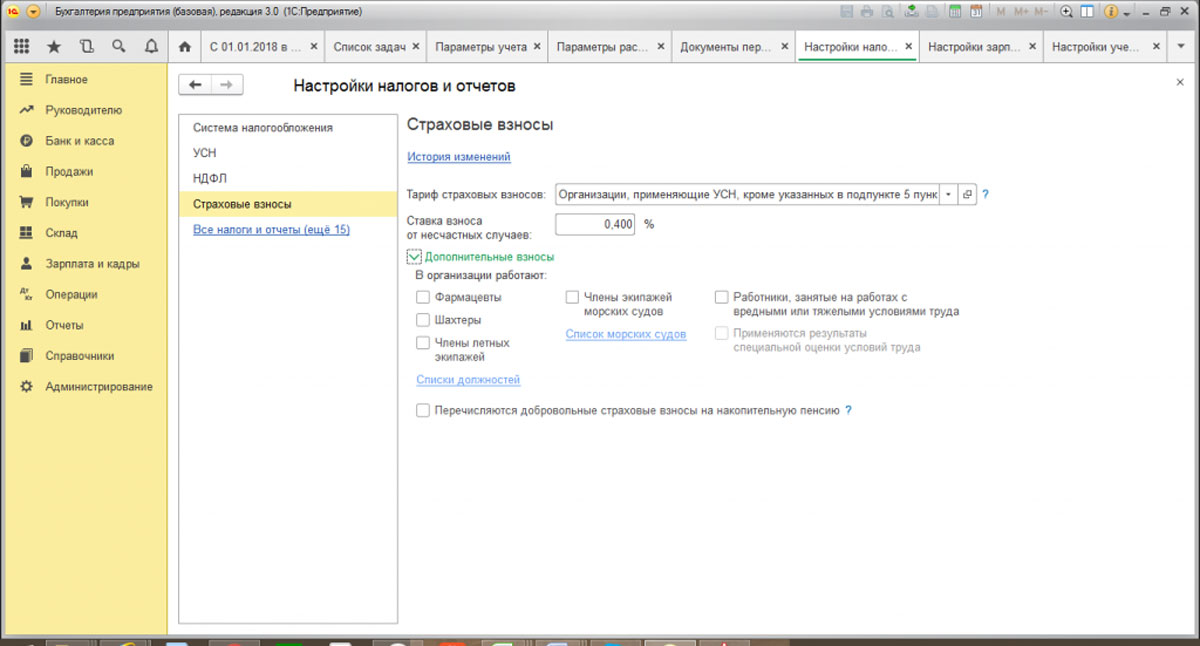

После получения указанной справки бухгалтеру необходимо перейти в меню «Главное/Налоги и отчеты».

В перечне строк слева курсор необходимо навести на строку «Страховые взносы». Будет активирована возможность редактирования страховых взносов от несчастных случаев на производстве.

Рис.4 Взносы от несчастных случаев на производстве

Рис.4 Взносы от несчастных случаев на производстве

При необходимости, нажав на ячейку «Дополнительные взносы» открывается возможность выбора перечня должностей, имеющих индивидуальные размеры страховых взносов. Также 1С позволяет ввести дополнительные должности самостоятельно.

Настроить тариф взноса от несчастных случаев и профзаболеваний возможно и иным способом, через меню «Справочники/Настройка зарплаты/Настройка учета зарплаты» и далее по уже известной вкладке «Настройка налогов и отчетов».

Если у вас остались вопросы, обратитесь к нашим специалистам по телефону или оставьте заявку на сайте. Мы с радостью вам поможем, проконсультируем, настроим или доработаем конфигурацию 1С в кратчайшие сроки!

В программе «1С:Зарплата и управление персоналом 8» (ред. 3) реализован нулевой тариф страховых взносов для отраслей, пострадавших от коронавирусной инфекции, согласно Федеральному закону от 08.06.2020 № 172-ФЗ.

Плательщики страховых взносов, указанные в ст. 2 Федерального закона от 08.06.2020 № 172-ФЗ, по всем выплатам физическим лицам за апрель — июнь (включительно) 2020 года освобождены от начисления страховых взносов:

Установлены следующие ставки страховых взносов:

- в ПФР – 0 %

- в ФФОМС – 0 %

- в ФСС на ОСС – 0%

При этом не имеет значения, превышают начисления предельную величину базы по страховым взносам или нет.

Для расчета страховых взносов по нулевым тарифам в учетной политике организации (раздел Настройка — Организации — закладка Учетная политика и другие настройки — ссылка Учетная политика) необходимо выбрать вид тарифа Для отраслей, пострадавших от коронавирусной инфекции и месяц, с которого этот тариф будет применяться, — апрель 2020 года (рис. 1).

Внимание

С июля 2020 г. необходимо в программе указать ранее используемый тариф. Чтобы это не отслеживать, установить тариф можно и сейчас. Нажмите на ссылку История изменений вида тарифа и укажите необходимый тариф страховых взносов с июля 2020 года.

Рис. 1

В конфигурации Зарплата и управление персоналом реализована возможность начисления дополнительных страховых взносов по таким тарифам. В сведениях о должности, помимо категории («вредная» или «тяжелая»), можно указать класс (подкласс) условий труда на этой должности (рабочем месте). Поскольку условия труда на рабочем месте изначально могут быть не оценены, а при последующих оценках могут изменяться, реализовано указание месяца, с которого при расчете взносов будет учитываться указанный класс.

Для задействования этой возможности необходимо в форме настройки параметров учета на закладке «Расчет страховых взносов» установить флаг «Применять результаты специальной оценки труда».

По должностям с «вредными» и «тяжелыми» условиями, для которых класс условий труда не указан, взносы будут рассчитаны по прежним тарифам (с учетом ранее запланированного изменения с 2014 года 6% и 4% соответственно).

Таким образом, для расчета дополнительных взносов по тарифам по результатам специальной оценки условий труда необходимо лишь указать для должности соответствующий класс. Начиная с указанного месяца взносы будут рассчитываться по новым тарифам. Обращаем внимание, что если по результатам специальной оценки выявлены рабочие места с разными условиями (классами), но по одной должности, то в программе для таких рабочих мест потребуется вводить разные должности.

Тарифы взносов в настройке не нуждаются, они заполняются автоматически в «технологическом» регистре сведений «Тарифы взносов по результатам специальной оценки условий труда»

Как и прежде, при расчете страховых взносов документом «Начисление страховых взносов» все доходы сотрудников регистрируются с указанием отношения к обложению дополнительным взносам. Исключение составляет документ «Сдельный наряд на выполненные работы», который сам регистрирует свои доходы для целей расчета страховых взносов.

Исчисление страховых взносов производится с учетом значения этого признака. Дополнительные взносы помещаются в отдельную колонку в зависимости от их вида («вредные» или «тяжелые») и класса условий труда. Если класс условий труда не задан, взносы помещаются в колонку «Без спец. оценки».

Обращаем внимание, что, несмотря на то, что размер тарифа страховых взносов по результатам специальной оценки не зависит от того, «вредная» должность или «тяжелая», взносы по таким тарифам учитываются раздельно по видам должностей. Такое разделение требуется как для уплаты взносов, так и для отражения их в отчетности.

Если на предприятии не применяются некоторые классы условий труда, то лишние колонки можно скрыть с помощью пункта «Настройка списка» контекстного меню таблицы.

Не секрет, что самый важный ресурс человечества – это время. Большинство достижений связано с его экономией, в том числе и создание эффективных систем по составлению и сдаче отчетности. Отчет в ФСС из 1С позволяет максимально эффективно распоряжаться рабочим временем, снижает затраты на его составление и архивирование, практически исключает риски несвоевременной сдачи отчета и последующее начисление штрафных санкций.

Начисление страховых взносов в 1С Бухгалтерия 8.3

Для расчета страховых взносов в первую очередь необходимо проверить тариф, установленный в программе. Для этого необходимо в меню «Зарплата и кадры» перейти в раздел «Справочники и настройки»-«Настройки зарплаты».

Далее «Классификаторы»-«Страховые взносы»

В открывшемся окне переходим во вкладку «Тарифы страховых взносов».

Рис.3 Тарифы страховых взносов

Здесь возможно проверить актуальность тарифов по всем страховым взносам.

В Фонд социального страхования РФ (далее – Фонд) платятся также страховые взносы от несчастных случаев на производстве. Их размер устанавливается Фондом для каждого плательщика на основании выбранного организацией вида экономической деятельности. Сверить размер установленного Фондом размера тарифа с имеющимся в программе 1С можно, пройдя через меню «Администрирование»-«Параметры учета»-«Настройка зарплаты».

Далее нажимаем «Порядок учета зарплаты».

Переходим в настройку налогов и отчетов, наводим курсор на раздел «Страховые взносы».

С левой стороны возможно редактирование размера страхового взноса от несчастных случаев на производстве.

Начисление всех страховых взносов происходит в момент начисления заработной платы сотрудника. Рассчитанный тариф можно посмотреть в ведомости начисления заработной платы в разрезе каждого сотрудника. Для этого необходимо перейти в меню «Зарплата и кадры», раздел «Зарплата»-«Все начисления».

Далее открываем начисление по конкретному сотруднику.

Рис.8 Начисление по конкретному сотруднику

Уплата страховых взносов

Напомним, что уплату страховых взносов можно осуществить как в программе 1С, с последующей выгрузкой в банк платежного поручения, так и загрузить выписку из системы банк-клиент. При втором варианте для корректного отражения в отчетности уплаты взноса необходимо создать электронный документ «Списание с расчетного счета».

Рис.9 Списание с расчетного счета

Отчет в ФСС из 1С

Как и почти любой отчет в 1С, отчет в ФСС формируется автоматически. Для этого нужно перейти в меню «Отчеты»-«1С-Отчетность»-«Регламентированные отчеты».

Рис.10 Регламентированные отчеты

Нажатием кнопки «Создать». Откроется окно выбора отчетов.

Рис.11 Окно выбора отчетов

После выбора вида отчета (в нашем случае это форма 4-ФСС) открывается окно выбора периода, за который мы формируем отчет.

Рис.12 Окно выбора периода

Выбираем 1 квартал 2018 года. Открывается главное окно отчета, в котором слева указаны все разделы.

Рис.13 Главное окно отчета

Сведения на титульном листе указываются автоматически, это период, за который формируется отчет, полное наименование организации, его ИНН, КПП, адрес регистрации.

Остальные разделы отчета не заполнены, для их заполнения необходимо нажать кнопку «Заполнить».

Рис.14 Заполнить оставшиеся разделы

После данной команды программа автоматически заполняет сведения о фонде заработной платы за период с разбивкой по месяцам (Таблица 1 отчета).

Рис.15 Таблица 1 отчета

В Таблице 2 автоматически проставляются сведения о задолженности на начало периода, рассчитываются взносы за период по месяцам, выводятся итоги с учетом оплаты за прошедший период.

Рис.16 Таблица 2

Далее необходимо нажать кнопку «Проверка»-«Проверить контрольные соотношения».

Рис.17 Проверить контрольные соотношения

Программа проверяет необходимые контрольные соотношения, в случае обнаружения ошибок сообщает о необходимости внесения изменений в отчет.

Сдача отчета в ФСС

Сформированный отчет можно направить на печать, нажав кнопку «Печать».

Рис.18 Печать

Обратите внимание, что на печать выводятся только заполненные разделы отчета. Если организация не направляет временно своих работников к другому работодателю в соответствии с пунктом 2 статьи 22 федерального закона 125-ФЗ (сведения указываются в таблице 1.1. Отчета), а также не осуществляет расходы в отчетном периоде на обязательное социальное страхование от НС (Таблицы 3,4 Отчета), данные разделы не формируются.

В левой стороне можно отметить галочкой, какие разделы необходимо распечатать, а также задать количество копий. Однако данная функция все меньше становится востребованной, так как все больше компаний, вне зависимости от требований законодательства, стремятся направить отчет в контролирующий орган в электронном виде.

1С позволяет отправить отчет в Фонд прямо из программы, при подключении модуля «1С-Отчетность». Для этого нужно нажать кнопку «Отправить», после чего всплывает окно подключения модуля «1С-Отчетность».

Рис.19 1С-Отчетность

Если же у организации подключена иная программа для отправки отчетности в контролирующие органы, в программе 1С предусмотрена возможность выгрузки файла отчета в формате «XML» для последующей загрузки в другую систему электронного документооборота. Для этого нужно нажать кнопку «Выгрузить» и сохранить сформированный файл в удобном для архивировании месте, а в последующем отправить адресату отчета.

Контроль составления и представления отчетности в 1С

В системе 1С предусматривается целая система контроля составления и представления отчетности. В меню «Главное»-«Задачи»-«Список задач» установлена система напоминания о необходимости составления и представления той или иной отчетности.

Рис.20 Список задач

Помимо этого руководитель отдела бухгалтерского учета и отчетности в любой момент может проверить статус отчета: подготовлен, сдан либо принят контролирующим органом.