Взнос в уставный капитал проводки 1С

Содержание

- Взнос в уставный капитал

- Сформирован и объявлен уставный капитал – какая проводка необходима?

- Вклад в УК другой организации у ее учредителя

- Уставный капитал – внесение средств на расчетный счет и в кассу

- Внесение вклада имуществом

- Увеличение УК: взнос денежными средствами или имуществом

- Итоги

- Внесение ОС в УК: учет у инвестора и получателя

Когда учредители регистрируют ООО, им необходимо внести уставной капитал. Это могут быть как денежные средства, так и имущество. Именно уставной капитал определяем минимальный размер имущества организации, гарантирующий интересы кредиторов.

В этой статье мы рассмотрим пошаговую инструкцию и проводки по формированию уставного капитала в 1С 8.3 и взнос через кассу/расчетный счет.

Взнос в уставный капитал

Через операции, введенные вручную (до 3.0.46)

В программе 1С 8.3 Бухгалтерия до версии релиза 3.0.46 не было специального документа для отражения внесения уставного капитала. В связи с этим проводку необходимо делать вручную.

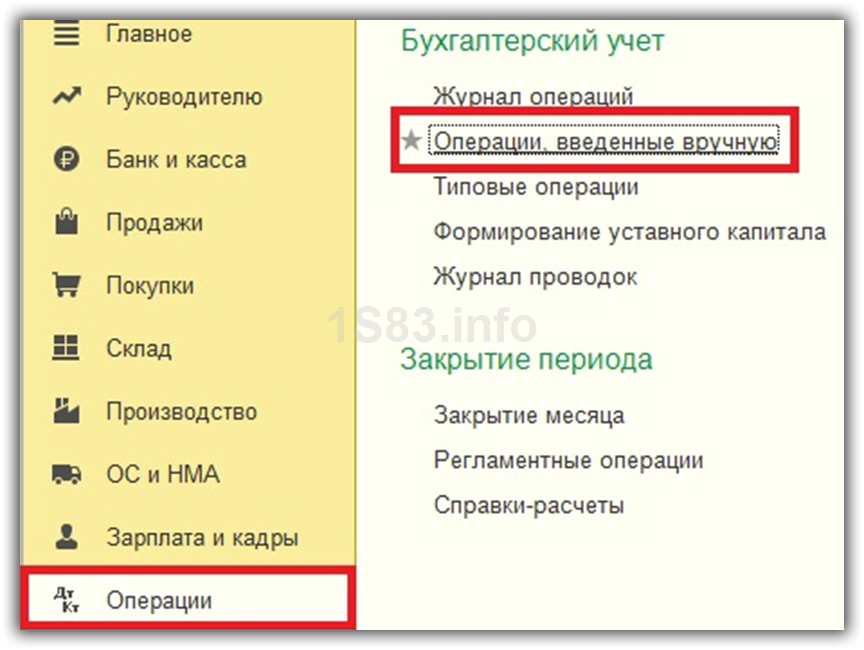

Перейдите в меню «Операции» и выберите пункт «Операции, введенные вручную».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по .

Будем рады помочь Вам!

В открывшейся форме списка нажмите на кнопку «Создать» и выберите пункт «Операция».

Проводки

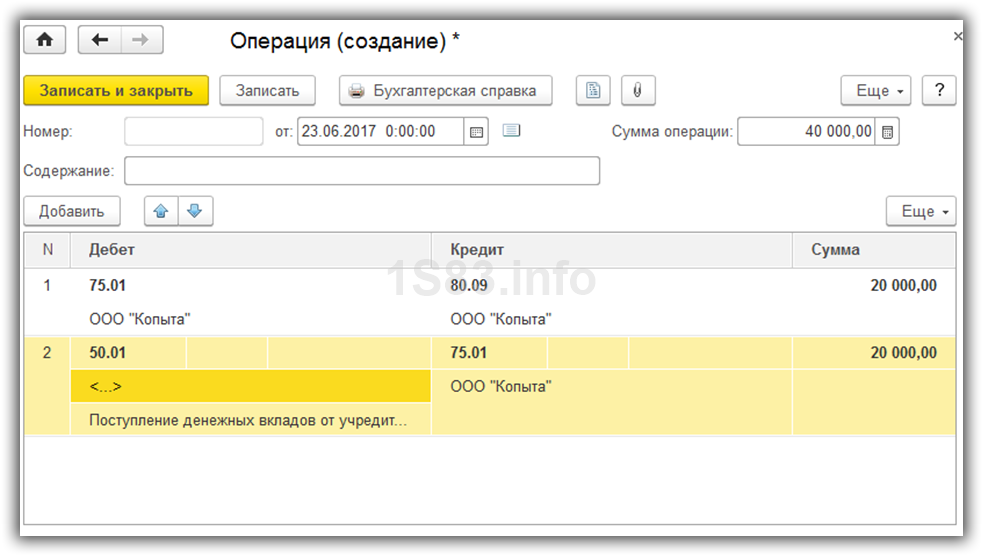

Рассмотрим подробнее, какие проводки необходимо создавать в 1С.

Для взноса в уставной капитал учредителями используется счет 75.01. Отражение задолженности учредителей по уставному капиталу показывается проводкой Дт 75 Кт80. Уменьшение этой задолженности отражается проводкой по кредиту счета 75.

Погасить ее можно разными способами: внесением денежных средств, материалами, основными средствами, интеллектуальной собственностью и т. п.

Сначала рассмотрим наиболее часто встречаемый на практике способ – внесение денежных средств. Заодно и покажем, как в данном случае будет выглядеть эта операция в 1С.

Сначала отразим необходимую сумму для внесения в уставной капитал одного из учредителей. Счет дебета будет 75.01, кредита – 80.09 с суммой в 20 000 рублей.

- При внесении наличных денежных средств через кассу, счет дебета будет 50.

- При внесении денежных средств через расчетный счет организации, движение уже будет по 51 счету.

Предположим, что наш учредитель принес в кассу сразу всю сумму, как в нашем примере:

Данной операцией мы создали долг по уставному капиталу на ООО «Копыта», как на учредителя и сразу же его погасили.

Теперь рассмотрим вкратце то, какие будут проводки при других способах внесения средств в уставной капитал:

- Вклад основными средствами. Например, учредитель решил погасить долг по уставному капиталу в виде оборудования, которое можно сразу ввести в эксплуатацию. В данном случае сформируются две проводки:

- Дт 08 – Кт 75.01 (погашение долга по уставному капиталу);

- Дт 01 – Кт 08 (ввод оборудования в эксплуатацию).

- Вклад товарами или материалами. Для товаров проводка будет следующей: Дт 41 – Кт 75.01. Для материалов аналогично, но вместо 41 счета будет 10.

- Вклад в виде предоставления прав на объект интеллектуальной собственности: Дт 97 – Кт 75.01. Если договор на эти права не бессрочный, то с 97 на 26 счет каждый месяц будет списываться сумма, равная оценочной стоимости данной интеллектуальной стоимости, поделенная на количество месяцев.

Обратите внимание, что в случае погашения долга по уставному капиталу производится не деньгами, должна быть проведена оценка этого имущества. Учредители вправе произвести ее самостоятельно, если стоимость не превышает 20 000 рублей. В противном случае должен привлекаться оценщик со стороны.

Через документ «Формирование уставного капитала» (после релиза 3.0.46)

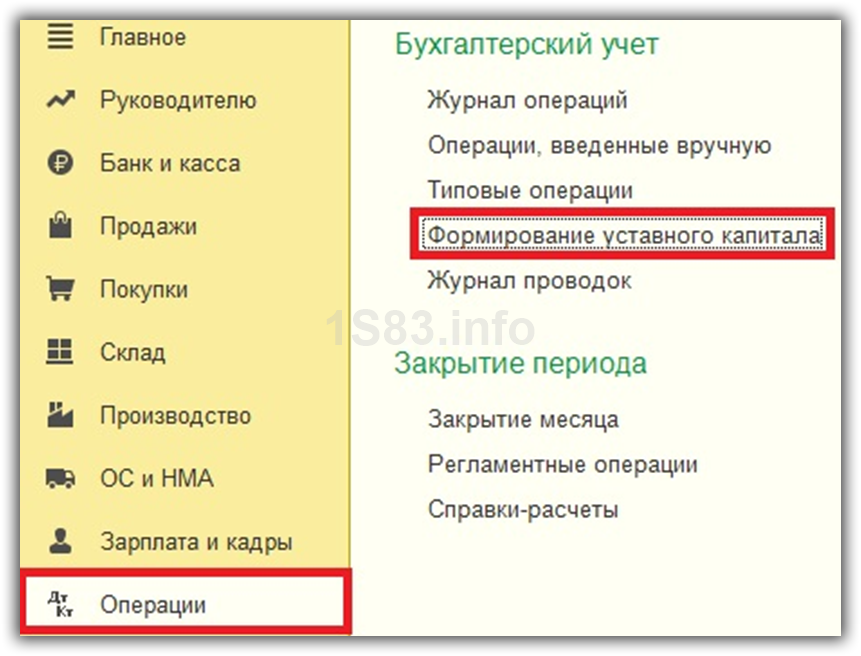

Начиная с версии релиза 3.0.46 программы 1С:Бухгалтерия, разработчики добавили новый документ для отражения уставного капитала. В меню «Операции» выберите пункт «Формирование уставного капитала». В открывшейся форме списка нажмите на кнопку «Создать».

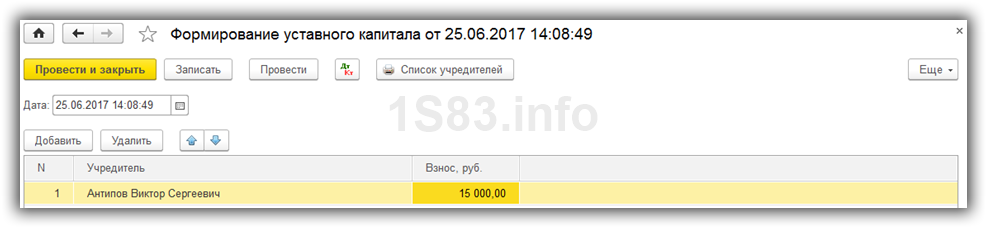

В шапке нового документа укажите дату и организацию (если в программе учет ведется сразу по нескольким). В табличной части перечислите всех учредителей и суммы, внесенные ими.

Для формирования удобной печатной формы нажмите на кнопку «Список учредителей» в верхней части документа.

Теперь проведем документ и посмотрим, какие проводки он сформировал.

У нас сформировалась только одна проводка, создающая задолженность учредителя по уставному капиталу перед организацией. В данном примере погашение этой задолженности будет сформировано через кассовый документ «Поступление наличных» (если у вас планируется взнос в УК через расчетный счет — используйте документ «Поступление на расчетный счет»).

В поле «Вид операции» укажем «Прочий доход». Так же необходимо выбрать контрагента – учредителя и поставить счет кредита 75.01. Статьей ДДС будет «Поступление денежных вкладов от учредителей». Данным документом будет погашена вся задолженность в 15 000 рублей.

В результате проведения будет сформирована только одна проводка Дт 50.01 Кт 75.01, то есть поступление денежных средств через кассу. Погасить задолженность можно и другими способами, о которых было рассказано выше.

Откроем карточку счета 75.01 и убедимся в правильности совершенных действий. Сальдо на конец периода нулевое.

Сформирован и объявлен уставный капитал – какая проводка необходима?

Коммерческие юрлица (ПАО, АО, ООО, хозтоварищества, ГУП, МУП) создаются с обязательным формированием в них уставного капитала (УК). Размер УК, доли участия в нём каждого из учредителей, сроки оплаты, форма взносов и оценка неденежных вкладов оговариваются в учредительном договоре.

УК является стартовой суммой средств, с которой юрлицо начинает свою деятельность. После окончания всех мероприятий по внесению взносов в уставный капитал проводки начинаются с соответствующей записи, сделанной на дату его регистрации. Она должна отражать начисление полной суммы УК, предусмотренной уставом, в корреспонденции с задолженностью учредителей по вкладам в него: Дт 75 – Кт 80.

Аналитику на счете 80 (счете учета УК) организуют по:

- учредителям (участникам);

- стадиям формирования (в ПАО, АО и хозтовариществах);

- видам акций (в ПАО и АО).

Счет 75 — это счет расчетов с учредителями. Дебетовый остаток по его субсчету, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного УК.

О том, как УК отразится в бухотчетности, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Вклад в УК другой организации у ее учредителя

Коммерческое юрлицо может быть создано как физлицами, так и организациями. При этом среди тех и других могут присутствовать иностранцы.

Участвуя в создании юрлица, учредитель принимает на себя обязательства по оплате вклада в его УК, взамен приобретая право на часть или всё (в зависимости от доли участия) имущество этого юрлица и на получение доходов от участия в его деятельности. Здесь есть своя особенность: при осуществлении проводки уставный капитал должен быть отражен как у учредителя, так и у компании, получающей взнос.

На дату регистрации вновь созданной организации учредитель — юридическое лицо, зарегистрированный в РФ, в своем учете показывает задолженность по оговоренной в учредительном договоре величине вклада в УК, который для него является финансовым вложением: Дт 58 – Кт 76. Кредитовый остаток по субсчету счета 76, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного учредителем УК.

Законодательство допускает осуществление платежей в УК как деньгами, так и имуществом или имущественными правами. На дату внесения вклада (полной суммы или ее части) и у учредителя, и у учрежденного им юрлица погашается соответствующая часть имеющейся задолженности.

Уставный капитал – внесение средств на расчетный счет и в кассу

Наиболее простым способом внесения вклада является оплата его деньгами: на расчетный счет или в кассу. Для иностранных участников допустим платеж на валютный счет.

Проводки по взносу в уставный капитал денежными средствами будут следующими:

- у получателя платежа: Дт 50 (51, 52) – Кт 75;

- у российского учредителя: Дт 76 – Кт 50 (51).

Внесение вклада имуществом

Во вклад могут передаваться любые виды имущества и прав на него: ОС, НМА, МПЗ, ценные бумаги, задолженность по заемным средствам. Имущество, вносимое в УК, стороны передают по согласованной ими в учредительном договоре стоимости. По этой стоимости вклад и учитывается в бухучете. Для формирующегося таким путем взноса в уставный капитал проводки у получателя делаются по той стоимости, которая отражена у учредителя. Учредитель же, формируя величину внесенного в УК вклада, корректирует фактическую стоимость имущества до согласованной за счет прочих доходов и расходов стоимости (счет 91). Вне зависимости от стоимости учет полученного юрлицом имущества ведется в составе того же вида, к которому оно относилось у учредителя.

Если передаваемое имущество при приобретении облагалось НДС, и он был предъявлен бюджету, то учредитель восстанавливает налог либо в полной сумме, либо в пропорции к его остаточной стоимости (по амортизируемому имуществу). Восстановленный НДС входит в сумму вклада и указывается в передаточных документах. Передающая сторона платит его в бюджет, а получающая может принять в вычеты.

Формирующийся имуществом взнос в уставной капитал проводки сопровождают следующего характера:

- У получающей стороны:

Дт 07 (08, 10, 11, 21, 41, 58, 66, 67) – Кт 75 — получено имущество;

Дт 19 – Кт 75 — принят к учету НДС по нему.

- У учредителя:

Дт 02 (05) – Кт 01 (04) — сформирована остаточная стоимость выбывающего амортизируемого имущества;

Дт 76 – Кт 01 (04, 10, 11, 21, 41, 58) — передано имущество;

Дт 76 – Кт 68 — восстановлен НДС по переданному имуществу;

Дт 76 – Кт 91 (или Дт 91 – Кт 76) — стоимость переданного имущества доведена до согласованной.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили взнос в УК имуществом. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Увеличение УК: взнос денежными средствами или имуществом

Законодательство допускает увеличение УК по решению его учредителей (участников), если соблюдены следующие условия:

- в ПАО или АО зарегистрирована дополнительная эмиссия или конвертация акций в СБРФР и ФНС;

- полностью оплачен не только первоначальный УК, но и та часть, на которую происходит увеличение.

Источниками увеличения УК могут быть:

- нераспределенная прибыль юрлица или его добавочный капитал — в этом случае дополнительных платежей от учредителей (участников) не потребуется;

- средства участников: одного, если его принимают дополнительно, единственного или нескольких, если они увеличивают долю своего участия, или всех, если увеличение доли происходит за счет пропорционального роста существующих долей или номинала акций.

Порядок учета начисления и уплаты дополнительных взносов в УК при его увеличении абсолютно совпадает с тем, который используют при создании юрлица. Суммы, форму и сроки уплаты учредители (участники) определяют в своем решении. Проводки по начислению обязательств делают на дату принятия решения об увеличении УК и на дату регистрации изменений в уставе, а проводки по уплате — на фактическую дату перечисления денежных средств или передачи имущества (имущественных прав).

О нюансах налогообложения взносов в УК читайте в материале «Ст. 251 НК РФ (2019 — 2020): вопросы и ответы».

Итоги

Учет операций по вкладу в УК и его увеличению в целом несложный. Достаточно трудоемким может оказаться оформление процесса передачи имущества во вклад у учредителя, если объем этого имущества будет значительным.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Если уставный капитал предприятия сформирован в полном объеме, действующее законодательство позволяет увеличивать его за счет дополнительных взносов средствами, запасами или необоротными активами. Как отразить эту операцию в учете и какие налоговые последствий следует ожидать – далее.

Организационные моменты

Сделать дополнительный вклад может каждый учредитель (участник) в пределах суммы увеличения уставного капитала пропорционально его доле. Соответственно, в случае увеличения уставного капитала за счет дополнительных вкладов номинальная стоимость доли учредителя (участника) может быть увеличена на сумму в пределах его дополнительного вклада.

В то же время общее собрание участников может принять решение об увеличении уставного капитала предприятия (имеется в виду общество с ограниченной ответственностью) не только за счет дополнительных вкладов участников, но и третьих лиц. К тому же третьи лица и участники могут сделать дополнительные вклады (как в денежной, так и в неденежной форме) после реализации каждым участником своего преимущественного права или отказа от реализации такого права в пределах разницы между суммой увеличения уставного капитала и суммой внесенных участниками дополнительных вкладов.

Вносить средства можно как в безналичной форме, так и в наличной: через кассу банка или кассу предприятия.

При внесении наличных РРО не нужно применять. Вклад в уставный капитал относится к внереализационным поступлениям, которые непосредственно не связаны с реализацией продукции (работ, услуг). Поскольку корпоративные права не являются ни товаром, ни услугой, внесение наличных в кассу предприятия оформляете приходным кассовым ордером.

В случае пополнения уставного капитала за счет дополнительных взносов никаких налоговых последствий у предприятия не возникает.

Налог на прибыль

Объектом налогообложения налогом на прибыль является финансовый результат (прибыль или убыток), определенный по правилам бухгалтерского учета, с учетом разниц (пп. 134.1.1 НКУ).

В соответствии с п. 5 П(С)БУ 15 «Доход» рост капитала за счет взносов участников предприятия не признается доходом. Кроме того, налоговые разницы, связанные с формированием уставного капитала, в НКУ не предусмотрены. Поэтому операция по осуществлению вклада в уставный капитал предприятия не влияет на размер объекта налогообложения налогом на прибыль.

Единый налог

Если предприятие находится на упрощенной системе налогообложения, такие средства не влияют на объект налогообложения единым налогом. Так, сумма средств, внесенная учредителями или участниками в уставный капитал плательщика единого налога, не является доходом такого плательщика (пп. 8 п. 292.11 НКУ).

Налог на добавленную стоимость

С учетом требований пп. 196.1.1 НКУ, операция по выпуску (размещению) акций и корпоративных прав не является объектом обложения НДС. Поэтому у эмитента не возникает налоговых обязательств. Получение вклада тоже не приводит к возникновению налогового кредита по НДС, поскольку эта операция не является поставкой товаров или услуг (пп. 14.1.185, 14.1.191 НКУ). По этим же причинам не проводят распределение входного НДС, как того требует п. 199.1 НКУ по приобретениям для операций, облагаемых и не облагаемых НДС.

Бухгалтерский учет

В случае отражения операций по увеличению уставного капитала через дополнительные взносы средствами корреспонденции счетов будут такими же, как и при формировании уставного капитала. Отражение получения денежных средств от учредителя в бухгалтерском учете происходит следующим образом.

Обосновать пополнение уставного капитала необходимо выданным приказом о его пополнении. Также нужно внести изменения в устав предприятия по увеличению размера уставного капитала. В бухучете производится запись: Дт 46 «Неоплаченный капитал» – Кт 401 «Уставный капитал».

В дальнейшем можно вносить средства любым способом, среди прочего через кассу или на счет в банке. Эта операция сопровождается проводкой: Дт 301 «Наличность в национальной валюте» или 311 «Текущие счета в национальной валюте» – Кт 46.

После этого предприятие может использовать средства по назначению в хозяйственных операциях.

Внесение ОС в УК: учет у инвестора и получателя

Почти каждый бухгалтер хоть раз имел дело с формированием уставного капитала или же с взносом в уставный капитал. Сегодня рассмотрим ситуацию внесения в уставный капитал1 основного средства.

Учет внесения ОС в уставный фонд инвестора

Налоговый учет

Налог на прибыль. Сразу скажем, что передача основного средства (далее — ОС) в качестве взноса в уставный фонд — это операция в рамках хозяйственной деятельности (пп. 14.1.36 НКУ). Ведь инвестиции — это хозяйственные операции, предусматривающие приобретение ОС, нематериальных активов, корпоративных прав и/или ценных бумаг в обмен на денежные средства или имущество (пп. 14.1.81 НКУ). Инвестиции, в частности, бывают финансовыми, а те, в свою очередь, — прямыми инвестициями, которые по своей сути представляют собой хозоперацию, предусматривающую внесение денежных средств или имущества в обмен на корпоративные права, эмитированные юрлицом при их размещении таким лицом (пп. 14.1.81 НКУ).

Согласно пп. 146.17.1 НКУ, для целей раздела III НКУ к продаже или другому отчуждению ОС приравнивается, среди прочего, внесение таких ОС в уставный фонд другого лица.

Так что фактически имеем дело с продажей ОС — а этот вопрос в НКУ регулирует п. 146.13. Для определения дохода важно, какое ОС отчуждается: производственное, непроизводственное, ранее безвозмездно полученное.

Так, в вышеупомянутом пункте НКУ сказано, что в доход налогоплательщика включается сумма превышения доходов от продажи или другого отчуждения ОС (производственного) над балансовой стоимостью2 отдельного объекта ОС. А вот в налоговые расходы включается сумма превышения балансовой стоимости над доходами от продажи или другого отчуждения объекта ОС.

На первый взгляд, все довольно просто. Но возникает логический вопрос: как определить сумму дохода при передаче ОС в уставный фонд? В таком случае доход будет определяться в сумме согласованной учредителями стоимости актива.

Согласованная стоимость активов

Вкладом3 в уставный (складочный) капитал хозяйственного общества могут быть деньги, ценные бумаги, другие вещи или имущественные либо другие отчуждаемые права, имеющие денежную оценку, если иное не установлено законом (ч. 1 ст. 13 Закона о хозобществах).

1 В статье рассматривается случай внесения (и получения) ОС в уставный капитал юрлицом — плательщиком налога на прибыль другому юрлицу — плательщику налога на прибыль.

2 Балансовая стоимость основных средств, других необоротных и нематериальных активов — сумма остаточной стоимости таких средств и активов, которая определяется как разница между первоначальной стоимостью с учетом переоценки и суммой накопленной амортизации (пп. 14.1.9 НКУ).

3 Закон о хозобществах оперирует термином «вклад», а не «взнос».

Денежная оценка вклада участника хозяйственного общества проводится по согласию участников общества, а в случаях, установленных законом, она подлежит независимой экспертной проверке (ч. 2 ст. 13 Закона о хозобществах). Поэтому фактически сами учредители согласовывают стоимость активов, которые они будут вносить в уставный фонд предприятия. При этом для фиксации согласованной стоимости активов стоит привести такую информацию, например, в общем акте оценки взносов. Учредительные документы должны содержать сведения о виде общества, предмете и целях его деятельности, составе учредителей и участников, наименовании и местонахождении, размере и порядке образования уставного (складочного) капитала (ст. 4 Закона о хозобществах).

Для акционерных обществ оценка имущественного взноса регулируется ст. 8 Закона об АО. Так, цена имущества, которое вносится учредителями акционерного общества в счет оплаты акций общества, должна соответствовать рыночной стоимости этого имущества, определенной на принципах независимой оценки, проведенной в соответствии с законодательством об оценке имущества, имущественных прав и профессиональной оценочной деятельности. Решение о привлечении субъекта оценочной деятельности принимает наблюдательный совет общества (в процессе создания общества — собрание учредителей или учредитель лично в случае создания акционерного общества одним лицом). Наблюдательный совет или общее собрание акционеров (если создание наблюдательного совета не предусмотрено уставом акционерного общества) (в процессе создания общества — учредительным собранием), утверждает рыночную стоимость имущества. Утвержденная стоимость имущества не может отличаться более чем на 10 процентов от стоимости, определенной оценщиком.

Нельзя забывать и о требованиях п. 146.14 НКУ, где сказано, что доход от продажи или другого отчуждения объекта ОС (в нашем случае — внесение в уставный фонд) определяется согласно договору о продаже или другом отчуждении объекта ОС, но не ниже обычной цены такого объекта (актива). А согласно пп. 14.1.71 НКУ обычная цена — это цена товаров (работ, услуг), определенная сторонами договора, если иное не установлено НКУ. Если не доказано обратное, считается, что такая обычная цена соответствует уровню рыночных цен. С 1 января 2013 года обычная цена определяется на основании ст. 39 НКУ (подробнее читайте в «ДК» №5/2013).

Также следует учесть особые случаи определения результата передачи ОС, предусмотренные п. 146.13 НКУ.

1. В уставный фонд другого лица вносится непроизводственное ОС. В таком случае согласно п. 146.13 НКУ в доход плательщика налога на прибыль следует включить сумму превышения доходов от продажи или другого отчуждения над первоначальной стоимостью приобретения непроизводственных ОС и расходов на ремонт, осуществляемых для поддержания объекта в рабочем состоянии. Если же первоначальная стоимость1 ОС превышает полученный доход от отчуждения такого объекта, то такая разница включается в расходы плательщика налога. При этом, как следует из п. 146.13 НКУ, в расходы попадет только разница между первоначальной стоимостью и полученным доходом без учета расходов на ремонт, осуществляемых для поддержания объекта в рабочем состоянии.

2. В уставный фонд вносятся ОС, которые предварительно получены бесплатно. В таком случае сумма превышения доходов от продажи или другого отчуждения безвозмездно полученных ОС над стоимостью таких ОС, которая была включена в состав доходов в связи с получением (согласно пп. 135.5.4 НКУ), включается в доходы плательщика налога. А вот сумма превышения стоимости, которая была включена в состав доходов в связи с безвозмездным получением над доходами от такого отчуждения ОС, включается в расходы плательщика налога (п. 146.13 НКУ).

Руководствуясь п. 137.16 НКУ, плательщик признает доходы от операции внесения ОС в уставный фонд (согласно п. 146.13 и п. 146.14 НКУ) по правилам П(С)БУ в периоде их возникновения (а фактически передачи ОС по акту приемки-передачи ОС — об этом см. далее). В налоговой декларации по налогу на прибыль предприятий2 такой доход нужно показать в строке 03.17 «Дохід, визначений відповідно до статті 146 розділу III Податкового кодексу України» приложения IД к декларации по прибыли. Оттуда его сумма попадет в общую сумму прочих доходов плательщика налога на прибыль, которая отражается в строке 03 основной части декларации.

1 Из чего состоит первоначальная стоимость ОС, прописано в п. 146.5 НКУ.

2 Форма утверждена приказом Минфина Украины от 28.09.2011 г. №1213.

А вот расходы (согласно п. 146.13 и п. 146.14 НКУ), если они возникают при внесении ОС в уставный фонд другого юрлица, нужно отражать как прочие расходы в периоде их осуществления (п. 138.5 и пп. 138.12.1 НКУ). В декларации по прибыли такие расходы от операции показываем в строке 06.4.16 «Витрати, визначені відповідно до статті 146 розділу III Податкового кодексу України» приложения IВ к декларации по прибыли. В дальнейшем такая сумма осядет в строке 06 основной части декларации.

И еще не забывайте, что при передаче ОС в качестве взноса в уставный фонд взамен вы получаете корпоративные права, учет которых следует вести по правилам п. 153.8 НКУ. О новых правилах учета корпоративных прав читайте в «ДК» №5/2013.

Налог на добавленную стоимость. Согласно пп. 14.1.191 НКУ, под поставкой товаров подразумевается любая передача права на распоряжение товарами в качестве собственника, в т. ч. продажа, обмен или дарение такого товара. При передаче ОС в качестве взноса в уставный фонд предприятия имеем дело с поставкой товаров. Поэтому такая операция является объектом обложения НДС (п. 185.1 НКУ). В соответствии с п. 188.1 НКУ, при поставке товаров (ОС) в качестве взноса в уставный фонд база налогообложения такой операции определяется исходя из их договорной (контрактной) стоимости (а фактически согласованной стоимости такого актива), но не ниже обычных цен, определенных в соответствии со ст. 39 НКУ.

Такие НО по НДС начисляются по дате оформление документов, подтверждающих передачу ОС другому юрлицу (пп. «б» п. 187.1 НКУ). Показываются НО по НДС в строке 1 Декларации по НДС1, с расшифровкой в разделе I приложения Д5.

1 Форма декларации утверждена приказом Минфина Украины от 25.11.2011 г. №1492.

Не забудьте по дате начисления НО по НДС по такой поставке выписать НН в двух экземплярах, один из которых передадите вновь созданному юрлицу (п. 201.4 НКУ). При такой поставке НН выписываем по общим требованиям Порядка №1379. При необходимости такие НН регистрируем в ЕРНН.

Бухгалтерский учет

Внесение ОС в уставный фонд другого предприятия по своей сути является долгосрочной финансовой инвестицией. Так, согласно п. 6 П(С)БУ 12 «Финансовые инвестиции», если приобретение финансовой инвестиции осуществляется путем обмена на другие активы, то ее себестоимость определяется по справедливой стоимости этих активов (в нашем случае — по согласованной стоимости актива).

В бухучете долгосрочные финансовые инвестиции отражаются на счете 14 «Долгосрочные финансовые инвестиции».

Конечно, балансовая стоимость ОС, выбывающих в обмен на корпоративные права по справедливой (согласованной) стоимости этих активов, может от них отличаться. Так, если балансовая стоимость ОС, передаваемых в качестве взноса в уставный фонд, больше согласованной стоимости такого объекта, то полученные убытки отражаются на субсчете 977 «Прочие расходы обычной деятельности». Если же балансовая стоимость актива, выбывающего в качестве взноса в уставный фонд, будет меньше стоимости полученных корпоративных прав, то такая разница должна попасть в доходы предприятия через субсчет 746 «Прочие доходы от обычной деятельности».

Кстати, ОС, передаваемые в качестве взноса в уставный капитал, перед их передачей не нужно переводить на счет 286 «Необоротные активы и группы выбытия, содержащиеся для продажи». Ведь выбытие таких ОС планируется другим способом, чем продажа.

И несколько слов о документировании передачи ОС в качестве взноса в уставный фонд. По мнению автора, перед самой передачей стоит издать приказ, в котором указать, что такой объект исключается из состава ОС и соответственно передается в качестве взноса в уставный фонд другого юрлица. А саму передачу ОС от учредителя (инвестора) предприятию советуем оформить Актом приемки-передачи (внутреннего перемещения) ОС по форме №ОЗ-1 (утверждена приказом Минстата от 29.12.95 г. №352). Такой акт нужно составить в трех экземплярах, один из которых передается предприятию, а остальные два остаются у инвестора.

Хотя на практике в таких случаях передачи ОС чаще всего оформляют накладную или акт приемки-передачи (произвольной формы) (главное, чтобы эти документы были составлены согласно требованиям к первичным документам, установленным Законом о бухучете).

Пример 1 ООО «Зеленый остров» на общем собрании учредителей ООО «Мельница» решило внести в уставный фонд этого предприятия станок (производственное ОС) согласованной стоимостью 48000 грн (в т. ч. НДС — 8000 грн).

Первоначальная стоимость станка составила 50000 грн, начисленная амортизация за период эксплуатации — 15000 грн, соответственно балансовая стоимость — 35000 грн. Условно предположим, что согласованная стоимость объекта ОС равна обычной цене, а показатель бухгалтерского учета по такому ОС совпадает с налоговыми данными.

Типовые проводки для такой ситуации показаны в таблице 1.

Таблица 1

Учет у инвестора внесения ОС в уставный фонд

| № п/п | Бухгалтерский учет | Сумма, грн | Налоговый учет | |||

| Д-т | К-т | Доходы | Расходы | |||

| Сформирован уставный капитал и зарегистрировано ООО «Мельница» (при этом определена согласованная стоимость станка, передаваемого ООО «Зеленый остров») | 141 | 685 | 48000 | — | — | |

| Списана сумма начисленной амортизации ОС | 131 | 104 | 15000 | — | — | |

| Передано оборудование в качестве взноса в уставный капитал ОС | 377 | 104 | 35000 | 5000* | — | |

| Начислены налоговые обязательства по НДС по поставленным ОС по обычной цене — 40000 | 377 | 641 | 8000 | — | — | |

| Показан взаимозачет задолженностей | 685 | 377 | 43000 | — | — | |

| Отражен полученный доход от фининвестиций (разница между балансовой стоимостью ОС и согласованной стоимостью без НДС) | 685 | 746 | 5000 | — | — | |

| * В доход по НКУ попадет 5000 грн (40000 — 35000) в соответствии с требованиями п. 146.13 и 146.14 НКУ. | ||||||

Учет поступления ОС в качестве взноса в уставный фонд

Налоговый учет

Налог на прибыль. При получении ОС в качестве взноса в уставный капитал юрлицо передает взамен учредителю корпоративные права. Опять же, имеем дело с прямыми инвестициями (пп. 14.1.81 НКУ).

Суммы денежных средств или стоимость имущества (в нашем случае — ОС), поступающие плательщику налога в виде прямых инвестиций в корпоративные права, эмитированные таким плательщиком налога, согласно пп. 136.1.3 НКУ не включаются в налоговые доходы плательщика налога.

А вот согласно пп. 146.17.2 НКУ к приобретению ОС приравниваются операции по получению ОС в случае внесения таких ОС в уставный фонд (капитал) плательщика налога. Первоначальной стоимостью ОС, полученных в качестве взноса в уставный капитал предприятия, будет их стоимость, согласованная учредителями (участниками) предприятия, но не выше обычной цены (п. 146.8 НКУ).

При этом в первоначальную стоимость ОС не попадет НДС, начисленный при поставке таких объектов ОС (п. 146.5 НКУ). Такой НДС по общим правилам осядет в НК по НДС — разумеется, при условии что юрлицо является плательщиком НДС (подробнее о НДС — далее).

Если же юрлицо — не плательщик НДС, то сумма начисленного при поставке НДС увеличит первоначальную стоимость такого объекта ОС (пп. 139.1.6 и п. 146.5 НКУ). Поэтому если НДС не попадает в НК, то его сумма увеличивает первоначальную стоимость ОС. Так же будет и с суммами НДС, уплаченными для доставки такого ОС и доведения до состояния, пригодного к использованию. Такое же мнение высказали и налоговики в ЕБНЗ, подкатегория 110.09.01.

Иногда вновь созданное юрлицо уже является плательщиком НДС, и вот ОС, внесенные в уставный фонд, будут использовать частично в необлагаемых операциях (ст. 196, 197 и подраздел 2 раздела ХХ НКУ). В таком случае после распределения НДС по правилам ст. 199 НКУ (читайте в «ДК» №52/2012) доля суммы входного НДС, не попавшая в НК по НДС, увеличит первоначальную стоимость ОС.

Кроме того, п. 198.4 НКУ предусмотрено: если плательщик налога приобретает (изготовляет) товары/услуги и ОС, предназначаемые для их использования в операциях, не являющихся объектом налогообложения или освобождаемых от обложения НДС (ст. 196, 197 и подраздел 2 раздела ХХ НКУ), то суммы налога, уплаченные (начисленные) в связи с таким приобретением (изготовлением), не относятся к НК такого плательщика. Тогда по правилам п. 146.5 НКУ сумма НДС попадет в первоначальную стоимость ОС (об этом подробнее см. выше).

Между прочим, в первоначальную стоимость ОС следует включить не только стоимость, согласованную между учредителями (но не выше обычной цены), но и затраты, предусмотренные п. 146.5 НКУ. На такой же вывод наталкивает и п. 10 П(С)БУ 7 «Основные средства», где сказано, что первоначальной стоимостью ОС, внесенных в уставный капитал предприятия, признается согласованная учредителями (участниками) предприятия их справедливая стоимость с учетом расходов, предусмотренных п. 8 П(С)БУ 7, — а именно в этом пункте перечислены расходы, включаемые в первобытную стоимость ОС и идентичные прописанным в п. 146.5 НКУ.

Составляющие первоначальной стоимости ОС

Первоначальная стоимость объекта основных средств состоит из следующих расходов:

— суммы, уплачиваемые поставщикам активов и подрядчикам за выполнение строительно-монтажных работ (без косвенных налогов);

— регистрационные сборы, государственная пошлина и аналогичные платежи, осуществляемые в связи с приобретением/получением прав на объект основных средств;

— суммы ввозной пошлины;

— суммы косвенных налогов в связи с приобретением (созданием) основных средств (если они не возмещаются плательщику);

— расходы на страхование рисков доставки основных средств;

— расходы на транспортировку, установку, монтаж, наладку основных средств;

— финансовые расходы, включение которых в себестоимость квалификационных активов предусмотрено положениями (стандартами) бухгалтерского учета;

— другие расходы, непосредственно связанные с доведением основных средств до состояния, в котором они пригодны к использованию в запланированных целях.

Пункт 146.5 НКУ, пункт 8 П(С)БУ 7

Также учтите, что выпуск корпоративных прав в налоговом учете не отражается (п. 153.9 НКУ). Поэтому такая операция пройдет мимо налогового учета. О ценнобумажном учете читайте в «ДК» №5/2013.

Налог на добавленную стоимость. Если получатель ОС — плательщик НДС, то суммы входного НДС включаются в налоговый кредит по НДС в тех случаях, когда ОС используется в налогооблагаемых операциях в рамках хозяйственной деятельности плательщика налога (п. 198.3 НКУ). Конечно же, налоговый кредит по НДС будет только при наличии у вас правильно оформленной налоговой накладной (п. 198.6 НКУ). Датой возникновения права на налоговый кредит по НДС будет дата того события, которое произошло раньше: или дата списания денежных средств с банковского счета в оплату ОС, или дата получения ОС, что подтверждено налоговой накладной (п. 198.2 НКУ). В нашей ситуации налоговый кредит по НДС мы покажем именно на дату получения ОС от инвестора.

Бухгалтерский учет

Как мы уже отмечали, первоначальной стоимостью ОС, внесенных в уставный капитал предприятия, признается согласованная учредителями (участниками) предприятия их справедливая стоимость с учетом расходов, предусмотренных п. 8 П(С)БУ 7 (п. 10 П(С)БУ 7). При поступлении ОС от учредителя следует получить первичный документ, подтверждающий осуществление такой операции. Это может быть накладная, акт приемки-передачи (произвольной формы) (главное, чтобы эти документы были составлены согласно требованиям к первичным документам, установленным Законом о бухучете), Или же, выполняя предписание нормативных актов, учредитель выдаст вам Акт приемки-передачи (внутреннего перемещения) ОС (по форме №ОЗ-1, утвержденной приказом Минстата Украины от 29.12.95 г. №352), который и засвидетельствует факт поступления имущества.

По мнению автора, первоначальную стоимость ОС сначала нужно показать на счете 15 «Капитальные инвестиции». При этом сюда же попадут и расходы, связанные с доведением основных средств до состояния, в котором они пригодны к использованию в запланированных целях (см. п. 8 П(С)БУ 7), — т. е. все понесенные расходы, сформирующие первоначальную стоимость ОС.

Но вот в абз. 2 п. 13 Методрекомендаций №561 указано, что согласованная учредителями (участниками) стоимость основных средств отражается по дебету счета учета задолженности учредителей (участников) предприятия по взносам в уставный капитал в корреспонденции со счетом учета уставного капитала. Получение объектов основных средств показывается по дебету счета учета основных средств и погашением (уменьшением) задолженности учредителей. Кроме того, в письме Минфина от 17.11.2003 г. №31-04200-04-5/5570 сказано, что стоимость ОС, внесенных в уставный (паевой) фонд (капитал) предприятия его учредителями (пайщиками, участниками), в состав капитальных инвестиций не включается и на счете 15 «Капитальные инвестиции» не отражается.

Пример 2 Несколько учредителей решило создать ООО «Мельница» (плательщик НДС) с уставным капиталом 500000 грн. Один из учредителей сделал взнос в уставный фонд ООО «Мельница» станком (производственное ОС), согласованная стоимость которого 48000 грн, в т. ч. НДС — 8000 грн (условно обычная цена в таком случае тоже равна 40000 грн (без НДС). Расходы на транспортировку станка составили 1000 грн (без НДС), а затраты на его наладку — 600 грн (в т. ч. НДС — 100 грн), все эти затраты понесло ООО «Мельница».

Бухгалтерские проводки (отражены по Методрекомендациям №561) в связи с таким взносом в уставный фонд ООО «Мельница» показаны в таблице 2.

Таблица 2

Учет поступления ОС в качестве взноса в уставный фонд

№ п/п