Займ 2 3 ставки рефинансирования

Содержание

- При каких условиях материальная выгода облагается НДФЛ

- Когда у заемщика в любом случае не возникает облагаемой НДФЛ материальной выгоды по займу

- Какая сумма признается материальной выгодой по займу

- На какую дату нужно рассчитывать материальную выгоду по займу

- Ставка НДФЛ с материальной выгоды по займу

- При выдаче займов в инвалюте тоже может возникнуть облагаемая НДФЛ материальная выгода

- Материальная выгода в отчетности по НДФЛ

- Материальная выгода и страховые взносы

При каких условиях материальная выгода облагается НДФЛ

С 2018 года изменился порядок обложения НДФЛ материальной выгоды по займам (пп.1 п.1 ст.212 НК РФ (в ред., действ. с 01.01.2018)). Так, облагаемая налогом выгода возникает при соблюдении хотя бы одного из условий:

- заем получен физлицом от организации или ИП, с которыми он состоит в трудовых отношениях;

- заем получен физлицом от организации или ИП, которые признаны с ним взаимозависимыми лицами;

- экономия на процентах фактически является материальной помощью;

- экономия на процентах фактически является формой встречного исполнения организацией или ИП обязательства перед физлицом, в т.ч. оплатой (вознаграждением) за поставленные им товары (выполненные работы, оказанные услуги).

Правда, иногда материальная выгода не облагается НДФЛ, даже вопреки соблюдению хотя бы одно из вышеназванных условий.

Когда у заемщика в любом случае не возникает облагаемой НДФЛ материальной выгоды по займу

Материальная выгода освобождается от налогообложения при выполнении двух требований (пп. 1 п. 1 ст. 212 НК РФ):

- в договоре займа указано, что денежные средства предоставлены заемщику для покупки конкретного жилья или для строительства жилья;

- заемщик представил заимодавцу уведомление или справку из ИФНС, подтверждающие право заемщика на получение имущественного вычета в отношении этого жилья. Причем, в документе из ИФНС обязательно должны быть указаны реквизиты договора займа (п. 2 Письма Минфина от 21.09.2016 № 03-04-07/55231).

Какая сумма признается материальной выгодой по займу

Выгодой от экономии на процентах признается:

- если договор процентный, то разница между суммой процентов, рассчитанных исходя из 2/3 ставки рефинансирования ЦБ, и суммой процентов, рассчитанных исходя из ставки, прописанной в договоре займа;

- если договор беспроцентный, то сумма процентов, рассчитанных исходя из 2/3 ставки рефинансирования ЦБ.

На какую дату нужно рассчитывать материальную выгоду по займу

Для целей уплаты НДФЛ доход в виде материальной выгоды от экономии на процентах считается полученным на последнее число каждого месяца в течение срока, на который выдан заем (пп. 7 п. 1 ст. 223 НК РФ). Следовательно, налоговому агенту на эти даты необходимо производить расчет материальной выгоды и НДФЛ с нее.

Ставка НДФЛ с материальной выгоды по займу

По какой ставке НДФЛ будет облагаться материальная выгода от экономии на процентах, зависит от такого, кто получил материальную выгоду: резидент или нерезидент РФ (п. 2 ст. 207 НК РФ). Так, доход в виде материальной выгоды налогового резидента РФ будет облагаться по ставке 35% (п. 2 ст. 224 НК РФ), а не резидента – по ставке 30% (п. 3 ст. 224 НК РФ). То есть в данном случае нерезиденты оказываются более в выгодном положении, нежели резиденты РФ.

При выдаче займов в инвалюте тоже может возникнуть облагаемая НДФЛ материальная выгода

При получении займа в иностранной валюте у заемщика образуется материальная выгода, облагаемая НДФЛ, если (пп. 2 п. 2 ст. 212 НК РФ):

- выдан процентный заем со ставкой менее 9% годовых (материальной выгодой признается разница между суммой процентов, рассчитанных исходя из 9% годовых, и суммой процентов, рассчитанных исходя из ставки, прописанной в договоре займа);

- выдан беспроцентный заем (материальной выгодой признается сумма процентов, рассчитанных исходя из 9% годовых);

Соответственно, заимодавец в подобной ситуации становится налоговым агентом по НДФЛ.

Материальная выгода в отчетности по НДФЛ

Информацию, связанную с доходом в виде материальной выгоды по займу и НДФЛ с него, нужно отразить:

Здесь стоит отметить, что у орагнизации/ИП не всегда может быть возможность удержать НДФЛ, исчисленный с материальной выгоды, и перечислить его в бюджет (например, если заем выдан физлицу, не являющемуся работником, и других доходов, кроме займа, организация/ИП ему не выплачивает). В этом случае заимодавцу, помимо подачи 2-НДФЛ в общем порядке (п. 2 ст. 230 НК РФ), необходимо не позднее 1 марта года, следующего за годом, в котором НДФЛ не был удержан, сообщить об этом в ИФНС, подав справку 2-НДФЛ с признаком «2», а также направить справку самому физлицу (п. 5 ст. 226 НК РФ).

Материальная выгода и страховые взносы

Материальная выгода от экономии на процентах не облагается страховыми взносами (п. 4 ст. 420 НК РФ).

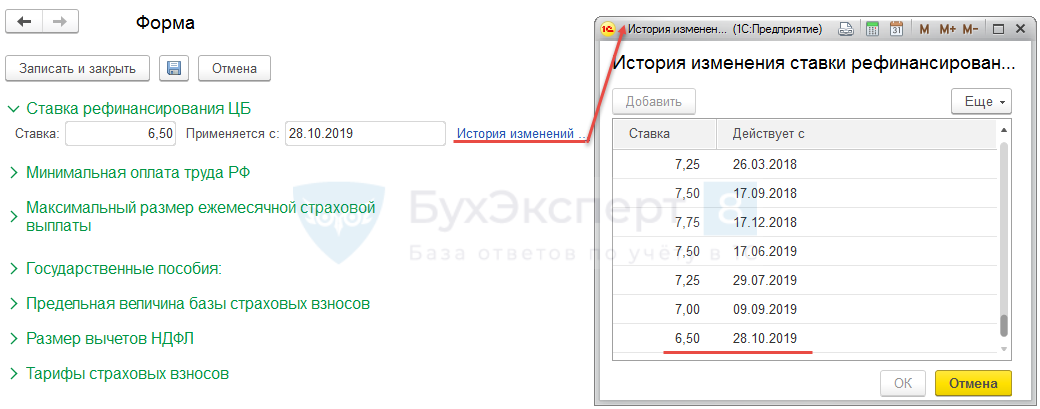

С 28 октября 2019 изменилась ключевая ставка ЦБ РФ с 7% до 6,5%. Значение ставки рефинансирования, которая приравнена к ключевой ставке, используется для расчета материальной выгоды сотрудника от экономии на процентах.

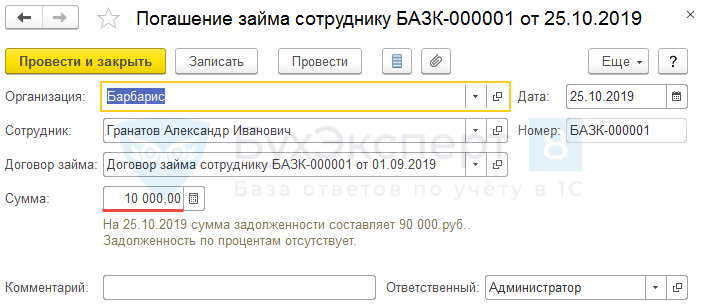

25 октября 2019 г. сотрудник погашает беспроцентный займ в сумме 10 000 руб., для чего в программе оформлен документ Погашение займа сотруднику (Зарплата – Займы сотрудникам — Погашение займа сотруднику).

Согласно пп. 7 п. 1 ст. 223 НК РФ датой фактического получения дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, признается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства.

Однако при расчете материальной выгоды при погашении займа берется ставка рефинансирования, действующая на день погашения, а не на последний день месяца.

Это ошибочное поведение программы?

Это ошибка в ЗУП 3, зарегистрированная фирмой 1С.

Смоделируем ситуацию.

С 28 октября 2019 изменилась ключевая ставка ЦБ РФ с 7% до 6,5% (Настройка – Редактирование законодательный значение – Ставка рефинансирования ЦБ):

25 октября 2019 г. сотрудник погашает беспроцентный займ в сумме 10 000 руб., для чего в программе оформлен документ Погашение займа сотруднику:

Долг сотрудника на 25 октября составляет 90 000 руб.:

При расчете материальной выгоды при погашении займа должна использоваться ставка рефинансирования, действующая на конец октября – 6,5% и сумма мат. выгоды должна была получится:

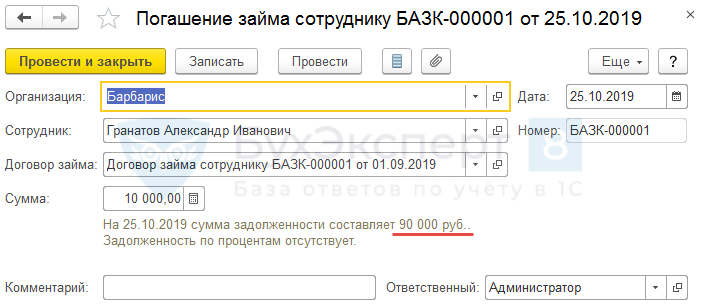

Вместо этого в программе при расчете использует ставку рефинансирования, действующую на дату погашения займа – 7%:

Эти данные можно увидеть, если сформировать Расчетный листок (Зарплата – Отчеты по зарплате – Расчетный листок).

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

В соответствии с п. 1 ст. 809 ГК РФ, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца, а если заимодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования ) на день уплаты заемщиком суммы долга или его соответствующей части.На практике стороны нередко устанавливают в договоре займа так называемую переменную («плавающую») процентную ставку, размер которой изменяется в зависимости от изменения переменной величины, предусмотренной договором займа, например ставки рефинансирования (смотрите, например, постановление Семнадцатого арбитражного апелляционного суда от 25.01.2010 N 17АП-11745/09, постановление Девятого арбитражного апелляционного суда от 10.10.2012 N 09АП-28081/12).

Гражданский кодекс РФ не содержит понятия переменной процентной ставки и порядка расчета суммы процентов при ее установлении. Обычно в таком случае стороны договора займа сами предусматривают порядок расчета суммы процентов. Если же стороны не предусмотрели такого условия, то полагаем, что в этом случае по аналогии с положениями п. 1 ст. 809 ГК РФ сумма процентов рассчитывается исходя из процентной ставки на день их уплаты независимо от даты установления этой ставки.

Подтверждением этой позиции является пп. 7 ст. 2 проекта федерального закона N 47538-6 «О внесении изменений в части первую, вторую, третью и четвертую Гражданского кодекса Российской Федерации, а также в отдельные законодательные акты Российской Федерации», в котором сказано, что размер процентов за пользование суммой займа может быть установлен в договоре в твердой сумме (фиксированная процентная ставка) либо иным путем, позволяющим определить надлежащий размер процентов на момент их уплаты (плавающая процентная ставка)*(1) .

К сожалению, судебной практики, подтверждающей эту позицию, нам найти не удалось.