Письмо ФНС ас 4 2 12705

Содержание

- Требование от ФНС

- Готовим пояснения по льготам НДС

- Расхождения по НДС

- Готовим разъяснения по ошибкам

- Как подать пояснения в ИФНС по новым правилам

- Важное о сроках и штрафах

- Требование о представлении пояснений по НДС

- Коды ошибок в декларации по НДС

- Код ошибки «1» в декларации по НДС

- Код ошибки «2» в декларации по НДС

- Код ошибки «3» в декларации по НДС

- Код ошибки «4» в декларации по НДС

- Код ошибки «5» в требовании по НДС

- Код ошибки «6» в требовании по НДС

- Код ошибки «7» в декларации по НДС

- Код ошибки «8» в декларации по НДС

- Код ошибки «9» в декларации по НДС

- Что такое повестка для уточнения данных?

- Что будет во время явки в военкомат?

- Неофициальные причины вызова

ФНС России от 13.02.2020 N ЕА-4-15/2356@

«О направлении рекомендаций по проведению налогового мониторинга в части автоматизированного контроля за правильностью исчисления налога на добавленную стоимость»

Разъяснена ситуация, когда при проведении налогового мониторинга выявлены ошибки и противоречия между сведениями в налоговой декларации по НДС и сведениями о соответствующих операциях, содержащихся в налоговой декларации (журнале учета полученных и выставленных счетов-фактур) другого налогоплательщика, свидетельствующие о занижении суммы НДС, либо о завышении суммы налога, заявленной к возмещению.

В этом случае налоговым органом направляются налогоплательщику:

требования о представлении пояснений по формам, предусмотренным приложениями N 2.1 — 2.9 к письму ФНС России от 16.07.2013 N АС-4-2/12705@;

дополнительный файл приложений в электронной форме в соответствии с форматом, приведенным в приложении N 2.10 к Письму N АС-4-2/12705@.

Одновременно сообщается, что пунктом 1.1 статьи 88 НК РФ установлены случаи проведения камеральных налоговых проверок налоговых деклараций (расчетов), представленных за налоговый (отчетный) период, за который проводится налоговый мониторинг.

Указано, что в отношении таких налоговых деклараций (расчетов), проведение камеральных налоговых проверок осуществляется также в соответствии с положениями Письма ФНС России от 16.07.2013 N АС-4-2/12705@.

Пояснения по НДС — это ответные разъяснения налогоплательщика по выявленным ФНС расхождениям в отчетности. При возникновении вопросов инспекция обязательно направит требование о представлении разъяснений. Чиновники отметили, что оснований для направления требований стало больше, а формат представления ответа изменен.

Требование от ФНС

Если у налоговой инспекции возникли вопросы в ходе камеральной проверке отчетности по НДС, требование в адрес налогоплательщика не заставит себя ждать. Причины для направления запроса в подотчетные организации разделяют на две группы. Чаще всего ФНС требует разъяснить:

- информацию по льготируемым операциям, которые были включены в отчетность НДС;

- выявленные расхождения и ошибки в декларационном отчете (их всего девять).

Пояснять каждую из причин придется по-разному. При получении требования от ФНС компании придется разъяснить контролерам только ту информацию, которая была запрошена. Дополнительных сведений не требуется. Конечно, если сам налогоплательщик не обнаружил другие недочеты в декларации по НДС.

Готовим пояснения по льготам НДС

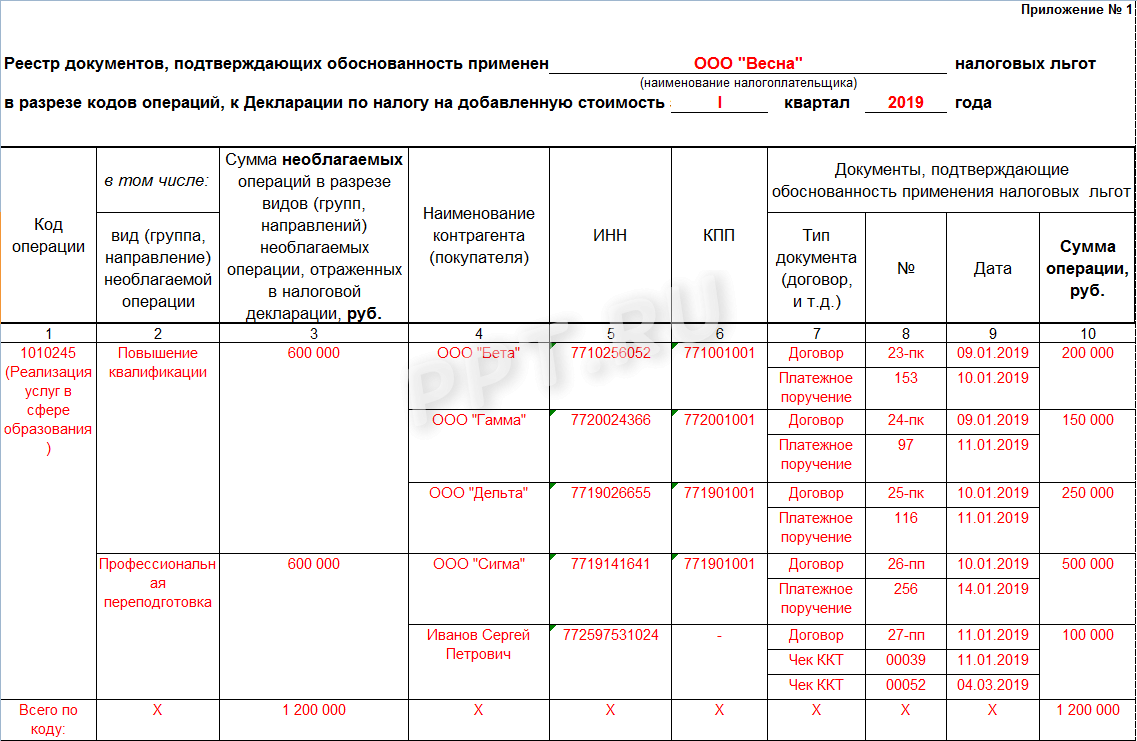

Если ФНС запрашивает сведения о льготируемых операциях, то пояснения сформируйте в виде реестра документов, подтверждающих право на льготы по НДС. Это следует из Писем ФНС России от 22.02.2018 N СА-17-3/52, от 26.01.2017 N ЕД-4-15/1281@.

Сами документы предоставлять не нужно. Достаточно только реестра, по установленной форме. Копии подтверждающей документации ФНС запросит позже. Конкретный перечень запрашиваемых бумаг будет установлен в зависимости от присвоенного уровня налогового риска по сверке СУР «АСК НДС-2» (Письмо ФНС России от 26.01.2017 N ЕД-4-15/1281@).

Бланк реестра рекомендован в Приложении N 1 к Письму от 26.01.2017 N ЕД-4-15/1281@.

Скачать образец предоставления пояснений по НДС в налоговую

Расхождения по НДС

В 2020 году оснований для направления требования по отчетности НДС у налоговиков стало больше. Раньше кодов недочетов в декларации было всего четыре. Теперь количество увеличили практически вдвое. Сейчас действует девять кодов помарок в декларации по НДС.

Коды видов ошибок в декларации по налогу на добавленную стоимость:

| Код | Разъяснение |

| 0000000001 | Расхождение с отчетностью контрагента |

| 0000000002 | Не соответствие информации по разделам 8 (по книге покупок) и раздела 9 (по книге продаж). |

| 0000000003 | Расхождения между выставленными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчета (номер ошибочной строки декларации указан в скобках) |

| 0000000005 | Неверно указана дата выставления счета-фактуры в разделах 8-12 |

| 0000000006 | Дата заявки на вычет превышает допустимый срок в три года |

| 0000000007 | Дата счета-фактуры, заявленной на вычет по НДС не соответствует периоду деятельности |

| 0000000008 | Некорректно указан код операции в разделах 8-12 декларации (кодификатор приведен в приказе ФНС от 14.03.2016 № ММВ-7-3/136@) |

| 0000000009 | Неверно отражены аннулирующие записи в разделе 9 декларации |

Подробности в статье: Коды ошибок в декларации по НДС.

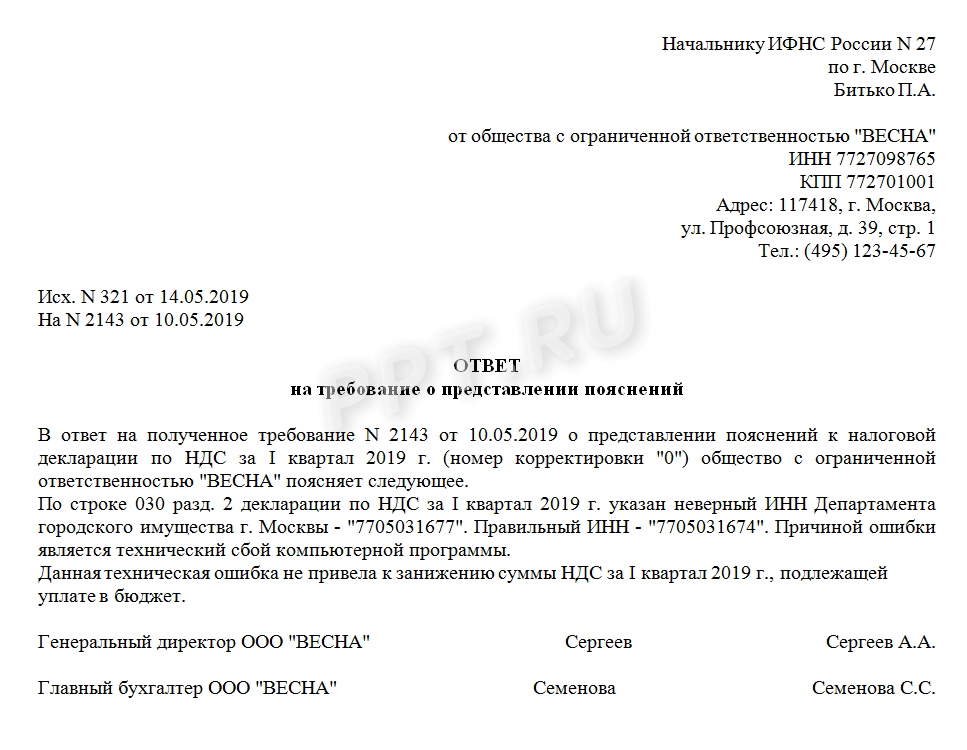

Готовим разъяснения по ошибкам

Если запрос ФНС содержит конкретный код ошибки, то действия налогоплательщика следующие. В первую очередь, требуется проверить декларацию по НДС:

- проконтролируйте правильность заполнения и арифметические подсчеты;

- сверьте данные с документами (журналами учета, счетами-фактурами, книгами покупок/продаж);

- проверьте суммы начисленного налога по ставкам.

Обратите особое внимание на то, как отражены в декларации сведения, по которым пришел запрос от ФНС (даты, суммы, номера счетов-фактур и прочее).

После проверки у налогоплательщика есть три варианта действия:

|

Ошибок в декларации нет |

Если в отчетности нет ошибок, то придется пояснить ФНС причину выявленных расхождений. В разъяснении следует указать, что:

Правила закреплены Письмом ФНС России от 03.12.2018 N ЕД-4-15/23367@. |

|

Имеются недочеты, но налог не занижен |

Если недочет в отчете не привел к искажению сумм налоговой базы и занижению НДС, у налогоплательщика есть выбор. Допустимо три варианта:

Последний вариант рекомендован ФНС. Но этот способ подачи пояснений — право налогоплательщика, а не обязанность. |

|

Имеются ошибки, налог занижен |

Если же ошибки привели к занижению налога в отчетности, то подайте корректировку. А вот пояснения в данном случае предоставлять в ФНС не обязательно. Не забудьте доплатить часть налога, если в результате исправления ошибки образовалась недоимка перед бюджетом. |

Скачать образец ответа в ИФНС на требование о представлении пояснений по НДС

Как подать пояснения в ИФНС по новым правилам

Важно соблюдать новые правила подачи пояснений в ИФНС в 2020 году. По льготируемым операциям допустимо направить реестр как на бумаге, так и электронно. В данном случае не учитывается способ подачи декларации в ИФНС.

Если подаете пояснения по ошибкам и расхождениям, то отчитаться разрешено только в том виде, в котором сдаете декларацию. Если способ нарушен, то компанию или ИП оштрафуют. Электронный формат подачи разъяснений закреплен Приказом ФНС России от 16.12.2016 N ММВ-7-15/682@.

Если компания или ИП имеет право отчитываться на бумаге, то и пояснения можно направить в виде бумажного документа. В ином случае пояснения будут считаться не представленными, и налогоплательщика ждут штрафные санкции.

Важное о сроках и штрафах

Получив требование от ИФНС, компания должна поторопиться — у нее есть всего 5 рабочих дней не то, чтобы подготовить ответ. Если налогоплательщик не представит пояснения в установленный срок, то его оштрафуют. Суммы наказаний значительны:

- 5 000 рублей — если разъяснения представлены позже срока, либо не представлены вовсе;

- 20 000 рублей — при повторном срыве сроков подачи разъяснений в течение календарного года.

Добавить в «Нужное»

Обновление: 29 июля 2019 г.

В случае выявления налоговой инспекцией несоответствия данных декларации по НДС сведениям журнала учета полученных и выставленных счетов-фактур или же данным налоговых деклараций по НДС контрагентов, компании будет направлено требование о представлении пояснений (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Требование о представлении пояснений по НДС

При получении от налоговиков требования о представлении пояснений у организации есть 5 рабочих дней (со дня направления в ИФНС квитанции о приеме требования) на то, чтобы направить такие пояснения или же подать уточненную налоговую декларацию по НДС (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@, п. 3 ст. 88 НК РФ).

Поле получения требования компания обязана (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@):

- направить в налоговую инспекцию квитанцию о приеме требования в электронном виде через оператора ЭДО в течение 6-ти рабочих дней со дня его получения;

- проверить правильность заполнения декларации по НДС в отношении записей, указанных в Требовании;

- направить в инспекцию уточненную декларацию с корректными данными (при обнаружении в декларации ошибки, из-за которой сумма НДС к уплате была занижена);

- представить в ИФНС пояснения с указанием корректных данных и желательно уточненную декларацию (при обнаружении в декларации ошибки, которая не повлияла на сумму НДС);

- представить проверяющим пояснения (если ошибки в декларации не содержатся).

К требованию налоговый орган прилагает перечень установленных противоречий с указанием кодов ошибок (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@). Какие коды видов ошибок в декларации по НДС могут указать проверяющие, расскажем далее.

Коды ошибок в декларации по НДС

Справочник кодов ошибок в декларации по НДС содержится в Приложении к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@ к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@. Таких кодов девять.

Код ошибки «1» в декларации по НДС

Код ошибки «0000000001» в декларации по НДС означает, что выявлены расхождения с налоговой декларацией контрагента. Например, контрагент сдал нулевую декларацию или в его декларации отсутствует аналогичная запись об операции, или же контрагент вовсе не представил декларацию в инспекцию.

Также в требовании по НДС код ошибки по НДС «1» указывается в случае, если налоговый орган не может идентифицировать запись о счете-фактуре и сопоставить ее с данными контрагента.

Код ошибки «2» в декларации по НДС

Код ошибки «2» означает, что в налоговой декларации выявлено несоответствие между данными книги покупок и данными книги продаж (разделы 8 и 9 налоговой декларации). Например, по операциям по принятию к вычету НДС по ранее исчисленному с аванса НДС (по авансовым счетам-фактурам).

Код ошибки «3» в декларации по НДС

Код ошибки «3» указывает на расхождения между сведениями из журнала учета выставленных счетов-фактур и журнала учета полученных счетов-фактур (разделы 10 и 11 налоговой декларации). Например, при отражении посреднических операций.

Код ошибки «4» в декларации по НДС

Код ошибки «4» указывает на то, что ошибка, возможно, допущена в какой-либо графе в таблице налоговиков. При этом в скобках указывается номер графы таблицы, содержащий возможную ошибку.

Например, если компания получила требование о представлении пояснений с таблицей по разделу 8 «Сведения из книги покупок», то код возможной ошибки НДС 4 (19) означает, что у покупателя и поставщика не совпадает сумма НДС, и организация возможно завысила вычеты (Приложение N 2.1 к Письму ФНС России от 16.07.2013 N АС-4-2/12705).

Код ошибки «5» в требовании по НДС

Код ошибки «5» в декларации по НДС указывает на то, что в разделах 8 — 12 налоговой декларации отсутствует дата счета-фактуры или указанная дата счета-фактуры превышает квартал, за который подается декларация.

Код ошибки «6» в требовании по НДС

Код ошибки в декларации по НДС «6» указывается проверяющими в том случае, если в разделе 8 декларации вычет по НДС заявлен за пределами 3-х лет.

Код ошибки «7» в декларации по НДС

Код ошибки по НДС «7» означает, что в разделе 8 декларации вычет по НДС заявлен на основании счета-фактуры, который составлен до даты государственной регистрации компании или предпринимателя.

Код ошибки «8» в декларации по НДС

Код ошибки «8» означает, что в разделах 8 — 12 декларации некорректно указан код вида операции, предусмотренный Приказом ФНС России от 14.03.2016 N ММВ-7-3/136@.

Код ошибки «9» в декларации по НДС

Код ошибки «9» НДС означает, что ошибки были допущены при аннулировании записи в разделе 9. Например, сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или же отсутствует запись по счету-фактуре, подлежащая аннулированию.

Михеева Екатерина

Михеева Екатерина

Руководитель юридического отдела Службы Помощи Призывникам в Санкт-Петербурге

24 316 просмотров Обновлено: 05.10.2020 Вызвать в военкомат могут по разным причинам: не только для прохождения призывных мероприятий, но и для обычной проверки документов в личном деле. Для чего это нужно и какие подводные камни могут ожидать молодых людей в столе явки, разберем в этой статье.

Что такое повестка для уточнения данных?

Повестка — это официальный документ, уведомляющий о вызове в военный комиссариат. В каждой повестке обязательно указывается дата и цель явки. Например, если в ней содержится формулировка «уточнение документов воинского учета», значит, мужчину вызывают в стол явки для сверки и обновления сведений в личном деле.

Для чего это нужно? Во время первичной постановки сотрудники военного комиссариата заводят на каждого юношу или мужчину личное дело — специальную папку, в которой содержится вся информация работе и должности, семейном положении, образовании, здоровье и др.

По закону вся эта информация должна поддерживаться в актуальном состоянии. Т.е. как только какие-то события в жизни мужчины меняются, например, он устраивается на другую работу или женится, он должен в 2-х недельный срок сообщить об этом в военкомат. Но на практике не все военнообязанные соблюдают эту обязанность, поэтому содержимое личного дела может устаревать. Чтобы избежать подобной ситуации и поддерживать персональные сведения в актуальном состоянии, мужчинам рассылают повестки для уточнения данных.

Наши клиенты не служат в армии Получите бесплатную консультацию по телефону: или закажите обратный звонок

Наши клиенты не служат в армии Получите бесплатную консультацию по телефону: или закажите обратный звонок

Что будет во время явки в военкомат?

Повестка для уточнения документов воинского учета может прийти любому военнообязанному: тем, кто уже отслужил, и тем, у кого момент призыва еще не наступил. Для всех: зачисленных в запас, призывников, допризывников — процесс будет проходить по схожему сценарию. Нужно будет посетить стол явки, ответить на несколько вопросов и, если в жизни произошли какие-то важные перемены, обновить сведения в личном деле.

Обычно перечень всех документов, которые могут понадобиться, указан в самой повестке. Если он не указан, то возьмите с собой российский паспорт, приписное или военный билет. Также вам понадобятся все справки, удостоверения и свидетельства, подтверждающие изменения в вашем образовании, карьере, месте жительства, здоровье и т.д. Например, если у вас родился ребенок, захватите копию свидетельства о рождении. Женились — сделайте копию свидетельства о браке. Получили водительское удостоверение — возьмите с собой права.

Неофициальные причины вызова

Иногда повестка для уточнения данных служит «ширмой» — поводом вызвать призывника или уже отслужившего мужчину в военкомат для вручения другой повестки: на медицинское освидетельствование или военные сборы. Особенно часто с такой ситуацией сталкиваются студенты, у которых завершается период обучения и, соответственно, подходит к концу срок действия отсрочки.

Мнение эксперта Неявка в военкомат по повестке может обернуться серьезными последствиями для призывника. Но в это же время есть множество законных способов освобождения от призыва, начиная с оформления учебной отсрочки и заканчивая получением военного билета по здоровью. Екатерина Михеева, руководитель юридического отдела Службы Помощи Призывникам

Как вести себя, если вас вызвали в военкомат, чтобы сверить документы, а после проверки заставляют пройти медкомиссию или озвучивают дату медицинского освидетельствования? Если вам вручают повестку на медкомиссию, то отказаться от нее вы не вправе. Обязательно придется расписаться в её получении и в указанный срок пройти медицинское освидетельствование.

Обратите внимание, если вас заставляют пройти военно-врачебную комиссию во время действующей отсрочки, то вы имеете право отказаться от её прохождения. Согласно российскому законодательству, никто не имеет права проводить в отношении вас призывные мероприятия.

Требование пройти медкомиссию студентам с отсрочкой незаконно, т.к. противоречит Пункту 7 Положения о призыве на военную службу граждан РФ. Не поддавайтесь на угрозы и требования, просто напишите в свободной форме отказ, мотивируя его ссылкой на указанное Положение.

C уважением к Вам, Михеева Екатерина, руководитель юридического отдела Службы Помощи Призывникам.

Помогаем призывникам получать военный билет на законных основаниях: 8 (800) 333-53-63.