Директ костинг преимущества и недостатки

Содержание

Директ-костинг (расчет себестоимости по прямым затратам)

Ключевым для реализации основной идеи метода директ-костинг является разделение затрат не только на прямые и косвенные, а главное — на переменные и постоянные. Суть системы директ-костинг заключается в том, что переменные прямые и косвенные издержки обобщают по видам готовых изделий. Постоянные издержки (как правило в разбивке на прямые и косвенные) собирают на отдельном счете и относят на общие финансовые результаты того отчетного периода, в котором они возникли (метод сокращенной себестоимости).

Производственная себестоимость изготовленной и реализованной продукции учитывается и планируется только с переменных производственных расходов, которые находятся в прямой зависимости от технического процесса и организации производства. По переменным расходам оцениваются также остатки готовой продукции на складах на начало и конец отчетного периода, а также незавершенное производство.

Постоянные расходы не включают в расчет себестоимости изделий, а собираются на отдельном счете и по окончанию отчетного периода, без распределения по видам продукции списываются на уменьшение прибыли в течение того периода, в котором они были произведены.

Однако сложность разработки метода точного распределения расходов состоит в том, что расходы, которые являются переменными в одном случае, в другом могут быть постоянными. При деление постоянных и переменных расходов могут возникнуть ошибки, что при оценке эффективности деятельности подразделений или рентабельности продуктов и принятие управленческих решений ведет к неправильным выводам. Как правило, на промышленных предприятиях нет единого положения о классификации производственных расходов на постоянные и переменные. Это субъективное мнение.

Для обеспечения аналитических расчетов необходимо вести отдельный учет переменных и постоянных расходов с подсчетом маржинального дохода по видам продукции и по предприятию в целом. Система учета себестоимости директ-костинг состоит из нескольких элементов:

- Учета по видам затрат;

- Учета по местам возникновения затрат;

- Учета по носителям затрат (калькулирование себестоимости единицы изделия);

- Учета результатов по носителям затрат;

- Учета результатов за период.

Все эти элементы присутствуют при любых формах организации учета затрат и результатов, то есть как при учете полных, так и переменных издержек. Некоторые из элементов отличаются в зависимости от степени полноты включения затрат в себестоимость, но есть и такие, которые остаются неизменными.

Основные преимущества указанной системы:

- установление взаимосвязи между объемом производства, величиной затрат и прибылью;

- определение точки безубыточности, т.е. минимального объема производства, при котором предприятие не получит убытка;

- возможность применения более гибкой системы ценообразования и установление нижней цены единицы продукции (читай Далее), что особенно эффективно при неполной загрузке производственных мощностей и уменьшает затоваривание продукции на складе;

- упрощение расчета себестоимости (по сравнению с системой учета полных затрат), поскольку отсутствует процедура распределения постоянных расходов по видам продукции;

Однако система учета переменных затрат не лишена некоторых недостатков:

- отсутствие информации о полной себестоимости единицы продукции

- чистая прибыль для внешнего пользователя может получиться «заниженной» за определенный отчетный период (по сравнению с методом АС), т.к. постоянные затраты не распределяются на остатки готовой продукции и полностью списываются на реализованный объем (если объем реализации отличается от объема производства), что будем видно на примере, рассмотренном далее

Невзирая на то, что бухгалтерские стандарты не разрешают в полном объеме использовать систему «Директ-костинг” для составления внешней отчетности и расчета налогов, данный метод в настоящее время находит все более широкое применение в отечественной бухгалтерской практике и управленческом учете.

Счета

Все прямые и косвенные расходы в конечном итоге отражаются на счете 20 «Основное производство”. Прямые расходы списываются на счет 20 «Основное производство” с кредита счетов 10 «Материалы”, 70 «Расчеты с персоналом по оплате труда”, 69 «Расчеты по социальному страхованию и обеспечению”, 60 «Расчеты с поставщиками и подрядчиками” и др. Расходы вспомогательных производств относятся на счет 20 «Основное производство” с кредита счета 23 «Вспомогательные производства”. Косвенные расходы переносятся на счет 20 «Основное производство” со счетов 25 «Общепроизводственные расходы” и 26 «Общехозяйственные расходы”, потери от брака — со счета 28 «Брак в производстве”.

Суммы фактической производственной себестоимости продукции, работ, услуг переносятся с кредита счета 20 «Основное производство” в дебет счета 43 «Готовая продукция” или 90 «Продажи” (или туда и туда)

Сумма накопленных за месяц общехозяйственных расходов при данном варианте в полном объеме списывается со счета 26 «Общехозяйственные расходы” в дебет счетов 20 «Основное производство”, 23 «Вспомогательные производства”, 29 «Обслуживающие производства и хозяйства”.

Абзорпшен- костинг (расчет полной себестоимости)

Метод полных (поглощенных) затрат Absorption Costing представляет собой систему учета затрат и калькулирования себестоимости продукции, согласно которой все прямые производственные и косвенные затраты включаются в себестоимость продукции, т.е. предназначена для исчисления полных затрат. Она предполагает распределение всех затрат между реализованной продукцией и остатками продукции.. Это наиболее широко распространенный подход к калькулированию, применяемый и в бухгалтерском учете.

Данный метод позволяет сформировать полную себестоимость отдельных видов продукции, а также себестоимость незавершенного производства и остатков готовой продукции на складе. В отличии от DC постоянные и переменные затраты распределяются между реализованной продукции и готовой на складе (незавершенное производство). Косвенные затраты так же как и при DC списываются сразу на финансовый результат, НО в отличии от DC, они принимаются не только в части постоянных затрат, а вместе с переменными в DC переменные косвенные включаются в себестоимость). Метод применяется в ценообразовании, когда цена на продукцию устанавливается по принципу «полные затраты плюс норма прибыли (процент рентабельности)», т.е. затратный метод формирования цены.

Прямые производственные затраты как правило относятся к конкретному виду выпускаемой продукции в момент отражения в учете по счету 20 «Основное производство». Общепроизводственные (косвенные) затраты складываются и делятся между объектами учета пропорционально базе распределения. (Часть3, п.3.4.). В зависимости от выбранной базы распределения косвенных расходов себестоимость получается различной. Типовые базы распределения затрат:

- заработная плата основных производственных рабочих;

- время работы оборудования (ставка распределения именуется в этом случае коэффициентом машино-часа);

- время работы основных производственных рабочих;

- выпуск продукции в натуральном выражении;

- сумма затрат на основные материалы

Данный метод учета хорошо использовать, когда, например:

- на предприятии производится только один продукт или несколько продуктов (но в небольшом объеме относительно основного), либо существует сложившийся более-менее стабильный ассортимент;

- сумма общепроизводственных затрат существенно меняется от периода к периоду;

- основу работы компании составляют долгосрочные контракты на выполнение определенного объема работ (можно разнести накладные затраты по объектам)

Основные преимущества данной системы:

- возможность рассчитать себестоимость и рентабельность отдельных видов продукции;

- возможность рассчитать полную себестоимость готовой продукции, запасов готовой продукции на складе и незавершенного производства;

- возможность применения для расчета полной цены за единицу продукции.

К основным недостаткам можно отнести следующие:

- при сложной организационной структуре и большом ассортименте продукции существует вероятность выбора некорректной базы распределения косвенных затрат, что искажает реальную величину себестоимости и ведет к установлению необоснованных цен.

- можно сопоставить полные себестоимости одинаковых товаров разных производителей, но качественный анализ структуры себестоимости провести будет невозможно, а именно, невозможно оценить влияние доли постоянных затрат на величину себестоимости. При этом нужно отметить, что производится учет товара в эксель.

- данный метод достаточно сильно искажает объем постоянных затрат в себестоимости отдельного вида продукции и, самое главное, не позволяет определить места и причины возникновения постоянных затрат в себестоимости отдельного вида продукции. Эта непрозрачность возникновения косвенных затрат в себестоимости конкретной номенклатуры выпускаемой продукции не позволяет принимать выверенные управленческие решения по оптимизации издержек производства, но при этом применим для целей налогового учета.

Предполагается, что в расчете себестоимости участвуют прямые материальные затраты, прямой труд, общепроизводственные затраты, а к затратам периода относятся общехозяйственные расходы. Последние должны быть полностью включены в расходы без подразделения на виды продукции.

Прямые условно-переменные расходы собираются в бухгалтерском учете на счетах 20 «Основное производство” и 23 «Вспомогательные производства”. Косвенные условно-переменные расходы предварительно накапливаются на счете 25 «Общепроизводственные расходы”, а затем ежемесячно переносятся на счета 20 «Основное производство” и 23 «Вспомогательные производства”. Условно-постоянные расходы в части общих управленческих и хозяйственных затрат отражаются на счете 26 «Общехозяйственные расходы”, а в части сбытовых расходов — на счете 44 «Расходы на продажу”. В организациях, имеющих незначительный объем сбытовых расходов, могут оказаться целесообразными отказ от использования счета 44 «Расходы на продажу” и организация учета этих затрат на счете 26 «Общехозяйственные расходы”.

Суммы фактической себестоимости продукции, законченной производством и переданной на склад, относятся со счета 20 «Основное производство” в дебет счета 43 «Готовая продукция” или 90 «Продажи”.

Условно-постоянные расходы, собранные на счетах 26 «Общехозяйственные расходы” и 44 «Расходы на продажу”, в конце каждого отчетного периода полностью списываются на результаты продажи продукции (работ, услуг) за данный период: по дебету счета 90 «Продажи” и кредиту счетов 26 «Общехозяйственные расходы” и 44 «Расходы на продажу”.

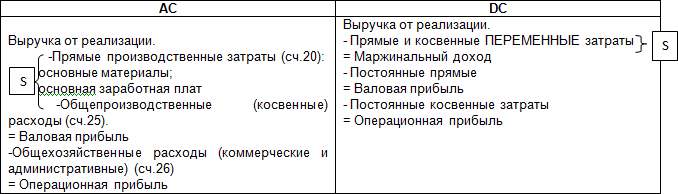

Приложение №7_АС и DC

Схема формирования прибыли в общем виде выглядит следующим образом:

Пример №1 — Расчет чистой операционной прибыли при разных объемах подаж и производства

Исходные данные:

|

Показатель |

Январь |

Февраль |

Март |

Апрель |

Май |

Июнь |

Всего |

| 5. Объем продаж (выручка), шт. | |||||||

| 6. Объем производства (себестоимость), шт. |

Из примера видно, что при AC в производственные издержки включены ПРЯМЫЕ переменные и постоянные затраты. Остатки готовой продукции пересчитываются на себестоимость ед.продукции и сумма вычитается из общих расходов. При этом, общая себестоимость разнесена на проданные товары и остатки готовой продукции. В производственные затраты входят как переменные так и постоянные прямые затраты. Накладные затраты отражаются отдельно в общехозяйственных издержках (счет 26 и 44).

Из примера видно, что при DC себестоимость формируется отдельно из постоянных и переменных затрат. При расчете остатков готовой продукции исключены постоянные затраты, они отнесены на реализацию в полном объеме, поэтому чистая прибыль при использовании данного метода меньше, чем при АС.

Для примера, в налоговом учете чистая прибыль за январь будет = 1540 – 1360 (прямые) – 100 (косвенные) = 80 – совпадает с методом АС (пример условный!). Именно поэтому данный метод более распространен в российской практике.

Если объем производства отличается от объема продаж, то чем больше доля постоянных затрат (косвенных и прямых), тем больше будет отличаться себестоимость и прибыль тих двух методов.

Пример 2 — Расчет операционной прибыли в том случае, когда объем продаж не изменяется, а объем производства растет:

Предприятие производит продукцию, характеристики себестоимости которой представлены в таблице:

|

Ставка переменных накладных издержек, $ |

|

|

Постоянные накладные издержки, $ |

12 000 |

|

Количество проданных изделий, единиц |

2 000 |

|

Цена единицы продукции, $ |

|

|

Ставка прямых материалов на единицу продукции, $ |

|

|

Ставка прямого труда на единицу продукции, $ |

Суммарные накладные затраты, рассчитанные по методу полной себестоимости (АС), составят:

|

Издержки |

Затраты на единицу продукции, $ |

Кол-во единиц |

Суммарные издержки, $ |

|

Переменные накладные издержки |

9,0 |

2 000 |

18 000 |

|

Постоянные накладные издержки |

12 000 |

||

|

Всего |

30 000 |

||

Ставка переменных накладных затрат на единицу продукции при различных объемах производства (при этом, объем продаж во внимание не принимается):

Валовая прибыль, которая не учитывает общехозяйственных издержек, для обоих методов будет иметь следующие значения:

Расчет операционной прибыли по методу АС

Как мы видим из примера, при увеличении объемов производства, себестоимость на ед.продукции снижается из-за неизменности постоянных затрат, валовая прибыль растет. В данном случае, мы пересчитали постоянные накладные расходы на объем производства, в результате они снизились и это не совсем корректно, мы искуственно «завысили» финансовый результат.

Расчет операционной прибыли по методу DС

|

Уровень (объем) производства, единиц |

2 000 |

2 500 |

3 000 |

|

Выручка ($65 за единицу 2 000 изделий), $ |

130 000 |

130 000 |

130 000 |

|

Себестоимость проданных товаров: |

80 000 |

80 000 |

80 000 |

|

Переменные накладные издержки ($9 на единицу 2 000 изделий), $ |

18 000 |

18 000 |

18 000 |

|

Постоянные накладные издержки, $ |

12 000 |

12 000 |

12 000 |

|

Валовая прибыль, $ |

10 000 |

10 000 |

10 000 |

В данном случае, не произошел пересчет постоянных затрат на изменение объемов производства и это правильно, т.к. постоянные затраты на зависят от объемов производства как переменные. В результате чего, валовая прибыль меньше чем при расчете методом AC. По сути она не измена, так как объем продаж не изменился. Если изменить объем продаж например в сторону увеличения, то дополнительная валовая прибыль будет увеличиваться так как доля постоянных затрат не измена.

|

Уровень (объем) производства, единиц |

2 000 |

2 500 |

3 000 |

|

Уровень (объем) рекализации, единиц |

2 000 |

2 500 |

3 000 |

|

Выручка ($65 за единицу 2 000 изделий), $ |

130 000 |

162 500 |

195 000 |

|

Себестоимость проданных товаров: |

80 000 |

100 000 |

120 000 |

|

Переменные накладные издержки ($9 на единицу проданных изделий), $ |

18 000 |

22 500 |

27 000 |

|

Постоянные накладные издержки, $ |

12 000 |

12 000 |

12 000 |

|

Валовая прибыль, $ |

10 000 |

10 000 |

10 000 |

Если провести расчет по AC и DC с учетом, что реализация такая же как производства получим следующие расчеты:

DC

|

Уровень (объем) производства, единиц |

2 000 |

2 500 |

3 000 |

|

Уровень (объем) рекализации, единиц |

2 000 |

2 500 |

3 000 |

|

Выручка ($65 за единицу 2 000 изделий), $ |

130 000 |

162 500 |

195 000 |

|

Себестоимость проданных товаров: |

|||

|

прямые материалы, $ (40 *объем реал) |

80 000 |

100 000 |

120 000 |

|

прямой труд, $ (5 * объем реал) |

10 000 |

12 500 |

15 000 |

|

Переменные накладные издержки ($9 на единицу проданных изделий), $ |

18 000 |

22 500 |

27 000 |

|

Постоянные накладные издержки, $ |

12 000 |

12 000 |

12 000 |

|

Валовая прибыль, $ |

10 000 |

15 500 |

21 000 |

|

Себ.на ед |

53,8 |

AC

|

Уровень (объем) производства, единиц |

2 000 |

2 500 |

3 000 |

|

Уровень (объем) рекализации, единиц |

2 000 |

2 500 |

3 000 |

|

Выручка ($65 за единицу 2 000 изделий), $ |

130 000 |

162 500 |

195 000 |

|

Себестоимость проданных товаров: |

|||

|

прямые материалы, $ (40$) |

80 000 |

100 000 |

120 000 |

|

прямой труд, $ (5$) |

|||

|

Накладные пост и перем издержки: |

30 000 |

||

|

$15 на единицу 2 000 изделий, $ |

|||

|

$13,8 на единицу 2 050 изделий, $ |

27 600 |

||

|

$13 на единицу 3 000 изделий, $ |

26 000 |

||

|

Валовая прибыль, $ |

10 000 |

22 400 |

34 000 |

|

Себ.на ед |

Как мы видим из примера, при АС опять происходит завышение валовой прибыли из-за пересчета постоянных затрат при методе АС. При методе DC валовая прибыль не изменяется если объем реализации тот же и увеличивается если объем реализации растет. При этом себестоимости на ед.продукции снижается так как доля постоянных затрат не измена.

Сравнение результатов расчета прибыли демонстрирует очевидный «порок» (недостаток) полной себестоимости – она «стимулирует» перепроизводство. Увеличение объема производства при неизменном объеме продаж приводит к увеличению операционной прибыли как следствие принятой учетной политики.

Так как АС не выделяет постоянные затраты из общей себестоимости на ед.продукции, это не позволяет определить, на какой ступени доход от реализации продукции перестает покрывать затраты предприятия (точка безубыточности). Внедрение системы «Директ-костинг» обеспечивает более точное определение себестоимости, при котором можно установить контроль за рентабельностью производства.

ВЫВОД:

DC распределяет затраты не только прямые и косвенные, постоянные и переменные. При этом на себестоимость относятся только переменные прямые затраты, а постоянные затраты и переменные косвенные (внепроизводственные) идут на фин результат, поэтому чем больше доля постоянных затрат, тем не корректней будет рассчитываться себестоимость на ед.продукции.

При методе АС на себестоимость идут все прямые переменные и постоянные издержки, кроме косвенных. Таким образом, если объем продаж будет отличаться от объема производств — , чем больше доля постоянных затрат, тем больше будет отличаться себестоимость на ед.продукции и фин результат (из за остатков готовой продукции) этих двух методов в течение определённого периода (например, поквартально), в итоге сумма будет одинаковой (например, по году).

Метод прямых затрат (DC) необходим в управленческом учете, поскольку этот метод:

- основывается на учете конкретных производственных затрат;

- предполагает разбиение затрат на постоянные и переменные, и следовательно, дает возможность проводить анализ безубыточности;

- дает возможность более гибкого ценообразования, вследствие чего конкурентоспособность продукции увеличивается и уменьшается вероятность затоваривания продукции на складе;

- дает возможность определить прибыль, которую приносит продажа каждой дополнительной единицы продукции, и соответственно, возможность планировать цены и скидки на определенный объем продаж.

Понятие директ-костинг

Определение 1

Расчет затрат на производство и реализацию в современном производственном учете принято называть методом калькулирования себестоимости. Другими словами – директ-костинг ( direct-сosting)

Впервые данное понятие ввел американский экономист Дж.Гаррисо. Основной идеей данной системы является безусловность и неизбежность осуществляемых накладных затрат в периоде, который планируют. Соответственно это обуславливает к ним отношения как фиксированным условно постоянным затратам периода. Косвенные затраты не распределяются на производство продукции, поэтому зачастую косвенные затраты списываются на финансовый результат/

Анализ прямых расходов и исчисление неполной себестоимости позволяют раскрыть дополнительные возможности в принятии необходимых управленческих решений не предмет формирования ценообразования и безубыточность производства.

Готовые работы на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Классификация директ-костинга

Затраты организации, включенные в себестоимость в системе директ-костинг подразделяются на следующие виды:

- прямые затраты. Это затраты, которые предусмотрены технологией производства отдельных видов продукции и соответственно могут быть отнесены на себестоимость объекта калькулированы на основании первичных документов;

- косвенные затраты. Затраты, которые относят на себестоимость объекта калькулированы по установленным методам распределения. К косвенным затратам относят расходы на организацию обслуживания процесса производства, управление подразделениями.

Система «Директ-костинг» подразумевает два варианта учета:

- Простой. В этом случае в составе себестоимости учитывают прямые переменные затраты.

- Развитой. Данный случай подразумевает включение в себестоимость переменных и прямых постоянных затрат.

На многих предприятиях в силу своих производственных особенностей объединяются понятия: «прямые затраты и переменные затраты» На практике система «Директ-костинг» представляет следующую структуру:

- Расходы (прямые условно-переменные), которые направлены на производственный процесс зависят от того, какой объем выпускаемой продукции предусмотрен на предприятии. Бухгалтер данный вид расходов собирает на сч. 20 «Основное производство», сч. 23 «Вспомогательное производство»

- Расходы, которые относят на управленческие нужды, по-другому их еще называют условно-постоянные расходы, отражают на счете 26 «Общехозяйственные расходы». В каждом отчетном периоде они полностью списываются на счет 90 «Продажи»

Замечание 1

Основным моментом и отличительной особенностью системы «Директ-костинг» является анализ накладных издержек и формирование системы прямого отнесения затрат на объекты калькулирования. Впоследствии накладные издержки соотносят с брутто-прибыли.

Если обобщить и структурировать классификацию косвенных затрат, то можно построить эффективную системе, которая будет контролировать и планировать накладные расходы. При этом осуществится мероприятия по постепенному выпрямлению издержек.

К косвенным затратам относят следующие виды расходов: работы и услуги непосредственно связанные с производством, платежи по лизингу, аренда, информационные услуги, оказываемые в отношении основного оборудования и прочие издержки.

Косвенные затраты составляют значительный объем на производстве.

Если рассматривать прямые затраты, то в данном случае то они распределятся способом расчета на основе объема продукции, которая была произведена в натуральном выражении. Данный метод можно использовать только на предприятиях, занимающихся выпуском продукции однородного типа.

В процессе составления плана по прямым затратам происходит процесс консолидирования и систематизирования величины прямых издержек. В бюджет включаются только те постоянные затраты, которые прошли предварительную оценку, анализ применения и стоимость.

Преимущества и недостатки системы директ-костинг

Основным преимуществом системы директ-костинг заключается в исследовании маржинального дохода. Маржинальный доход может изменяться по различным изделиям и в целом по предприятию.

Система учитывает изделия, которые обладают высокой рентабельностью, для того, чтобы в дальнейшем сконцентрировать выпуск именно на этой продукции. Сокращение статей себестоимости упрощает ее учет и контроль. В том числе упрощается учет и контроль условно-постоянных расходов.

Система директ-костинг позволяет принимать оперативные решения, связанные с управлением предприятием. В частности, повышать эффективность политики цен.

Еще одним применением данной системы является демпинговая политика, подразумевающая комбинацию товаров и соответствующих цен. Имея информацию о маржинальном доходе и себестоимости можно оптимизировать ассортимент продукции, которую выпускает предприятие.

Директ-костинг упрощает планирование, учет и контроль. Это достаточно важно в условия роста постоянных расходов.

Однако помимо достоинств, данная система имеет свои особенности:

- разделение расходов на постоянные и переменные. Это связано с тем, что в основном расходы полупеременные. Очень часто при классификации возникают сложности,

- некоторые считают, что постоянные расходы непосредственно участвуют в производстве продукции, поэтому их необходимо включить в себестоимость. Система не даст ответа на этот вопрос,

- одно из требования последнего времени были точные калькуляции, в современных условиях ведение учета по системе директ-костинг не отвечает требованиям современных стандартов бухгалтерского учета.

- происходят значительные искажения суммы прибыли за определенный период

- сокращенная и действительная себестоимость не соответствуют

- не совпадает финансовый учет с производственным

- не решаются проблемы постоянных расходов

- возникают сложности в делении постоянных расходов на переменные.

Система директ-костинг с одной стороны является отличным инструментом в исследовании производства и сокращении затрат, но в то же время она имеет и свои недостатки.

Введение

1. Система директ-костинг как важнейшая подсистема управленческого учета

1.1 Общая характеристика системы учета директ-костинг

1.2 Организация учета затрат по системе директ- костинг

2. Применение системы директ-костинг

2.1 Преимущества и недостатки системы директ-костинг

2.2 Практическое применение метода директ-костинг

Заключение

Список литературы

Введение

Отечественная система бухгалтерского учета затрат на производство отвечала требованиям централизованно управляемой экономики: она обеспечивала получение информации обо всех фактически понесенных в производственном процессе затратах; калькулировании полной себестоимости продукции, работ или услуг в основном для целей государственного централизованного ценообразования.

Система получения информации о себестоимости была налажена ворганизациях достаточно хорошо. Другое дело, что большая часть ее не была востребована, так как не было стимула для снижения затрат на производство, а значит, и управления процессом формирования себестоимости в организации. Необходимость составления точных, достоверных калькуляций была обусловлена системой государственного централизованного ценообразования.

В настоящее время с развитием рыночных отношений увеличивается самостоятельность организаций, в том числе и в вопросах установления цен на свою продукцию с учетом складывающихся на рынке спроса и предложения, что является одной из характеристик этих отношений, в результате чего изменяются задачи, стоящие перед бухгалтерским учетом и его подсистемой – калькулированием. В этих условиях актуальна следующая задача калькулирования – не просто обеспечить фактическую себестоимость изделия, а рассчитать такую себестоимость, которая в сегодняшних условиях работы предприятия на рынке могла бы обеспечить ему определенную прибыль.

Одним из альтернативных традиционному отечественному подходу к калькулированию полной себестоимости является подход, когда в разрезе объектов калькулирования планируются и учитываются неполная, ограниченная себестоимость. Эта себестоимость может включать в себя только прямые затраты, только переменные, зависящие от изменения объемов производства; она может калькулироваться на основе только производственных расходов, то есть расходов, связанных с изготовлением данной продукции выполнением работ или оказанием услуг, даже если они косвенные. Но, несмотря на различную полноту включения в себестоимость объекта калькулирования различных видов расходов, общим для этого подхода является то, что другие виды затрат, которые также по своей экономической сущности составляет часть текущих издержек, не включаются в калькуляцию, а возмещаются общей суммой из выручки (валовой прибыли). В этом основная отличительная особенность системы учета неполной себестоимости – система директ-костинг.

Особая значимость работы определила цель, которая состоит в раскрытии преимуществ и недостатков системы учета директ-костинг и их обоснования.

Целевая направленность работы обусловила постановку следующих задач:

-

Организация учета затрат по системе директ-костинг.

-

Практическое применение методов.

Методологией исследования явились национальные российские стандарты по бухгалтерскому учету, в частности специальная литература, а также материалы периодической печати по теме исследования.

-

Система директ-костинг как важнейшая подсистема управленческого учета.

1.1 Общая характеристика системы учета директ-костинг.

В условиях развивающихся рыночных отношений эффективное управление производственной деятельностью организации все более зависит от уровня его информационного обеспечения. Существующая в настоящее время отечественная система бухгалтерского учета во многом еще остается учетом директивной экономики и выполняет функции расчета налогооблагаемой базы. До сих пор на наших организациях применяется затратный метод бухгалтерского учета, предусматривающий учет и исчисление полной фактической себестоимости единицы продукции (работ, услуг). Однако весь мировой опыт свидетельствует об эффективности использования маржинального метода бухгалтерского учета — системы учета директ-костинг, в основе которой лежит исчисление сокращенной себестоимости продукции и определение маржинального дохода.

Экономисты затрудняются утверждать, кто из ученых стоял у истоков теоретического обоснования классификации затрат на прямые и косвенные, основные и накладные, постоянные и переменные, производственные и периодические. В 1781 году Т.Е. Клипштейн в своей книге «Учение об альтернативах в учете» на примере металлургического производства показал, как прямые затраты нужно относить на отдельные фазы. Накладные расходы, по его мнению, следовало списать прямо на счет результатов за период.

В 1899 году в статье «Бухгалтерия и калькуляция в фабричном деле», опубликованной в газете «Немецкая металлургия», немецкий ученый О. Шмаленбах провел различия между прямыми затратами покупателя и косвенными затратами . Кроме того, в данной статье были упомянуты такие понятия, как «первичные накладные расходы», «вторичные накладные расходы», «постоянные затраты», «переменные затраты», «прогрессивные затраты» и «дегрессивные затраты». О. Шмаленбах уже тогда считал теоретически правильным относить на конкретных покупателей только первичные накладные расходы, а вторичные — покрывать за счет валовой прибыли. Идея же организации учета сумм покрытия впервые им была обнародована в его работе «Основы учета себестоимости и политика цен», изданной в 1902 году .

На необходимость четкого разграничения затрат между постоянными и переменными их частями указывал также в 1903 году Г. Гесс. По этому поводу он писал: «К постоянным затратам я отношу все те статьи, которые предусматривают подготовку предприятия, к общим переменным затратам — все оставшиеся элементы».

Приведенные примеры теоретического и практического приложения идеи разграничения затрат на постоянные и переменные не имели под собой еще основания — их зависимости от объема производства. Такую зависимость впервые обосновал Дж. Кларк. В 1923 году он предложил подразделять валовые издержки производства, в зависимости от объема производства, на постоянные и переменные . К постоянным, по его мнению, следовало относить: амортизацию основного капитала; расходы на содержание административного и технического персонала; поддержание оборудования в надлежащем состоянии; содержание сбытовой сети; сумму обычной прибыли на задействованный капитал. К переменным же затратам, согласно Дж. Кларку, следовало относить стоимость сырья, материалов, электроэнергии, рабочей силы, эксплуатации оборудования и др., изменяющихся в зависимости от величины объема производства.

В 1936 году, развивая эти идеи, американский экономист Джонатан Гаррисон создал учение — директ-костинг, согласно которому в составе себестоимости необходимо учитывать только прямые расходы .

Появление директ-костинга имело и чисто бухгалтерскую причину. Счетные работники в то время пришли к выводу, что все затраты следует разделить на относящиеся к данному отчетному периоду (реализуемые в нем) и связанные с выработкой продукции (они относятся к тем отчетным периодам, когда произойдет реализация продукции). Первые получили название постоянных, вторые — переменных. Если этот подход правилен, то, естественно, в состав себестоимости можно и нужно включать только прямые затраты. Основным возражением против сказанного являлось то, что в этом случае оценка незавершенного производства в балансе оказывается заниженной, а расходы каждого отчетного периода — завышенными.

В 30-е годы ХХ века исследования в области системы директ-костинг также провели Вальтер Раутенштраух, Джон Х. Уильямс, Чарльз М. Кноппель. Ими были разработаны графики промежуточного бюджета и критического объема производства. С помощью этого графика можно было проследить связь между показателями объема, себестоимости и прибыли.

В настоящее время директ-костинг широко распространен во всех экономически развитых странах. В Германии и Австрии данный метод получил наименование «учет частичных затрат» или «учет суммы покрытия», в Великобритании его называют «учетом маржинальных затрат», во Франции — «маржинальная бухгалтерия» или «маржинальный учет».

При описании этой системы в отечественной литературе по бухгалтерскому учету часто встречается термин «учет ограниченной, неполной или сокращенной себестоимости». Приемлемым названием для озвучивания этой системы у нас в стране является термин: «маржинальный метод бухгалтерского учета». Это связано с тем, что основным показателем при системе директ-костинг является маржинальный доход. С его помощью определяется порог рентабельности производства, устанавливается цена безубыточной реализации продукции, строится ассортиментная политика предприятия и т.д. В этих условиях термин «маржинальный метод» для отечественных специалистов становится более понятным и значимым, чем директ-костинг. Кроме того, как уже отмечалось, в Великобритании и Франции для характеристики данной системы также основной упор делается именно на маржинальную направленность.

Невзирая на то, что бухгалтерские стандарты не разрешают в полном объеме использовать систему директ-костинг для составления внешней отчетности и расчета налогов, данный метод в настоящее время находит все более широкое применение в отечественной бухгалтерской практике. Он применяется во внутреннем учете для проведения технико-экономического анализа и обоснования для принятия как перспективных, так и оперативных управленческих решений в области безубыточности производства, ценообразования и т.д.

-

Организация учета затрат затрат в системе директ-костинг

Система учета директ-костинг требует четкой детальной классификации затрат для контроля за их поведением в процессе функционирования организации.

Все затраты, образующие себестоимость продукции (работ, услуг), не одинаковы не только по своему составу, но и по значению в изготовлении продукта, выполнении работ и услуг. Одни затраты — непосредственно связаны с изготовлением и выпуском продукции (затраты сырья, материалов, оплата труда рабочих и др.), другие — с управлением и обслуживанием производства (расходы на содержание аппарата управления, на обеспечение производственного процесса необходимыми ресурсами, на содержание основных средств в рабочем состоянии и т.д.), а третьи, не имея непосредственного отношения к производству, все-таки по действующему законодательству включаются в издержки производства (отчисления на воспроизводство минерально-сырьевой базы, социальные нужды населения и др.). Кроме того, часть затрат прямо включается в себестоимость конкретных видов готовых изделий, а другая часть, в связи с производством нескольких видов продукции — косвенно.

В системе учета директ-костинг поведение затрат, в первую очередь, зависит от того, какую управленческую задачу необходимо решить. Решению каждой задачи должен соответствовать свой классификационный признак.

По экономическому содержанию затраты целесообразно группировать в разрезе экономических элементов и статей калькуляции.

Экономическим элементом принято называть первичный, однородный вид затрат на производство и реализацию продукции, который на уровне предприятия невозможно разложить на составные части. Для всех организаций установлен следующий единый перечень экономически однородных элементов затрат, включаемых в себестоимость продукции:

— материальные затраты;

— затраты на оплату труда;

— отчисления на социальные нужды;

— амортизация;