Экспортные товары

Содержание

Экспорт зерна из России в сезоне 2014/2015 годов составил около 37 млн. тонн. Agro2b.ru подробно рассмотрел отгрузки российского зерна — кем, сколько, откуда и куда оно вывозилось.

30 июня завершился очередной зерновой сезон. Каждый сельхозгод у нас не похож на предыдущий. Сезон 2014/2015 не стал исключением. С одной стороны рекордный урожай зерна в России открыл перед экспортерами новые возможности, а с другой – заградительные пошлины охладили экспортный пыл трейдеров. Портал Agro2b.ru решил разобраться, что же происходило на российском экспортном рынке в минувшем сезоне.

ЧТО В ЦЕЛОМ?

Прошедший сезон стал рекордным не только по размеру собранного урожая. Экспорт российского зерна также побил все мыслимые и немыслимые рекорды. Всего за сезон 2014/2015 из страны вывезено 37 602 тысяч тон зерновых культур. Пик экспорта пришелся на первую половину сельхозгода, когда поставщики старались как можно быстрее продать зерно нового урожая. К концу сезона основной объем зерна был уже вывезен, и отгрузки пошли на спад. В целом на протяжении всего сезона экспорт превышал средний показатель за аналогичные периоды предыдущих лет. Это оказалось возможным благодаря высокому урожаю, а, следовательно, хорошим запасам зерна, которые даже к концу сезона значительно превышают прошлогодние.

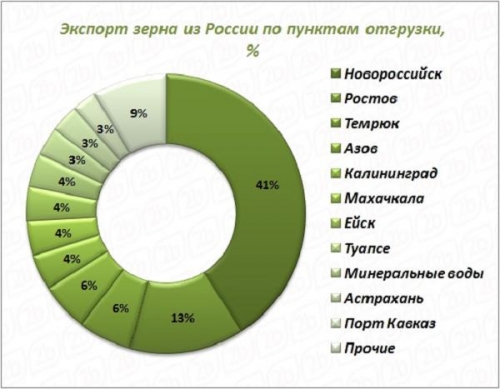

ГДЕ ОТГРУЖАЕТСЯ?

В сезоне 2014/2015, как во все предыдущие, основные отгрузки российского зерна шли через Новороссийск, причем по сравнению с прошлым годом перевалка через него выросла на 8%. Такой рост экспорта НМТ обеспечил себе за счет сокращения перевалки у ближайших конкурентов по азово-черноморскому бассейну. Так, один порт Ростова-на-Дону потерял за минувший год около 8% рынка. Перевалка зерна через порты Азов и Темрюк сократилась до 6% с 11% и 10% соответственно. В сезоне 2014/2015 до 4% вырос экспорт зерна через калининградские морские порты, а также порт Махачкалы. А отгрузки через порты Ейск и Туапсе, наоборот, снизились до 4%. Примерно по 3% экспорта зерна из России прошло через Минеральные Воды, Астрахань и порт Кавказ.

ЧТО ВЕЗЕМ?

Традиционно основной экспортной культурой остается пшеница. За прошедший сезон ее было отгружено 25 088 тысяч тонн, что составляет 69% от общего экспорта зерна. В минувшем сезоне поставки пшеницы даже выше, чем общий экспорт зерна за весь сезон 2013/2014. В прошедшем зерновом сезоне ячмень подвинул кукурузу и стал второй по популярности экспортной культурой. Его отгрузки выросли на 10%. А вот поставки кукурузы, наоборот, уменьшились. За минувший сезон экспорт зерновой снизился на 6%. Незначительный объем поставок приходился на рожь и прочие зерновые культуры.

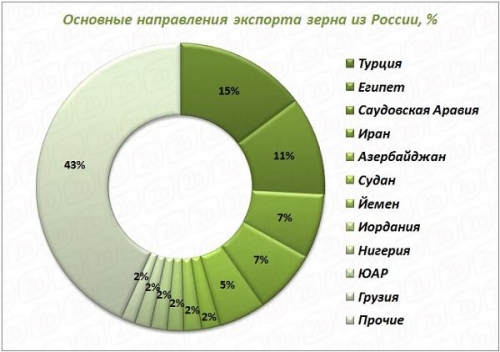

КУДА ЕДЕМ?

В минувшем сезоне 2014/2015 зерно из России привычно поставлялось в основном в страны Азии, Африки, Ближнего Востока. Относительно небольшие партии были отгружены в Южную Америку и Европу. Второй сезон подряд первенство удерживает Турция, хотя ее доля снизилась на 2% до 15% рынка. Вторым неизменно следует Египет с долей импорта в 11% (снижение к прошлому году составило 3,5%). Замыкает тройку лидеров Саудовская Аравия, чьи закупки зерна в России выросли до 7%. Также 7% поставок приходится на Иран.

И если верхушка стран-импортеров российского зерна показывает относительную стабильность, то среди не самых популярных импортеров произошли изменения. Сокращение поставок из Казахстана вынудило Азербайджан присмотреться к российскому зерну. В результате поставки в эту страну выросли в два раза – Азербайджан поднялся на четвертое место, его доля рынка выросла до 5%.

Прошедший сельхозгод богат на рекорды. Обновил максимум экспорт российского зерна в такие страны, как Турция, Иран, Нигерия и Мексика. Расширилось присутствие российского зерна на латиноамериканском рынке и в странах Юго-Восточной Азии.

КТО ЭКСПОРТИРУЕТ?

В минувшем зерновом сезоне произошло перераспределение ролей среди основных экспортеров. Крупные игроки слегка ослабили свои позиции, что позволило более мелким компаниям, немного нарастив отгрузки, приблизиться к лидирующим позициям рейтинга.

Место 1: Как и год назад, первенство в экспорте зерна из России удерживает ООО «Международная зерновая компания» — дочерняя компания Glencore. Правда по сравнению с прошлым зерновым годом МЗК ослабила позиции – доля рынка компании снизилась с почти 13% до 9%. Основным портом отгрузки для МЗК остается Новороссийск, через который было отправлено 46,39% зерна. Вторым по популярности стал порт Темрюк – 35,23% отгруженного зерна. Через Ростов-на-Дону и порт Кавказ было вывезено 9,8% и 5,9% зерна соответственно.

Весной МЗК объявила о продаже части зернохранилищ, расположенных на территории Краснодарского и Ставропольского краев, а также Ростовской и Волгоградской областях. Всего в собственности компании 12 элеваторов. Причиной продажи элеваторных мощностей стала их недозагруженность. В последнее время на рынке сложилась тенденция, когда экспортное зерно привозится непосредственно под погрузку в порт, минуя элеваторы.

Место 2: В минувшем сельхозгоду ГК «Каргилл» упрочил свою позицию на рынке, и как результат поднялся с четвертого на второе место, обогнав сразу двух конкурентов. Доля экспорта компании выросла до 8%. Львиная часть зерна была отгружена через новороссийский порт. А компании и не интересны другие порты или пункты отгрузки, ведь Каргиллу принадлежит часть акций глубоководного терминала в порту Новороссийска.

В отличие от ближайших конкурентов, основным направлением экспорта Каргилл выбрал Судан, куда ушло около 22% зерна. Дальше следуют привычные Турция (16,76%) и Саудовская Аравия (13,42%). Также около 13% зерна Каргилл отправил в Нигерию. Небольшие партии в минувшем сезоне отправились в Израиль, Перу, ОАЭ и Алжир.

Место 3: Несмотря на то, что экспорт компании практически не изменился, со второго на третье место переместился ТД «Риф». Доля рынка экспортера составляет 7%. По сравнению с прошлым годом перевалка зерна сократилась на 0,89%.

Риф относительно молодая компания. Торговый дом был создан 2010 году. Местом базирования выбрана Ростовская область. Поэтому основной порт перевалки зерна для ТД «Риф» — это Азов. Через него в минувшем сезоне было отгружено почти половина экспорта. Около 30% зерна прошло через Батайск (Ростовская область), остальное – через порты Черного моря. Основные направления экспорта компании – Саудовская Аравия, Турция и Египет.

Место 4: Также на одну позицию спустился «Аутспан Интернешнл» — «дочка” Olam International Ltd. По сравнению с прошлым сезоном экспортные отгрузки трейдера сократились почти на 2,5%, и теперь на долю компании приходится 5% рынка.

Традиционно Аутспан предпочитает сотрудничать с Саудовской Аравией (26% отгруженного зерна), Ираном (19%), Нигерией (15,5%), оставляя на суммарную долю Турции и Египта меньше 20% экспорта. Около 8% зерна Аутспан Интернешнл поставил в Иорданию. Основной объем зерна был отгружен через Новороссийск.

Место 5: Голландский «Луис Дрейфус Коммодитиз Восток» также занимает 5% экспортного рынка, правда в отличие от Аутспан Интернешнл по сравнению с предыдущим сезоном компания поднялась на одну позицию.

Пока основным перевалочным пунктом Луис Дрейфус остается Новороссийск. В минувшем сельхозгоду через порт прошло 84% экспорта. При этом компания уже к концу 2015 года намерена построить новый зерновой терминал в Азовском районе Ростовской области. Ориентировочный объем инвестиций в проект составит полтора миллиарда рублей. Объем перевалки нового терминала на первом этапе составит около 500 тыс. тонн в год с возможностью увеличения мощностей до 1,2 млн. тонн. В настоящее время у Луис Дрейфус уже есть 2 элеватора в Ростовской области.

Место 6: Зерновая компания «Содружество» в минувшем сезоне совершила рывок с пятнадцатого сразу на шестое место. Доля рынка экспортера выросла с 2,33% до 4%.

Как уже говорилось, в сезоне 2014/2015 выросла перевалка зерна в портах Калининграда. Отчасти это благодаря «Содружеству», для которого Калининград является основным пунктом отгрузки. Помимо производственных мощностей в регионе, «Содружество» владеет глубоководными морскими портами на Балтике. Основные направления экспорта компании – Нигерия (14,81%), Кувейт (12,26%) и Турция (11,78%). В Египет «Содружество» отгрузило около 8,3% зерна, в Алжир и Конго – по 7%.

Место 7: ЗАО «Виталмар Агро» совершил не такой грандиозный скачек, как «Содружество» и, тем не менее, за минувший сельхозгоз компания поднялась с тринадцатого на седьмое место рейтинга. Напомним, что компания является представителем международного трейдера Nidera в России.

За сезон 2014/2015 доля экспорта «Виталмар Агро» выросла до 4% рынка. Основной объем зерна отгружен через порт Туапсе, обеспечив большую часть зернового грузопотока порта. Около 42% зерна отправлено через Новороссийск.

Основным направлением экспорта для «Виталмар Агро» в минувшем сезоне стал Египет, куда отправилось 23,5% зерна. В Йемен отгружено 12% российского зерна, а в Саудовскую Аравию – 11%. Также около 11% экспорта предназначалось для Кореи. В Турцию поставлено чуть меньше 8% зерна.

Место 8: Среди крупнейших экспортеров российского зерна снижением сезона можно назвать спуск ГК «Астон» с пятого места в прошлом сельхозгоду на восьмую позицию в сезоне 2014/2015. Доля экспорта компании сократилась до 4% рынка.

Место 9: «Объединенная зерновая компания», 50% акций которой принадлежит Правительству РФ, за минувший зерновой год перескочила сразу семь позиций вверх и разместилась на девятом месте рейтинга крупнейших экспортеров зерна из России. Доля рынка компании выросла до 3% рынка.

Являясь владельцем одного из самых больших в стране предприятий по портовой перевалке – ОАО «НКХП» компания не нуждается в дополнительных пунктах отгрузки. Большая часть зерна была отправлена через Новороссийск. Однако Ейский морской порт смог урвать кусочек экспорта в 1,86%. Основное направление экспорта «ОЗК» — Египет. При этом компания является крупнейшим поставщиком зерна для Иордании. А также, наряду с МСХ РФ, единственным экспортером российского зерна в Никарагуа. В прошедшем сезоне «ОЗК» проводила активные отгрузки в Иран, Йемен, ОАЭ и Турцию.

Место 10: По итогам сельхозгода на одну позицию поднялся «Краснодарзернопродукт Экспо». Компания замыкает первую десятку экспортеров зерна из России с долей рынка в 3%.

Около 62% зерна «КЗП» отгрузил через Новороссийск, 19% экспорта прошло через Ейск, 8,5% — через порт Кавказ. Остальное зерно отгружалось через Ростовскую область. Экспортные поставки зерна осуществлялись преимущественно в страны Средиземноморского бассейна и Ближнего Востока — Египет, Турцию, Алжир, Албанию, Иорданию, Ливан, ОАЭ и т.п. – в более чем 15 портов.

Место 11: Объем экспорта российского зерна у «Бунге СНГ» остался на уровне предыдущего сезона. По итогу 2014/2015 МГ компания занимает одиннадцатое место с долей рынка в 3%.

Среди экспортеров российского зерна «Бунге» является лидером по поставкам в Египет, Грузию и Мексику. Именно эти страны были основными клиентами «Бунге» в прошедшем сезоне. В Египет ушло 34,36% зерна, Мексика получила 17,54% экспорта «Бунге», а в Грузию отправлено 14,84%. Доля экспорта в Турцию составляет 9,42% зерновых культур. Меньшие партии зерна отгружались в ближневосточные и африканские страны.

Среди морских портов наибольшей популярностью у «Бунге» пользовались Новороссийск и Туапсе, через которые перевалено 38,47% и 35,87% зерна соответственно. Порт Ростова-на-Дону отгрузил 14,6% экспортного зерна, Ейск -8,42%. На Воронежскую и Тамбовскую области приходится около 2% перевалки.

Место 12: Компания «Артис-Агро Экспорт» за минувший сезон спустилась с девятого на двенадцатое место, сократив экспортные отгрузки российского зерна. Теперь компания занимает 3% рынка. Все зерно было отгружено через Новороссийск. Компания имеет свои представительства в Ростовском, Краснодарском и Волгоградском регионах. Ведет активные закупки сырья в Краснодарском и Ставропольском краях, Ростовской, Волгоградской, Саратовской, Тамбовской областях как напрямую в хозяйствах, так и на элеваторах данных областей.

«Артис-Агро Экспорт» имеет деловые контакты с компаниями из Европы, Северной Африки и Средней Азии. Основными партнерами являются такие компании, как Каргилл (США), Бунге (Германия), Топфер (Германия), Глинкор (США) и другие. Поэтому основными покупателями «Артис-Агро Экспорт» являются страны Африки, Европы, Ближний Восток.

Место13: Замыкает рейтинг ведущих компаний-экспортеров зерна из России торговая компания «Русские масла», входящая в украинский холдинг «Кернел». За сезон 2014/2015 годов компания также сократила долю рынка до 3%, спустившись с восьмого на тринадцатое место.

Несмотря на то, что компания «Кернел» является совладельцем терминального комплекса Тамань, весь экспорт зерна у «Русских масел» в минувшем сезоне проходил через порт Темрюк.

Компания «Русские масла» обладает развитой географией поставок. Основной экспорт в минувшем сезоне направился в Египет – 27% и Йемен – 11,87%. Также компания в прошедшем сельхозгоду стала главным поставщиком российского зерна в Индонезию, хотя поставки в эту страну составляют только 9,75% от общих отгрузок экспортера. По 5,7% зерна отправились Оман и Кению.

ЧТО ДАЛЬШЕ?

Прошедший сезон 2014/2015 г. был весьма удачным для экспортеров. Рекордный урожай зерновых дал все шансы получить максимум выгоды. В итоге экспорт зерновых культур оказался максимальным за последние 25 лет современной России. Правда, введение экспортной пошлины не позволило экспортерам развернуться еще больше.

В этом году Минсельхоз России прогнозирует собрать около 95 млн. тонн зерна, 28 млн. тонн из которых планируется отправить на экспорт. Однако дожди на Юге и засуха в Центральных регионах негативно влияют на уборку, которая пока отстает от прошлогодних темпов. Что не может не повлиять на экспортные отгрузки.

По итогам начала нового сезона экспорт оказался ниже объема вывезенного зерна за аналогичный период прошлого года. Пшеница продолжает занимать большую долю экспорта (56,5%) несмотря на непонятные для экспортеров условия взимания новой экспортной пошлины. Остальная часть экспорта пока занята кукурузой (42,8%), а экспорт еще недавно достаточно популярного ячменя пока отсутствует.

На заседании Коллегии Евразийской экономической комиссии (ЕЭК) 12 ноября рассмотрены вопросы в сферах таможенного сотрудничества, технического регулирования, цифровизации экономик стран Евразийского экономического союза (ЕАЭС).

Утвержден временный порядок взаимодействия уполномоченных органов стран Союза и Комиссии при реализации пилотного проекта по формированию системы информирования о продукции, не соответствующей техрегламентам ЕАЭС. Документ определяет требования к такому взаимодействию и состав сведений, при обмене которыми оно будет осуществляться.

Система информирования об опасной продукции создается в рамках интегрированной информационной системы ЕАЭС. Ее участники смогут сообщать о результатах мероприятий государственного контроля (надзора); мерах по устранению негативных последствий выявленных нарушений; случаях продажи товаров, подлежащих обязательной оценке соответствия требованиям техрегламентов Союза, без документов о такой оценке и т.п. По опасной продукции, то есть не соответствующей требованиям союзных техрегламентов, выявленной в том или ином государстве-члене, органы госконтроля будут принимать различные меры, вплоть до изъятия ее из обращения на всей территории ЕАЭС.

Пилотный проект планируется апробировать на примере пяти техрегламентов Союза. Временный порядок повысит эффективность госконтроля в результате применения единообразных подходов и отлаженных механизмов сотрудничества контролирующих органов ЕАЭС.

Коллегия ЕЭК приняла критерии отнесения продукции к медицинским изделиям в рамках ЕАЭС. Союзным странам рекомендовано использовать единые подходы при классификации продукции в качестве медизделий.

Документ содержит указания по классификации товаров, которые могут применяться не только в здравоохранении, но и в смежных областях. В частности, он устанавливает порядок, позволяющий разграничить медизделия и средства личной гигиены, парфюмерно-косметическую продукцию, дезинфицирующее оборудование, изделия общего бытового назначения, а также товары для занятий спортом. Отдельные разделы посвящены продукции IT-сферы, а также разграничению медизделий и лекарств.

Раньше в странах Союза применялись национальные подходы к определению категории товаров, в результате чего одинаковая продукция в одних государствах-членах могла регистрироваться как медицинское изделие, а в других – обращаться на рынке без регистрации. Для производителей, продукция которых одновременно классифицировалась разными странами ЕАЭС как медицинское изделие и лекарственный препарат, это приводило к тому, что во время инспектирования на соответствие GMP уполномоченные органы сторон требовали разделить линии по производству одной и той же продукции для разных государств Союза. Неодинаковые подходы к классификации товара в качестве медизделий и косметических средств создавали у потребителя ложное ожидание улучшения здоровья от использования косметики.

Единые подходы к классификации пограничных товаров позволят снизить нагрузку на бизнес, облегчив подготовку документации, необходимой для регистрации продукции, а также обеспечить ее единое обращение в ЕАЭС.

Приняты распоряжения о введении в действие ряда общих процессов в рамках информационной интегрированной системы ЕАЭС, позволяющих упростить, сделать более прозрачной работу общих рынков лекарственных средств и медицинских изделий.

В частности, добавятся общие процессы, которые позволят сформировать и вести единый реестр уполномоченных лиц производителей лекарственных средств, единую информационную базу данных по выявленным нежелательным реакциям на лекарства, по приостановленным, отозванным и запрещенным к медицинскому применению лекарственным средствам, по лекарствам, не соответствующим требованиям по качеству, а также фальсифицированным и (или) контрафактным лекарствам, выявленным в странах ЕАЭС и т.д.

Для минимизации недостоверного декларирования продукции в странах ЕАЭС Коллегия ЕЭК приняла ряд решений по классификации товаров в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС). В частности, Коллегия ЕЭК классифицировала реле давления, принцип работы которого основан на замыкании и размыкании электрических контактов, в соответствии с основным правилом интерпретации 1 ТН ВЭД в товарной позиции 8536 ТН ВЭД ЕАЭС. Реле предназначено для использования в автоматических системах управления в качестве устройства, отслеживающего максимальный и минимальный уровень давления рабочей среды – жидкости или газа. Также классифицированы каркасы для бюстгальтеров в товарной позиции 7326 ТН ВЭД ЕАЭС.

Коллегия ЕЭК приняла решение об устранении барьера в торговле на внутреннем рынке Союза.

Россия применяет ограничения на поставки питьевого молока, произведенного предприятиями Беларуси из-за выявления в нем нативного содержания нитратов. В этой связи правительству России предложено принять меры, направленные на исполнение пункта 2 статьи 53 Договора о ЕАЭС. В соответствии с этим пунктом страны Союза обеспечивают обращение товаров, отвечающих техническим регламентам Союза без предъявления дополнительных требований и процедур оценки соответствия. Это касается и питьевого молока.

Коллегия ЕЭК расширила перечень случаев, когда декларация на товары может быть использована в качестве документа об условиях переработки на таможенной территории ЕАЭС. Так, теперь декларацию на товары в качестве документа о таких условиях субъекты хозяйствования смогут применять при совершении соответствующих операций в Союзе непосредственно декларантом. При этом величина общей таможенной стоимости товаров, указанная в декларации, не должна превышать сумму, эквивалентную 10 000 евро (если иная величина не определена национальным законодательством).

Кроме того, использовать декларацию на товары в качестве документа о названных условиях на таможенной территории ЕАЭС можно будет в рамках стандартных норм выхода продуктов переработки, которые установлены национальным уполномоченным органом.

Решение избавляет декларанта от необходимости обращения в уполномоченный орган страны Союза за получением документа об условиях переработки, что упростит таможенные операции, сократит временные и трудовые затраты.

Ранее воспользоваться таким упрощением, согласно Таможенному кодексу ЕАЭС, можно было только в тех случаях, когда целью применения данной процедуры являлся ремонт товаров на таможенной территории Союза.

Евразийская экономическая комиссия

Обратившись к цифрам статистики, можно высчитать объем мирового экспорта товаров, который приходится на одного жителя Земли. В стоимостном выражении он составит 2,6 тыс. долларов в год на человека. Внушительная цифра. Международный валютный фонд сообщает, что мировой экспорт товаров составляет чуть более 17 % от всего мирового производства. В 2016 году обороты глобального экспорта достигли 18 682 млрд американских долларов.

Как развивался мировой экспорт товаров

За последние десятилетия произошли серьезные изменения в структуре мирового экспорта товаров, что вызвано изменением производственной базы и системой потребления. Эти изменения не могли не повлечь за собой перемены в ассортименте импортируемых и экспортируемых товаров. Современная мировая экономика позволяет развивающимся странам также представлять свою продукцию на мировых рынках.

Еще в 60–70-е годы прошлого века сильно увеличился глобальный экспорт готовых изделий. Такой скачок обусловлен окрепшими возможностями промышленности. В структуре мирового экспорта товаров значительно преобладали именно обработанные изделия. Таким образом, в товарной структуре экспорта развивающихся стран с 1988 г. уверенно лидирует продукция обрабатывающей промышленности. Исключение составляют лишь африканские страны (18,4 %) и государства Среднего Востока (27,2 %).

Данные изменения позволили развивающимся странам прочно занять свои места в сфере международной торговли и немного потеснить западных монстров, которые веками развивали свои экспортные ниши.

Развитие обрабатывающей промышленности зависит не только от производственной мощности. Как и в других отраслях хозяйствования, производство продукции ставится в зависимость от обеспеченности трудовыми ресурсами и сырьем. Следует заметить, что капиталоемкая продукция составляет в общей структуре мирового экспорта товаров не слишком большую долю. А ресурсные отрасли составляют более трети всего экспорта. С 1980–1990-х годов процент продукции ресурсных отраслей стал уверенно расти.

Развитие промышленности развивающихся стран привело к укреплению их позиций в мировых поставках черных металлов, обуви, судов и товаров швейного производства. Но более всего эти страны продвинулись в экспорте электронных изделий. С конца 90-х гг. XX века на долю экспорта развивающихся стран пришлось 13–14 % товаров электроники.

Изменения структуры мирового экспорта товаров выразились и в том, что продукция промышленной обработки стала концентрироваться в нескольких доминирующих странах. Этими странами стали Индия, Малайзия, КНР, Таиланд, Индонезия, Бразилия, Мексика и Аргентина.

По виду продукция также группируется по регионам. Так, азиатские страны аккумулируют продукцию высокотехнологичного и низкотехнологичного уровня. В азиатских странах сосредоточены товары среднетехнологичные, за исключением Мексики, которая производит в основном сырьевые товары и очень незначительное количество высокотехнологичных.

В структуре мирового экспорта товаров развивающиеся страны в основном отвечают за сырье и продовольствие (продажи жидкого топлива достигают 59 %, сырья без нефти – 32 %, продовольствия – 32 %). С повышением роли обработанной продукции возросли поставки обуви, текстиля и деревянных изделий. Во всемирном экспорте они составляют до 45 %.

Но развивающиеся страны всегда отличались именно своими сырьевыми поставками. Если рассмотреть страны Латинской Америки, то из 47 только 29 доминируют на рынке экспорта сырья. А среди африканских стран 14 поставляют в основном один и тот же товар. Благодаря поставкам сырья на экспорт развивающиеся страны совместно составляют 24 % от всего мирового рынка сырья и 34 % – высокотехнологичной продукции.

Как известно, товары сельскохозяйственной отрасли и добывающей промышленности отличаются низкой капиталоотдачей. В связи с тем, что в развивающихся странах такая продукция превалирует, капиталовложения не достигают высоких значений. Зачастую ресурсы при этом выкачиваются из окружающей среды с избытком, приводя к обеднению природных достояний.

Причина конкурентоспособности сырьевой и обработанной продукции проста. В развивающихся странах стоимость рабочей силы (переменного капитала) на единицу продукции намного ниже, чем в странах с развитой экономикой. Сравнительно небольшие затраты на рабочую силу дают возможность удерживать позиции на мировых рынках, одновременно сдерживая покупательную способность на рынке внутреннем. В целом такое положение вещей исключает экономическое развитие.

Рассмотрим изменения в структуре экспортной торговли, произошедшие с 1980-го по 1992-й гг. Страны с преобладанием обрабатывающей промышленности имели долю в мировом экспорте товаров более 50 %, отличаясь высокими темпами роста – 6,8 %. В то время как страны диверсифицированного экспорта имели темпы роста почти в два раза ниже – 3,6 %; страны, в которых преобладает экспорт услуг – 2,5 %; поставщики минерального и сельскохозяйственного сырья – 1,4 %, экспортеры нефти – 0,4 % в год. И экспорт товаров обрабатывающей промышленности зависим от изменений в экономике развитых стран, чего нельзя сказать о мировом экспорте сырья. К примеру, если ВВП развитых стран увеличится всего на 1 %, то рост экспорта развивающихся стран также возрастет на 0,2 %.

За период с 1980-го по 1997-й гг. уменьшилась доля экспорта услуг на мировом рынке (с 16 до 14 %), хотя в развивающихся странах экспорт услуг продолжает возрастать. И главенствующую роль здесь играет именно туризм, а никак не финансовые услуги и не транспорт.

Читайте статью: Экспортно-импортные операции в российской экономике 2017 года

Мировой экспорт товаров в наши дни: ТОП-10 стран-лидеров

Как и в 1990-х, сейчас экономическое развитие многих стран зависит в основном от успешного экспорта. Причем в некоторых развивающихся странах экспорт имеет огромное значение. Как известно, чтобы хоть как-то заработать в странах с не очень благоприятной экономикой, нужно поставить лучшее на экспорт.

Государство также получает отличные доходы от экспорта национальных поставщиков, поэтому во многих странах экспорт имеет серьезную государственную поддержку. Вероятно, развитие экономики страны в целом и отношение государства к экспортерам влияет на уровень развития поставок вне страны. Посмотрим, какие страны составляют десятку лидеров мирового экспорта товаров.

10. Великобритания – 479,2 млрд долларов.

Экспорт Великобритании направлен в основном на США и европейские страны (Германия, Франция, Бельгия, Нидерланды, Ирландия). Великобритания имеет высокие показатели ВВП – шестое место среди всех стран мира, а паритет покупательной способности валют достигает восьмой позиции в рейтинге стран. Так что эта экономическая держава поставляет на экспорт? В основном, это фабричная продукция, продукты питания, напитки и табак, а также химическая продукция.

9. Россия – 520,3 млрд долларов.

По паритету покупательной способности валют мы опережаем Великобританию (шестое место), но немного уступаем по величине внутреннего валового продукта (восьмое место среди всех стран мира). Нетрудно догадаться, что такие позиции нам удается удерживать за счет экспорта природных ресурсов. Но не только углеводороды и древесина, драгоценные металлы и камни составляют костяк в мировом экспорте товаров. Россия известна всему миру как сверхдержава, лидирующая по производству и поставкам военной техники и вооружения.

Мы гордимся нашими природными богатствами, и небезосновательно. Ведь благодаря этим запасам мы можем выживать даже в кризисные времена. Нам всегда есть, что продавать. Но с точки зрения стратегического развития этот костыль нам скорее мешает, чем помогает.

Россия экспортирует в основном в Китай, Польшу, Германию, Нидерланды и Италию.

8. Италия – 524,9 млрд долларов.

Италия – страна с крепкой стабильной экономикой. У них большие объемы ВВП и хороший паритет покупательной способности валют. Да, эта страна не лишена проблем и также претерпевает экономический кризис и безработицу, тем не менее поставки на экспорт все еще составляют существенную долю всего мирового экспорта товаров. Что поставляет Италия? Продукты инженерных разработок, одежду, транспорт, двигатели, продовольствие и химикаты, металлы и минералы. Торгует с США и соседями-европейцами (Германия – 12,6 %, а также Испания, Франция, Великобритания, Швейцария).

7. Нидерланды – 550,2 млрд долларов.

Нидерланды – страна очень богатая, несмотря на довольно скромные габариты. Во всемирном рейтинге экономика Нидерландов занимает 17 позицию. И хотя в данный момент страна также переживает последствия кризиса, кредитный рейтинг серьезных агентств сохраняется на высоком уровне. В структуре экспорта преобладает машинерия, топливо, продовольствие и химикаты. Партнером по экспорту является Германия (25,4 % от всех поставок), за ней следуют Великобритания, Бельгия, Франция и Италия.

6. Южная Корея – 552,8 млрд долларов.

Южная Корея является крупнейшим поставщиком полупроводников и связанной с ними продукции. Они поставляют миру компьютеры, сталь, транспортные средства, корабли, средства телекоммуникации и химикаты. Главные партнеры Южной Кореи – это Япония (7,1 %), США (10,1 %) и, конечно, Китай (24,4 %).

5. Франция – 589,7 млрд долларов.

Мы уже говорили, что по ВВП Великобритания занимает шестое место во всем мире. На позицию выше находится Франция. Сейчас страна страдает от кризиса и повышения налогов. Однако, поставки на экспорт во Франции не сокращаются. Ассортимент товаров, поставляемых за рубеж, обширен. Это и продукция агропромышленного комплекса, и транспорт, и электроника, и товары фармацевтического назначения, сталь и железо, химикаты, продовольствие… Наверное, проще сказать, чего Франция не поставляет. Основные партнеры – та же Германия (15,68 %), США, Великобритания, Бельгия, Италия, Испания и Нидерланды.

4. Япония – 787 млрд долларов.

Экономическим масштабам Японии не устают удивляться финансовые гении всего мира. Маленькая страна практически не обладает природными ресурсами, а значит, лишена возможности базировать на них свою экономику. В таких условиях Япония, казалось бы, обречена болтаться в хвосте мировой экономики. Но не тут-то было. Свои национальные достижения государство основало на развитии инноваций. А те, в свою очередь, послужили тараном для роста и развития промышленного производства.

Япония – крупнейший в мире экспортер электроники, продукции железа и стали, товаров автопрома, запчастей, генераторов энергии. Более всего Япония торгует с Китаем (21,5 %), среди других крупных партнеров – Соединенные Штаты Америки, Австралия, Южная Корея, ОАЭ и Саудовская Аравия.

3. Соединенные Штаты Америки – 1,497 трлн долларов.

Замыкает тройку лидеров крупнейшая экономическая держава, которая имеет огромнейшее влияние на глобальную экономику в целом. В настоящее время страна имеет более чем 17 трлн долга. Внушительная сумма представляет серьезную угрозу для экономики. Но Соединенные Штаты переживали многое на протяжении своей истории. Развитая промышленность и бизнес, богатые природные ресурсы, огромные финансовые инвестиции – все это поможет стране преодолеть любые экономические трудности. США развили экспорт буквально по всем направлениям, занимая весомую долю в мировом экспорте товаров. Главными партнерами США являются соседние Канада и Мексика, а также Великобритания, Япония и Китай.

2. Германия – 1,547 трлн долларов.

Второе место в списке крупнейших экономических империй и экспортеров всего мира занимает Германия. Эта страна восставала из пепла не раз, словно птица Феникс. После поражения во Второй Мировой войне ей пришлось в который раз восстанавливать себя из полной разрухи. И только врожденное чувство трудолюбия, стремления к порядку, свойственное представителям нации, позволило добиться значительных высот. Считается, что все европейские зоны имеют своим центром именно Германию, которая и держит Европейский Союз.

Природа в Германии красива и разнообразна, но все же эту страну нельзя назвать богатой природными ресурсами. Поэтому второе место в мире по экспорту Германия заслужила благодаря промышленности (автомобильной, химической, по производству компьютеров и электроники, продовольствия, пластика, текстиля и прочих видов продукции), продукты которой идут в основном в США, Францию, Великобританию, Швейцарию и Бельгию. И не забываем про Нидерланды.

1. Китай – 1,904 трлн долларов.

Первое место в мировом экспорте товаров вполне предсказуемо занимает КНР. По развитости экономики Китай занимает позицию серебряного призера мирового масштаба, но по экспорту уверенно лидирует. Большую часть в структуре экспорта занимает электронное оборудование, текстиль, сталь и железо, средства обработки данных, медицинское оборудования и оптика. Из предыдущих позиций вы успели узнать о том, что основными партнерами Китая являются Япония, США, Германия, Южная Корея и Австралия.

Читайте статью: Экспорт из России в Европу: от выбора страны до оформления поставки

Какова доля нефти в мировом экспорте

Многие страны мира пытались захватить лидерство на поставки нефти в мировом экспорте товаров. Выгодно иметь такой ресурс – казалось бы, на него всегда есть спрос. Но гонка привела к тому, что предложение нефти значительно превысило спрос, от чего мировые цены на нее упали. Чтобы сохранить свои позиции на всемирном рынке черного золота ОПЕК решительно отказалась от сокращения ранее установленного ограничения добычи нефти. На протяжении 2015 г. цена на российскую нефть в среднем маневрировала на отметке в $51,2 за баррель, а в 2016 г. упала еще ниже – $41,9 за баррель (таблица 1).

Таблица 1. Мировые цены на нефть в 2010–2016 гг., долл./барр.

Рисунок 1. Цена на нефть сорта Urals в 2008–2016 гг., долл./барр.

Цены на нефть упали, но в России не прекратили добычу этого природного ресурса (таблица 2). Многие экономисты заявляют о так называемой «нефтяной игле» России, с которой она никак не может «соскочить», как с продукта, от которого очень сильно зависят и ее внешние позиции в мировом экспорте товаров, и внутреннее экономическое развитие. В итоге в 2016 г. было получено 549 млн тонн нефти, а это небывалая цифра с 1990 г. Чем была простимулирована такая активная добыча нефти? Во-первых, инвестициями, во-вторых, разработкой новых крупных месторождений, в-третьих, снижением стоимости национальной валюты, в-четвертых, налоговым стимулированием освоения новых нефтяных регионов и разработки открытых ранее.

Таблица 2. Производство и переработка нефти в России в 2010–2016 гг.

Реформа налоговой системы в области продажи и добычи нефти уже в 2016 г. отобразила первые свои результаты. Планируемые изменения предполагали постепенное снижение пошлин на вывоз нефти и повышение налога на добычу полезных ископаемых. Эти изменения на законодательном уровне неизбежно вызовут структурные изменения в экономике.

По итогам 2015–2016 гг. мы видим такие результаты: увеличилась глубина переработки нефти, поставки мазута на экспорт существенно уменьшились, а сырой нефти, наоборот, значительно увеличились. И эти перемены очень выгодны для бюджета государства. Вследствие того, что нефть перерабатывается более тщательно, а мазута стало производиться меньше, объемы переработки нефти существенно понизились.

Об эффективности переработки нефти может свидетельствовать рекордный для нашей страны показатель. В 2016 г. нефть переработали на 79,1 %, в России такого прежде никогда не бывало. Стимулом послужило именно преобразование налогового законодательства. До изменений нефть перерабатывали от силы на 71-72 %, в 2015 г. этот показатель достиг 74,4 %. Даже имеющийся теперь в нашей стране рекорд – 79,1 % – слишком мал в сравнении с крупными промышленными державами, где глубина переработки достигает 90–95 %.

Экономически развитые государства стали такими благодаря своей эффективности и бережному отношению к тому, что имеют. Стремление извлечь по максимуму из своих природных запасов заставляет развитые страны перерабатывать нефть на 95 %. В то время как мы всегда относились к этому пренебрежительно, и глубина переработки колебалась на отметке 72 %.

В 2016 году Россия экспортировала 410,8 млн тонн нефти, почти достигнув своего рекорда в мировом экспорте товаров 2015 года. И в этом объеме содержится на 4,2 % больше сырой нефти, и на 9 % меньше нефтепродуктов (мазута), чем в 2015 году. В 2016 г. в общем производстве нефти доля экспорта нефтепродуктов и сырой нефти достигла значения 74,6 % (что видно из таблицы 3). Но в стоимостном выражении доля вышеуказанной продукции в российском экспорте снизилась с 54,2 % (показатель 2014 года) до 41,6 % (уровень 2016 года), так как мировые цены на нефть значительно упали.

Таблица 3. Соотношение производства, потребления и экспорта нефти в 2010–2016 гг.

Анализ мирового экспорта товаров позволяет с уверенностью говорить о том, что в нашей стране нефть гораздо интенсивнее стала поставляться на экспорт, чем расходоваться для внутреннего потребления. Об этом же говорит анализ динамики экспорта нефти в России за период с 1990 г. За этот период в производстве нефти значительно возрос удельный вес ее экспорта (с 47,7 % до 74,6 % в 2016 г.). Во многом такой результат обусловлен более высокоэффективным уровнем переработки нефти. Кроме того, государство установило вектор на замещение нефтепродуктов природным газом, что также позволило перенаправить поставки этого товара на экспорт.

Принято считать, что доходность поставок нефти на внешний и на внутренний рынок одинакова, потому стоимость нефти внутри страны формируются по методу net-back – путем вычитания из стоимости нефти в мировом экспорте товаров затрат на ее транспортировку и на уплату экспортных пошлин. Именно поэтому при снижении стоимости нефти в мировом экспорте товаров, снизилась ее цена и на российском рынке. Если экспортная пошлина достаточно высока, то между экспортной ценой нефти и ее стоимостью на внутреннем рынке образуется пропасть (как видно на рисунке 2).

Сближению этих величин очень поспособствовала налогово-пошлинная реформа, в результате которой пошлина на экспорт нефти была снижена. Судите сами: в 2014 г. цена на нефть на российском рынке составляла 42 % от ее стоимости при поставках на экспорт, а в 2016 г. эта цена составила уже 61 % от соответствующей величины.

Рисунок 2. Мировая и внутренняя цена на нефть в 2000–2016 гг., долл./т

Приведенные данные кажутся сомнительными, потому что все автолюбители замечали тенденцию роста цен на бензин (таблица 4). Как можно говорить о снижении цен на нефть? Но все это легко объяснить. Из-за девальвации рубля и повышения акцизов на нефтепродукты производители стали завышать цены, чтобы добиться равнозначного дохода при продажах на внутреннем рынке и при поставках на экспорт. Иными словами, при применении принципа net-back, о котором мы уже упоминали, сложилась неблагоприятная для внутреннего рынка ситуация.

Сформированные производителями по принципу net-back цены дополнялись косвенными налогами (акциз, НДС) и торгово-сбытовой надбавкой. И потому мы увидели такую картину: стоимость нефти в мировом экспорте товаров упала, пропорционально тому снизилась стоимость нефти и на внутреннем рынке (в долларовом выражении). Девальвация рубля и повышение акцизов привели к росту внутренней цены на бензин в рублевом выражении (рисунок 3).

Таблица 4. Потребительские цены на автомобильный бензин в России в 2014–2016 гг., руб./л

Но величина акцизов и других косвенных налогов в России все же находится в рамках приличия. Так, если в основных странах Евросоюза (Германия, Великобритания, Франция, Италия и Испания) доля косвенных налогов во внутренней стоимости бензина составляет 65 %, то в России эта цифра колеблется в диапазоне 35–43 %. Но в Соединенных Штатах Америки политика в этом отношении более лояльна к внутреннему потребителю. И доля косвенных налогов во внутренней цене на нефтепродукты составляет всего лишь 20 %. Так что нам есть, к чему стремиться.

Рисунок 3. Потребительская цена на бензин АИ-92 в рублевом и долларовом выражении в 2008–2016 гг.

Статистика мирового экспорта товаров и анализ цен на нефть, установленных в разных странах мира, показывает, что российские внутренние цены на бензин составляют 90 % от американского уровня. И наши цены на этот продукт значительно ниже, чем, к примеру, в Канаде, Японии или вышеперечисленных странах ЕС. А в последние два годы эти цены еще и снижались (таблица 5).

Таблица 5. Уровень потребительской цены на автомобильный бензин в России по отношению к другим странам, %

Стоит напомнить, что 2016 год ознаменовался заключением важного соглашения между странами, преуспевшими в области нефтедобычи. Сюда вошли не только страны ОПЕК, но и некоторые другие. Россия также взяла на себя обязательства, начиная с 1 января 2017 г. снизить добычу нефти. Страны-участницы соглашения, которые одновременно являются членами ОПЕК (13 стран) взяли на себя обязательство добывать не более 1,2 млн баррелей в сутки, а остальные 11 стран остановились на 558 тыс. баррелей в сутки. Обязательства России составили 300 тыс. баррелей в сутки.

Мировой банк предположил, что мировая цена на нефть в текущем году не превысит 55 долларов за баррель, а Администрация энергетической информации США понизила планку до 54,5 долларов за баррель. Эти цены приемлемы для российских производителей, они позволят оставаться на том же уровне добычи нефти, который был достигнут к 2017 году.

Предварительные оценки экспертов сошлись на том, что при уровне добычи нефти, составляющем 300 тыс. баррелей в сутки, в течение 2017 г. будет добыто 543 млн тонн. Но фактическое положение дел, как всегда, расходится с теорией. В январе 2017 г. Россия сократила добычу нефти куда более существенно, чем предполагалось по данным ранее обещаниям. При сохранении этой тенденции годовая добыча нефти не превысит 541 млн тонн (на 1,5 % ниже, чем в предыдущем году).

Читайте статью: Несырьевой экспорт на примере России

Для того чтобы проанализировать мировой экспорт товаров, требуется большой объем информации о рынке, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет компания завоевала в следующих отраслях:

-

коммерческий транспорт и спецтехника;

-

стекольная промышленность;

-

химическая и нефтехимическая промышленность;

-

строительные материалы;

-

медицинское оборудование;

-

пищевая промышленность;

-

производство кормов для животных;

-

электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются

-

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчёте, чётко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников.

-

Подготовка отчётов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности».

-

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться в конкретной ситуации и решить, стоит ли изучать глубже.

-

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие ниши считаются близкими. Мы даём возможность вовремя скорректировать бизнес-стратегию – не замыкаться на своём товаре, а обнаружить выгодные новые ниши.

-

Профессиональная консультация с нашими отраслевыми менеджерами на всех этапах сделки. Мы – создатели данной ниши анализа экспорта-импорта на основе таможенной статистики, наш почти 20 летний опыт – залог эффективного сотрудничества.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20.

Заказать обратный звонок

♦ Час назад я спросил в придорожной лавке, мне сказали, что весь урожай кокосовых орехов пошел на экспорт.

♦ В то же время многие компании господина Олаффсена монопольно контролируют экспорт шведской стали и литья.

♦ На Ближнем Востоке — нефть, в Африке — полезные ископаемые, импорт и экспорт в Австралии и Южной Америке.

♦ Задача облегчалась тем, что одно и то же государство контролировало обе стороны рынка — и экспорт, и импорт.

♦ Из года в год экспорт дерева позволяет поддерживать наш бюджет на чрезвычайно выгодном для островитян уровне.

♦ Сюлли уделял особое внимание сельскому хозяйству, отменяя и сокращая некоторые налоги, поощряя экспорт зерна.

♦ А бумага производства мануфактур, принадлежавших Гончаровым, шла на лучшие отечественные издания и на экспорт.

♦ И хранившуюся там древесину они толкнули на экспорт, доложив партийному руководству, что это выработка лагерей.

♦ Поскольку же экспорт хлеба необходим для импорта машин и оборудования, приходится сокращать внутреннее потребление.

♦ Производство все больше отрывается от местных рынков и ориентируется на экспорт, начинает зависеть от импорта сырья.

♦ Крепло хозяйство страны, с осваиваемых земель черноземья потекли на рынки обильные урожаи — в том числе и на экспорт.

♦ Отсюда следует необходимость поощрять собственную промышленность таким образом, чтобы замещать импорт и расширять экспорт.

♦ Сбывали продукцию для перепродажи крупным торговцам, централизованно поставляли ее для государственных нужд или на экспорт.

♦ Если, конечно, он не может выполнить заказ из собственных нелегальных запасов, но в таком случае не будет разрешения на экспорт.

♦ Кроме того, мне нужно будет знать название судна, на котором предполагается вывозить груз, для оформления разрешения на экспорт.

♦ Банкротство, деньги — ничего не стоящие бумажки, экспорт упал практически до нуля и ни у кого не возникает желания способствовать импорту.

♦ Правительство всячески стремилось увеличить экспорт, стало широко применять демпинг пшеницы, кукурузы, лесоматериалов, меди, нефти и машин.

♦ Экономика влачила жалкое существование, рынки наводнил экспорт, из торговли с Ближним Востоком итальянцев окончательно вытеснили англичане.

♦ Целые регионы, которые раньше поставляли на внешний рынок лишь излишки своей продукции, теперь производили свой товар непосредственно на экспорт.

♦ Теперь невозможно экспортировать оружие, но экспорт никеля и других металлов, столь необходимых для вооружения воюющих государств, пока не ограничен.