Коэффициент оборачиваемости кредиторской задолженности оборотов

Содержание

Что показывает оборачиваемость кредиторской задолженности?

Оборачиваемость кредиторской задолженности (Accounts Payables Turnover) – демонстрирует скорость погашения собственной задолженности перед поставщиками и подрядчиками. Простыми словами, коэффициент оборачиваемости кредиторской задолженности показывает сколько раз предприятие может рассчитаться со своей кредиторской задолженностью за определенный период, как правило, за квартал или год.

Следственно, если коэффициент оборачиваемости кредиторской задолженности увеличивается – скорость погашения кредиторской задолженности растёт. Если показатель оборачиваемости низкий – у компании проблемы с оплатой счетов. Неблагоприятна для компании картина, когда оборачиваемость кредиторской задолженности превышает оборачиваемость дебиторской задолженности. Это приводит к кассовому разрыву и дефициту финансовых средств.

Для инвесторов коэффициент полезен тем, что позволяет определить достаточно ли у компании денежных средств или доходов для выполнения своих краткосрочных обязательств. Для кредиторов – основание для продления кредитной линии компании.

Напомним, что все показатели оборачиваемости от отрасли к отрасли имеют разные цифры из-за специфики, общих утвержденных мер не существует. Как правило, инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций, но лучше оборачиваемость кредиторской задолженности сравнивать в динамике по компании, по-простому в разрезе нескольких лет. Accounts Payables Turnover растет в течении длительного времени, значит компания не реинвестирует в свой бизнес, что в свою очередь, может привести к более низким темпам роста и снижению прибыли компании в долгосрочной перспективе.

Помимо коэффициента оборачиваемости кредиторской задолженности, оборачиваемость можно рассматривать в количестве дней, которое занимает один оборот. Для этого необходимо 365 дней поделить на годовой Accounts Payables Turnover.

Оборачиваемость кредиторской задолженности в днях (Accounts payables turnover in days) = 365 / Коэффициент оборачиваемости кредиторской задолженности (Accounts payables turnover)

Как рассчитать оборачиваемости кредиторской задолженности?

Accounts Payables Turnover — это отношение выручки к кредиторской задолженности:

Accounts Payables Turnover = Выручка (Revenue) / Среднегодовая кредиторская задолженность (Accounts payables turnover)

Выручка (Sales, Revenues) — это денежные средства, получаемые компанией от реализации, продажи ее товаров или услуг.

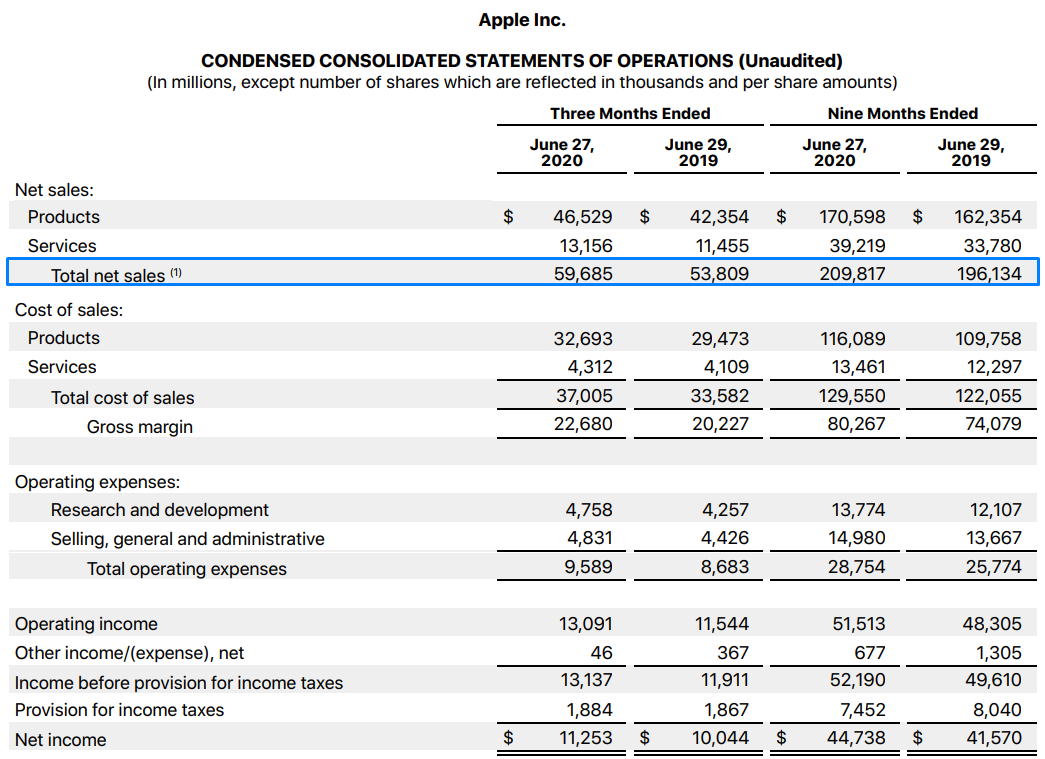

Для расчёта коэффициента оборачиваемости кредиторской задолженности возьмём финансовые результаты Apple по итогам 9 месяцев 2020 финансового года в долларах.

Источник: финансовая отчетность Apple

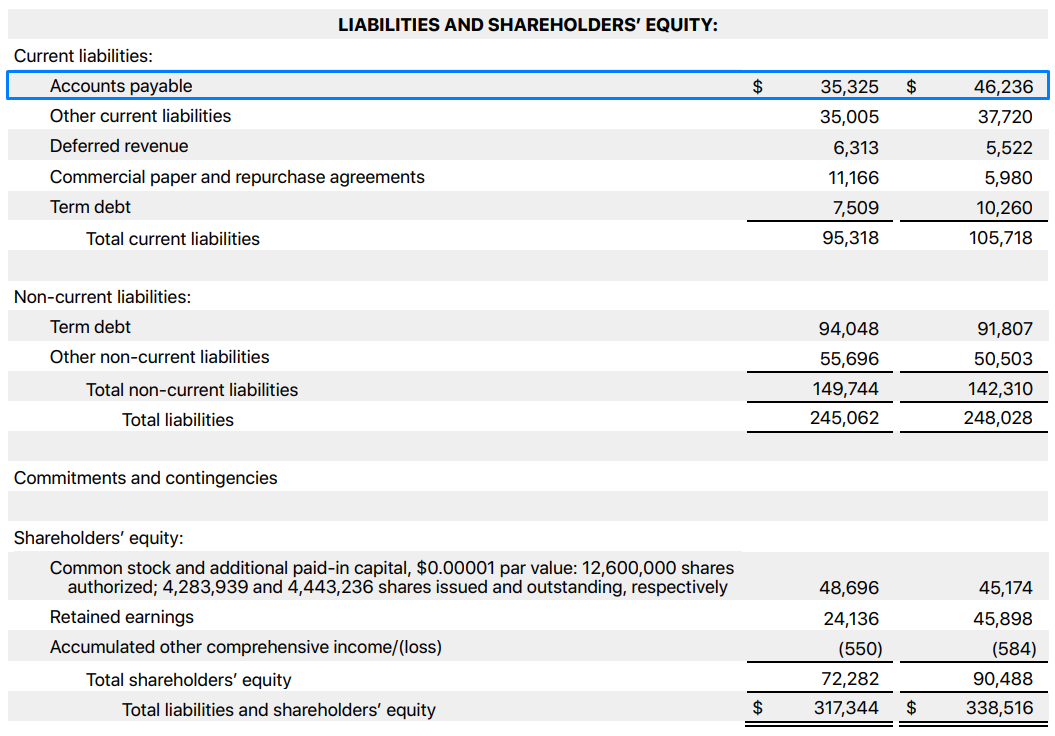

Средняя кредиторская задолженность (Average Accounts Payable) – это сумма кредиторской задолженности на начало периода и конец периода, деленное на два.

Кредиторская задолженность – задолженность компании перед другими лицами, которую она обязана погасить, в частности перед поставщиками или подрядчиками. Кредиторская задолженность возникает в случае, если дата поступления услуг не совпадает с датой их фактической оплаты.

Источник: финансовая отчетность Apple

Совместно с оборачиваемостью кредиторской задолженности, считаем длительность одного оборота в днях: Оборачиваемость кредиторской задолженности в днях = 365 / 5,14 = 71 день.

Как мы видим из расчётов, Apple для погашения суммы кредиторского задолженности за 9 месяцев необходимо всего 71 день – это очень высокий показатель, который показывает высокую финансовую устойчивость и эффективность компании.

Плюсы и минусы показателя Accounts Payables Turnover

Плюсы:

● Отражает скорость погашения кредиторской задолженности;

● Показывает финансовую устойчивость компании;

● Прост в расчётах.

Минусы:

● Нет общепринятых норм для оценки коэффициента;

● Недостаточно для принятия правильного инвестиционного решения одного коэффициента, нужно при анализе применять несколько показателей.

Присоединяйтесь к нам и получайте новые знания!

Получать знания

Коэффициент оборачиваемости кредиторской задолженности (Payables Turnover) — финансовый показатель, рассчитываемый как отношение себестоимости проданных товаров к среднегодовой величине кредиторской задолженности.

краткая справка

Формула расчета:

![]()

где: Себестоимость проданных товаров — годовой объем затрат на производство;

Средн. кредиторская задолженность — среднегодовое значение кредиторской задолженности (обычно определяется как сумма на начало и на конец года, деленная пополам, хотя возможно и более детальное изучение ее изменений в течение года)

Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками. Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Широко распространен еще один вариант данного показателя, выражающий оборачиваемость кредиторской задолженности как среднее число дней, в течение которых компания оплачивает свои долги. Этот вариант показателя называется Период сбора кредиторской задолженности и рассчитывается по следующей формуле:

![]()

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение себестоимости продаж должно быть соответствующим образом скорректировано.

Оборачиваемость кредиторской задолженности (Accounts Payable Turnover Ratio) – показатель скорости оплаты предприятием собственной задолженности перед поставщиками и подрядчиками. Коэффициент показывает, сколько раз (как правило, за год) предприятие погасило среднюю величину своей кредиторской задолженности.

В теории коэффициент оборачиваемости кредиторской задолженности вычисляется как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности, по следующей формуле:

Окз = / (КЗнп + КЗкп) х 0,5

Где, Окз — коэффициент оборачиваемости кредиторской задолженности; С — себестоимость продаж; Зкп, Знп — запасы на конец и начало периода; КЗнп, КЗкп — кредиторская задолженность на начало и конец периода.

На практике, распространен вариант расчета коэффициента оборачиваемости с использованием показателя выручки:

Окз = В /

где, В — выручка.

Формулы расчета коэффициента оборачиваемости кредиторской задолженности по бухгалтерскому балансу:

Окз = с(тр. 2120 + (стр. 1210кп — стр. 1210нп)) / (стр. 1520нп + стр. 1520кп) х 0,5

Окз = стр. 2110 / (стр. 1520нп + стр. 1520кп) х 0,5

В нормативных документах приводится предельное значение показателя оборачиваемости кредиторской задолженности: не более 40 календарных дней (Постановление Правительства РФ от 04.05.2012 №442, Приказ Минэкономразвития России №373/пр, Минстроя России №428 от 07.07.2014).

Период оборота (погашения) кредиторской задолженности (ПОкз) характеризует средний срок оборачиваемости кредиторской задолженности и рассчитывается по формуле:

ПОкз = Тпер / Окз

или

ПОкз = / В * Тпер

где, Тпер — продолжительность периода в днях (месяц, квартал или год в днях).

Период оборота кредиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками. Чем он больше, тем активнее предприятие финансирует текущую производственную деятельность за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т.д.). Данный показатель позволяет судить о том, сколько в среднем требуется месяцев предприятию для погашения счетов кредиторов.

Стоит иметь ввиду что, высокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность организации, однако кредиторская задолженность, если это задолженность поставщикам и подрядчикам, дает предприятию возможность пользоваться «бесплатными» деньгами на время ее существования.

Поскольку в составе кредиторской задолженности кроме обязательств перед поставщиками и заказчиками (за поставленные материальные ценности, выполненные работы и оказанные услуги) представлены обязательства по авансам полученным, перед работниками по оплате труда, перед социальными фондами, перед бюджетом по всем видам платежей, то возможны некие искажения интересующей нас больше всего оборачиваемости счетов к уплате поставщикам.

Дополнительно для более полной оценки оборачиваемости кредиторской задолженности рекомедуется рассчитать показатель – Доля просроченной кредиторской задолженности в общей величине кредиторской задолженности (Дкз):

Дкз = Просроченная КЗкп / КЗкп * 100%

где, Просроченная КЗкп — задолженность, по которой прошел срок оплаты, указанный в договорах или в нормативных правовых актах

Анализ кредиторской задолженности, в свою очередь, необходимо дополнить анализом дебиторской задолженности, и если оборачиваемость дебиторской выше (т. е. коэффициент меньше) оборачиваемости кредиторской, то это является положительным фактором. В общем управление движением кредиторской задолженности – это установление таких договорных взаимоотношений с поставщиками, которые ставят сроки и размеры платежей предприятия последним в зависимость от поступления денежных средств от покупателей.